ベンチャー資金調達に活躍の種類株式。優先株式とみなし清算条項とは

近年、ベンチャーの資金調達には、種類株式が用いられるようになっています。ベンチャー企業の資金調達に欠かせない種類株式(優先株式)と普通株式の違いや価値算定のやり方のほか、ベンチャーキャピタルがよく利用するみなし清算条項についてご説明します。

Contents

ベンチャー資金調達に活躍の種類株式。優先株式とみなし清算条項とは

ベンチャーキャピタルによる出資は、以前は普通株式で行われるのが一般的でした。しかしここ数年、政府の啓蒙も手伝って、ベンチャーの資金調達には大半のケースで「種類株式」が用いられるようになっています。

種類株式に対する理解は普及しているとはいえず、ベンチャー経営者に非常に不利な条件で種類株式が発行されていたり、不適正な価格設定になっていたりすることが少なくありません。その結果、会計、税務、法律などの面で、問題が発生しかねない事態に陥っているベンチャー企業も見られます。

そこで、種類株式について正しく理解をしていただけるようにご説明します。また、種類株式(優先株式)と普通株式との違いや、ベンチャーキャピタルがよく利用するみなし清算条項についても詳しくご説明します。

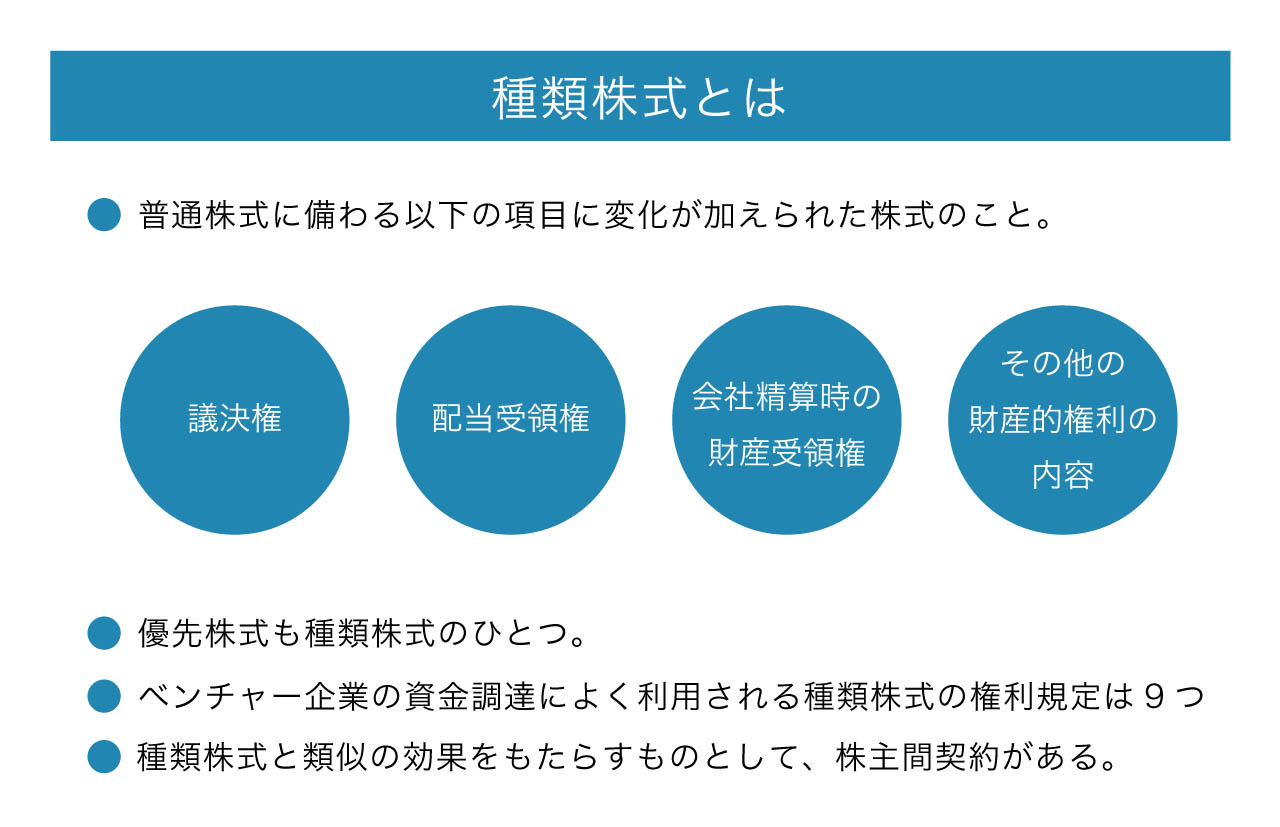

種類株式とは?

種類株式を簡単にいうと、「普通株式ではない株式」です。株式の議決権、配当受領権、会社清算時の財産受領権のほか、その他の財産的権利の内容に変化が加えられた株式となります。

普通株式と種類株式の違い

普通株式には、議決権や配当を受領する権利があり、会社が清算されるときには、残った会社財産を受け取る権利があります。また、株式は財産ですから、基本的には自由に譲渡できますし、誰かに剥奪されたりすることはありません。

種類株式は、普通株式の権利内容に変化が加えられた株式なので、普通株式に備わっている権利が制限されていたり、反対に普通株式よりも有利な権利が定められていたりします。

優先株式は種類株式の一種

種類株式の中で「普通株式に優先して配当や会社清算時の残余財産の分配を得られる権利」が定められている株式のことを優先株式といいます。

種類株式の権利規定と、類似の効果をもたらす株主間契約

ベンチャー企業の資金調達によく利用される種類株式の権利規定は9つあります。また、種類株式と類似の効果をもたらすものとして、株主間契約があります。これらを順に見ていきましょう。

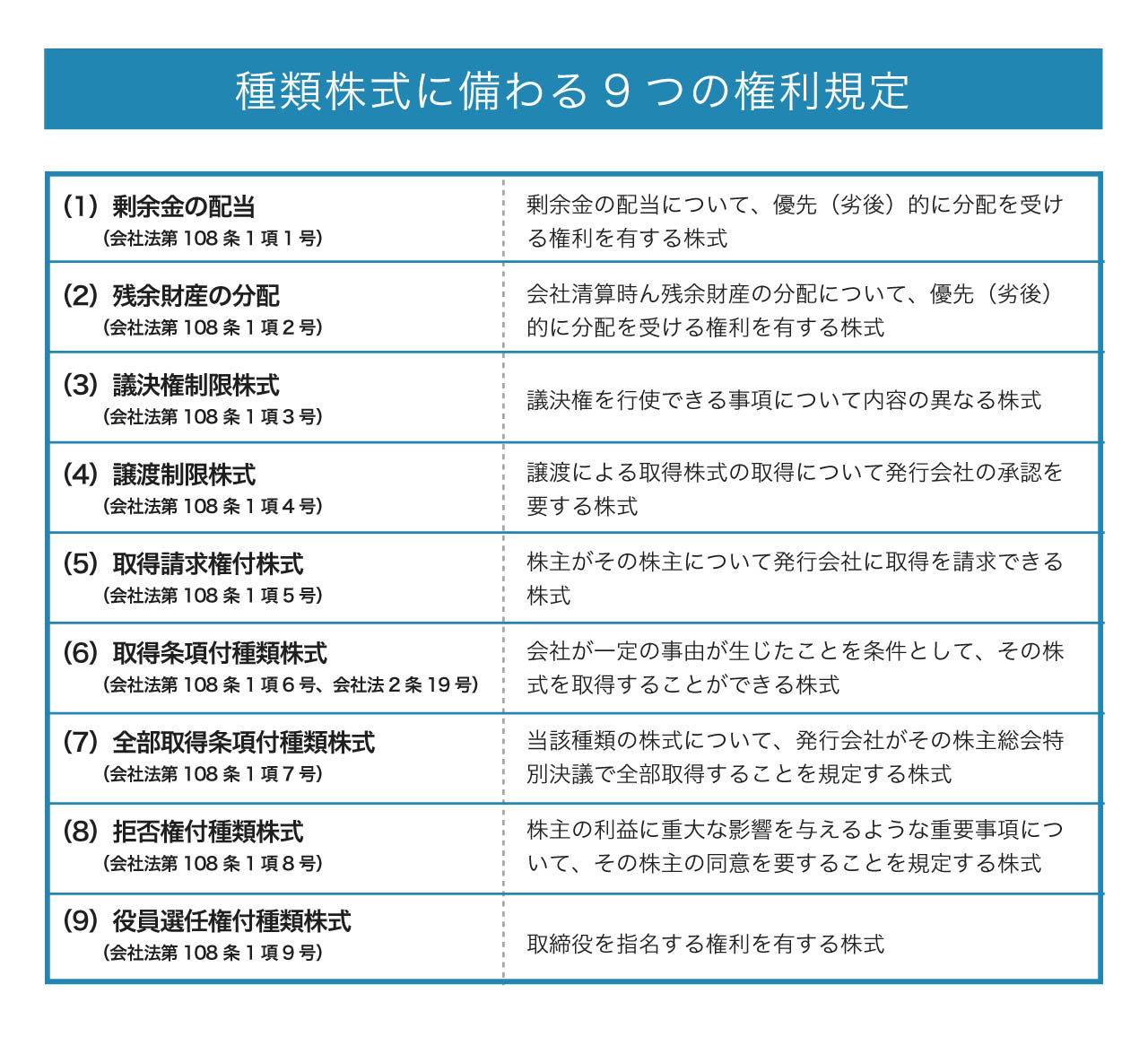

種類株式に備わる9つの権利規定

種類株式は、会社法第108条第1項各号に掲げる普通株式に備わる権利規定のうち、9つの規定に変化が加えられているものです。

(1)剰余金の配当(会社法第108条1項1号)

剰余金の配当について、優先(劣後)的に分配を受ける権利を有する株式

(2)残余財産の分配(会社法第108条1項2号)

会社清算時の残余財産の分配について、優先(劣後)的に分配を受ける権利を有する株式

(3)議決権制限株式(会社法第108条1項3号)

議決権を行使できる事項について内容の異なる株式

(4)譲渡制限株式(会社法第108条1項4号)

譲渡による取得株式の取得について発行会社の承認を要する株式

(5)取得請求権付株式(会社法第108条1項5号)

株主がその株式について発行会社に取得を請求できる株式

(6)取得条項付株式(会社法第108条1項6号、会社法第2条19号)

会社が一定の事由が生じたことを条件としてその株式を取得することができる株式

(7)全部取得条項付種類株式(会社法第108条1項7号)

当該種類の株式について、発行会社がその株主総会特別決議で全部を取得することを規定する株式

(8)拒否権付種類株式(会社法第108条1項8号)

株主の利益に重大な影響を与えるような重要事項について、その株主の同意を要することを規定する株式

(9)役員選任権付種類株式(会社法第108条1項9号)

取締役を指名する権利を有する株式

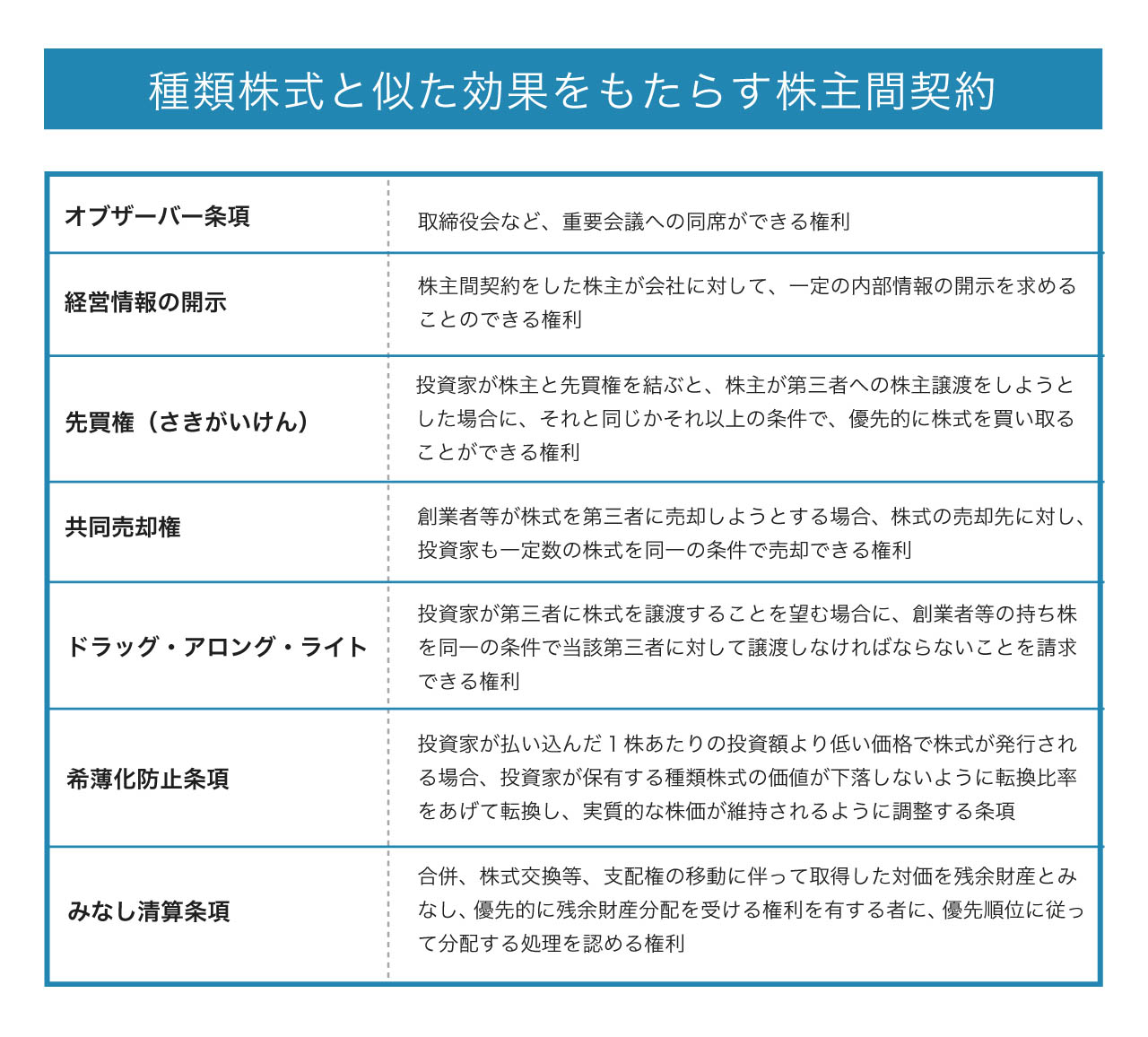

種類株式と似た効果をもたらす株主間契約

会社法で規定されている種類株式ではないのですが、種類株式と似た効果をもたらす株主間契約があります。これは、「広義の種類株式」と呼ばれ、定款もしくは株主間契約等の契約の締結によって認められる追加の権利です。

- オブザーバー条項

取締役会など、重要会議への同席ができる権利

- 経営情報の開示

株主間契約をした株主が会社に対して、一定の内部情報の開示を求めることのできる権利

- 先買権(さきがいけん)

投資家が株主と先買権を結ぶと、株主が第三者への株式譲渡をしようとした場合に、それと同じかそれ以上の条件で、優先的に株式を買い取ることができる権利

- 共同売却権

創業者等が株式を第三者に売却しようとする場合、株式の売却先に対し、投資家も一定数の株式を同一の条件で売却できる権利

- ドラッグ・アロング・ライト

投資家が第三者に株式を譲渡することを望む場合に、創業者等の持ち株を同一の条件で当該第三者に対して譲渡しなければならないことを請求できる権利

- 希薄化防止条項

投資家が払い込んだ1株あたりの投資額より低い価格で株式が発行される場合、投資家が保有する種類株式の価値が下落しないように転換比率を上げて転換し、実質的な株価が維持されるように調整する条項

- みなし清算条項

合併、株式交換等、支配権の移動に伴って取得した対価を残余財産とみなし、優先的に残余財産分配を受ける権利を有する者に、優先順位に従って分配する処理を認める権利

種類株式と普通株式の価格差はどうやって評価する?

種類株式と普通株式は権利や条件が異なるため、両者の評価価格にも差が出てきます。種類株式と普通株式との価格差を出すには、大きく分けて以下の2つの方法があります。

- 普通株式と同じプロセスでの評価

種類株式の価値も、普通株式と同様、株式保有者が受け取るキャッシュ・フローの金額を見積もり、将来のリスクを考慮した現在価値で評価する。

- 普通株式との権利の違いに着目した評価

権利の違いを普通株式の価値に加算することにより、種類株式の価値を評価する。

種類株式と株主間契約のうち、定量評価できるものは?

下記の表は、種類株式の権利や条項のうち、定量的に価値を測定することが困難なものと、株価に価値として織り込めるものをまとめたものになります。「×」は定量的に評価ができない、「○」は測定可能(状況により測定できない場合も含まれます)であることを示しています。

資金調達における実務では、さまざまな権利の中でも、キャッシュ・フローに直接的に影響を与えるような内容や条件に着目して評価を行います。

拒否権や役員選任権など、キャッシュ・フローに与える影響を直接的に把握できない権利については、評価上、考慮しないことが一般的です。

定量的な評価を行うことが困難な権利とは?

キャッシュ・フローに直接的に影響を与えると思われる権利であっても、下記のように定量的な評価を行うことが困難な場合があります。

配当や残余財産の分配

ベンチャー企業は、IPO前に配当を行うことは通常ありませんし、解散による清算の手続きも当然想定していません。そのため、これらに関する権利は、結果として普通株式と変わりませんので、評価に織り込まないことが一般的です。

対価が金銭となる取得請求権や取得条項

対価が金銭となる取得請求権や取得条項は、一見、キャッシュ・フローに直接影響しそうですが、会社法に財源規制がありますので、株主は分配可能額(利益剰余金)の範囲でしか発行株式を取得することができません。そのため、ベンチャー企業では、現実的には取得請求権を行使することが難しく、評価に織り込めるケースは限定的です。

希薄化防止条項

ダウンラウンド・ファイナンス(過去に投資家が払い込んだ際の株価より低い株価での株式発行)の際に希薄化防止条項が適用され、特に未上場企業の場合は1株あたりの権利について複雑なシミュレーションが必要となるため、評価に織り込むことは少ないといえます。

種類株式の価値をきちんと把握するメリット

アーリーステージのベンチャー企業では、種類株式の適正価格を確認せず、資金調達のスピードを優先してしまうことがよくあります。しかし、増資の時点できちんと第三者評価を取得して、普通株式と種類株式の価格差をきちんと説明できるように整理しておくと、ベンチャー企業側にメリットもあります。

上場に必要となる「専門家の意見書」が出せる

上場前に証券会社からの指導で、過去に行った増資が適正な価格であったかについて、専門家の意見書を出さなくてはいけないことがあります。種類株式を適当な値段で取引きしていると、専門家も意見書を出せませんので、上場プロセスに支障をきたすことになってしまうのです。

高い株価がついてもストックオプションのインセンティブが維持できる

ストックオプションは、ベンチャー企業が有能な人材を確保するための有力な手段ですが、もらってからの値上がりが実際の儲けになりますから、ひとたび高すぎる株価がついてしまうと、それ以降に発行されるストックオプションは魅力的なインセンティブとならなくなってしまいます。

しかし、近年のベンチャーキャピタルの出資は、大半が種類株式で行われます。種類株式の値段は、普通株式の数倍程度となる場合が多くなっていますので、種類株式と普通株式の価格差をきちんと理論的に説明できれば、ストックオプションの魅力を維持することが可能です。この価格差は、みなし清算条項を算定に考慮することで合理的に説明することができることがあります。

ベンチャーキャピタルがよく使う「みなし清算条項」とは?

みなし清算条項は、さまざまな種類株式の条件の中でも、最も普通株式との差を説明しやすい条項であるため、価値に織り込みやすいとされます。

これは、IPO前にM&Aで会社を売却することがあった場合に、それ以前の増資に応じた投資家が損を被らないように、会社売却の対価を定められた条件で分配するという条項です。

みなし清算条項は「創業者のモラルハザード」への防止策

IPOを目指していたけれども、M&Aで他社の傘下に入るということは、一般的によくある話です。IPOを目指してベンチャーキャピタルから出資を受けても、実際には約7割の会社がIPOに至らず、ベンチャーキャピタルはM&Aで株式を売却することによって投資回収を図っているのが現状です。

創業者の株式の取得価格は、ベンチャーキャピタルの取得価格よりも大幅に安いのが通常ですから、もしM&Aの価格交渉で「創業者には利益が出る株価だが、ベンチャーキャピタルは損をする株価」で創業者がOKしてしまったらどうなるでしょうか?

例えば、創業者は1株10,000円で出資をし、その後ベンチャーキャピタルが1株20万円で出資したとしましょう。ここで、IPOに至る前に、1株10万円で買収したいという話があったら、創業者は喜んで株を売却してしまうかもしれません。もちろん、ベンチャーキャピタルは大きく損をすることになります。

このような不安があるとベンチャー企業に投資する投資家はいなくなってしまうため、これを防止するためにみなし清算条項が利用されるのです。

みなし清算条項はM&A取引を「会社を清算した」とみなす

みなし清算条項は、合併等の組織再編や事業譲渡といったM&A取引を、「会社を清算した」とみなします。会社の清算時にならい、M&Aに伴って株主に分配される財産は、この種類株主に対して優先的に分配するのです。

どの程度優先的に分配するかは自由に定められますが、ベンチャーキャピタルの出資額をまず優先的に分配し、残った金額があれば、後は持株比率に応じて分配するという規定が一般的です。

みなし清算条項を利用する際の留意点

みなし清算条項付種類株式による投資は、政府と一部の専門家の後押しで、2015~2016年頃から急速に導入が進んでいます。しかしながら、下記のような失敗とも思える事例も時々見られます。

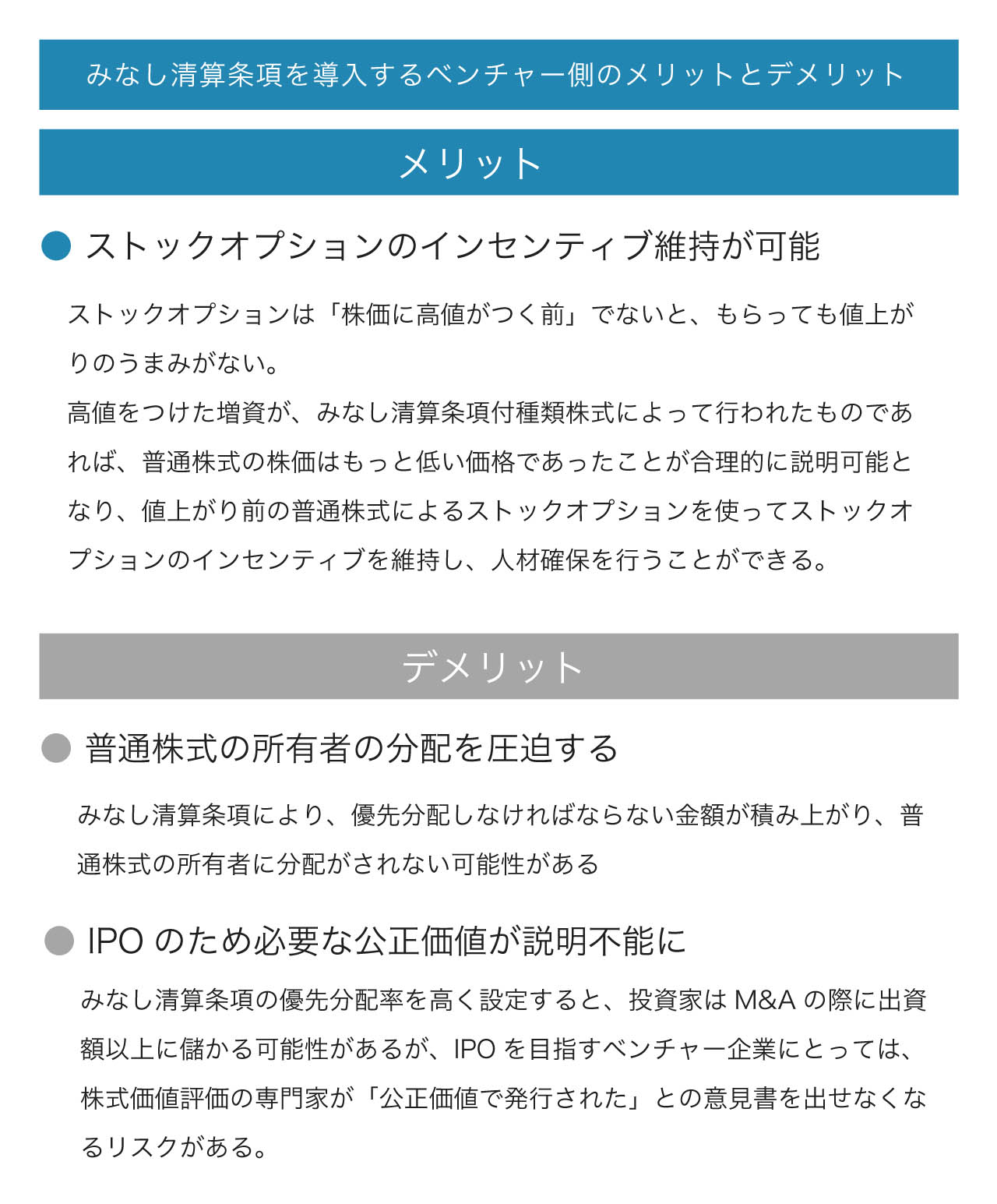

- 普通株式の所有者の分配を圧迫する

みなし清算条項は、一度つけると、その後の資金調達でも同様につけるよう要求されることになります。

その結果、優先分配しなければならない金額が積み上がり、普通株式だけを持っている創業者等に、一切分配がされない事態にもなりかねません。

- 上場のための専門家の意見書で公正価値が説明できない

みなし清算条項の優先分配率は、通常は普通株式の1倍とされますが、3倍など高い優先分配率が設定されている事例があります。高い優先分配率のみなし清算条項は、投資家にとってM&Aが発生すれば確実に儲かるメリットがあります。

しかし、IPOを目指すベンチャー企業にとっては、株式評価の専門家が、「公正価値で発行された」との意見書を出せなくなるリスクがあります。増資が有利発行で行われた違法なものであったと受け取られれば、上場プロセスに支障をきたすことになってしまいます。

みなし清算条項を導入した会社にとってのメリット

ベンチャーキャピタルにばかり有利に思えるみなし清算条項ですが、導入したベンチャー企業側にもメリットがあります。それが、前出のストックオプションのインセンティブ維持です。

資金調達の成功により時価総額が高くなると、以降に発行されるストックオプションをもらううまみがなくなる場合があります。

増資がみなし清算条項付種類株式によって行われたものであれば、その時点での普通株式はもっと低い価値であったことが合理的に説明可能となることが多いので、引き続き普通株式によるストックオプションを活用しながら人材確保を行っていくことができるのです。

ベンチャー経営者は株価交渉だけでなく契約条項も交渉しよう

ベンチャー企業が資金調達をする場合、投資契約にはここで見てきた権利を規定する各種条項が盛り込まれることが一般的です。

起業家がベンチャーキャピタルなどと交渉をする際、価格交渉には注意をするものの、こういった契約条項の細かい交渉までには気が回らず、おざなりにしてしまう傾向があります。しかし、このような条項によって投資家側の権利が強められるケースは多いため、契約条項の合意は慎重に行う必要があります。

投資家から提案を受けたら必ず専門家に相談して、種類株式を発行する際の権利規定の条項が「具体的にどのシチュエーションで問題となる可能性があるか」の説明を受けましょう。特に、ベンチャーキャピタルとの契約によく盛り込まれる、みなし清算条項付種類株式の導入検討には、経験豊かな専門家からの多角的なアドバイスが必要となります。

監修:山田 昌史氏

株式会社プルータス・コンサルティング 取締役マネージング・ダイレクター 米国公認会計士

組織再編・有価証券発行・資本政策関連のアドバイザリー業務、有価証券の設計・評価業務、企業価値評価業務に従事し、多数の案件を手掛ける。企業研修・大学MBA講師。企業買収に係る第三者委員も務める。具体的プロジェクトには、TOB、株式交換等の組織再編アドバイザリー、資金調達アドバイザリー、非上場会社の資本構成の再構成コンサルティング、インセンティブ・プラン導入コンサルティングなどがある。

著書に「企業価値評価の実務Q&A」(共著、中央経済社)、旬刊商事法務No.2042、2043「新株予約権と信託を組み合わせた新たなインセンティブ・プラン」(共著)、ビジネス法務第19巻第4号「法務担当者のための非上場株式評価早わかり(第4回)」(共著)、企業会計Vol.68No.5「制度の変遷で理解する株式報酬諸制度のメリット・デメリット」、旬刊経理情報No1402「時価発行新株予約権信託の概要と活用可能性」(共著)、No1395「業績連動型新株予約権の設計上の留意点」(共著)掲載などがある。

2019年8月より京都大学経営管理大学院の客員教授に。