ベンチャー企業の資金調達とベンチャーキャピタル(VC)との付き合い方

ベンチャー企業の資金調達手法のひとつに、株式発行による増資(エクイティ・ファイナンス)があります。エクイティ・ファイナンスによって調達された資金は、法的に見ると返済の必要がなく、配当を出さないことも可能とされますが、本当にそうなのでしょうか?

安易なエクイティ・ファイナンスにより、経営権や将来の上場益を大きく失う可能性があることを、きちんと理解されていないように思われます。

ここでは、ベンチャー企業がエクイティ・ファイナンスによって資金調達するメリットとリスクについて解説し、起業家にとって良きパートナーとなりうるベンチャーキャピタル(VC)の選び方についてもアドバイスします。

Contents

エクイティ・ファイナンスとは?

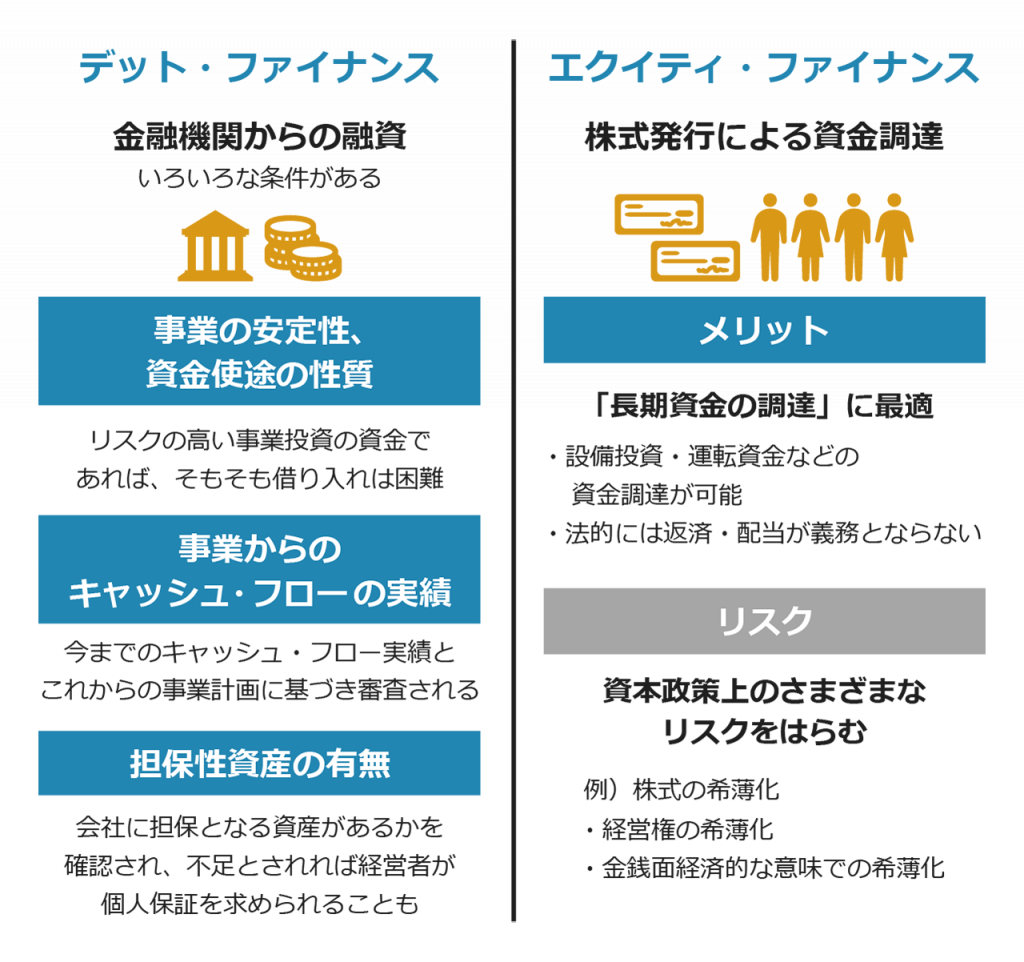

「エクイティ・ファイナンス」とは、その名のとおり、「エクイティ=株式」による「ファイナンス=資金調達」のことです。反対に、借入れによる資金調達は「デット・ファイナンス」といいます。

成長企業においては、設備投資、運転資金など、一時的には企業の現在の実力以上の資金が必要となる局面がありますが、銀行からの融資が好条件でスムーズにできるとは限りません。

以下のいずれかの項目で条件に足りないとみなされると、融資が断られる可能性が高いのです。

事業の安定性、資金使途の性質

リスクの高い事業投資の資金であれば、そもそも借入れは困難(事業の根幹となるような多額の設備投資で、利益を生むかは長期的な取組み次第である資金)。

事業からのキャッシュ・フローの実績

今後の事業から発生すると見込まれるキャッシュ・フローを、今までのキャッシュ・フロー実績とこれからの事業計画に基づき審査され、十分な返済能力があると判断されなければ借入れは困難。

担保性資産の有無

会社に担保となる資産があるかを確認され、不足とされれば経営者が個人保証を求められることもある。

このようなとき、エクイティ・ファイナンスは法的に見ると返済の必要がなく、配当を出さないことも可能なため、魅力的な選択肢です。特にエクイティ・ファイナンスは、「事業の安定性、資金使途の性質」で融資を断られる原因となる「長期資金の調達」にも最適とされています。

しかし、エクイティ・ファイナンスを行うということは、自社株式と引き換えに資金調達をしているわけですから、なんとなく投資家からいわれるままエクイティ・ファイナンスを実行すると、資本政策上のさまざまなリスクが表面化し、経営体制が行き詰まることがあります。株主が増えることで、資本政策をめぐる対立が生じ、株主間の対立に発展する可能性もあります。

エクイティ・ファイナンスで気を付けるべき「株式の希薄化」とは?

エクイティ・ファイナンスを行う上で、最も気を付けておくべき「株式の希薄化」についてご説明しておきましょう。

株式の希薄化とは、株式を追加で発行することで1株あたりの価値が目減りすることをいいます。外部からの出資を受けて資金調達する一番大きな影響といわれ、経営権と金銭面からの希薄化がありえます。

- 経営権の希薄化

経営権の希薄化は、株式を追加で発行することにより全体の議決権数が増加し、既存株主の会社経営権における持分が下がることをいいます。

- 金銭面の希薄化

経済的意味での希薄化は、株式を追加で発行することにより全体の株式数が増加し、その会社が稼いだ利益やキャッシュ・フローの既存株主への分配割合が下がることをいいます。

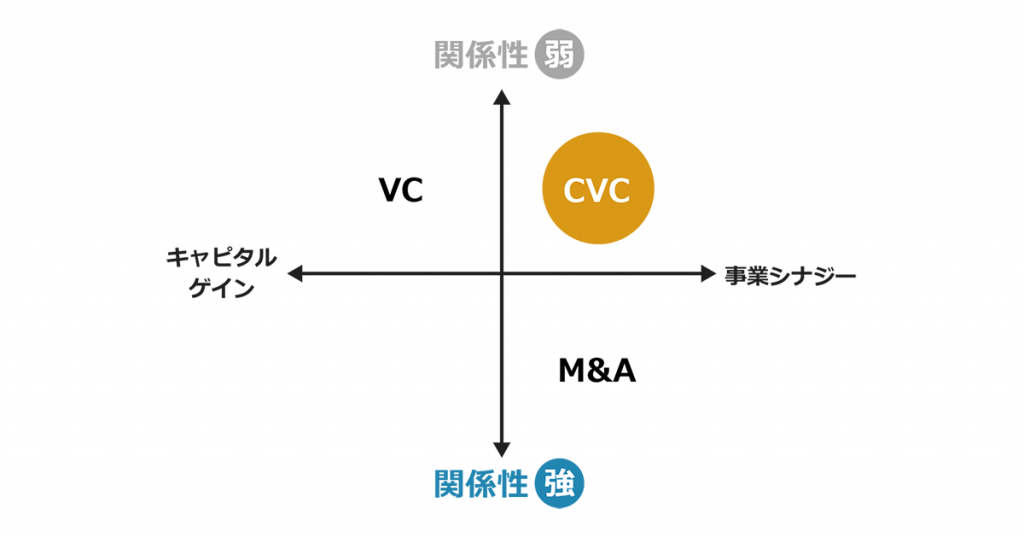

ベンチャーキャピタル(VC)は、なぜベンチャー企業に投資するのか?

投資家の立場で考えてみれば、ベンチャー企業への投資は高リスクといえます。

売上や利益が安定しておらず、利益が出てもさらに大きな設備投資に回してしまう可能性が高く、配当も期待できないことが一般的です。また、出資金の法的な回収順位も借入れなどに劣ります。

買った株式を売りたくなっても、上場株式のように市場で簡単に売却できるわけではありません。買ってくれそうな人を探して、みずから打診し、交渉しなければなりません。

しかし、ベンチャーキャピタル投資が大きく発展している米国の研究データを参考にすると、ベンチャーキャピタルの期待利回りは、投資対象の成長ステージに応じて最低でも20%、中には100%が求められることもあります。こういったハイリスク・ハイリターンを期待して、ベンチャーキャピタルは投資を行うわけです。

経営のパートナーとなるベンチャーキャピタルの選び方

ベンチャーキャピタルから資金調達を行う場合、資金調達の条件のみならず、パートナーとしての適格性を十分に検討した上で、選定することが重要となります。

自社の企業戦略とベンチャーキャピタルの投資戦略が合致しているのか、共通の目的(IPO、M&AなどのExit戦略)を達成するための経営のパートナーとなりうるかを、しっかり検討すべきです。

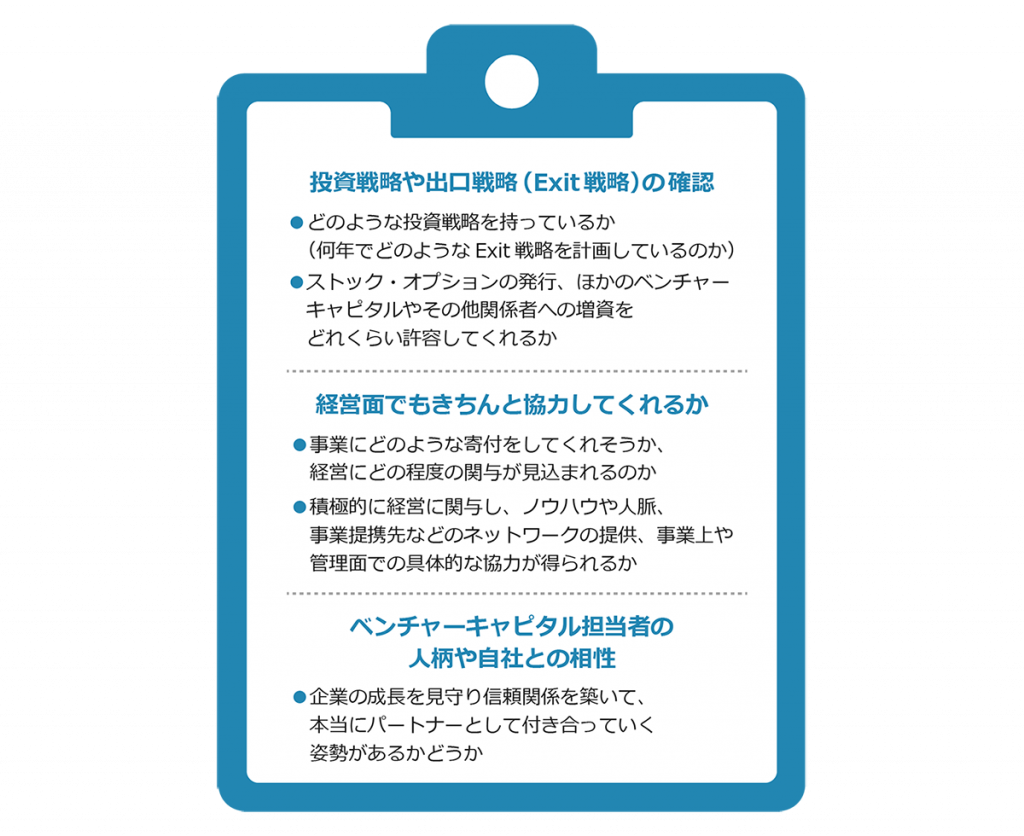

投資戦略や出口戦略(Exit戦略)の確認

そのベンチャーキャピタルがどのような投資戦略を持っているか、つまり、何年でどのようなExit戦略を計画しているのか十分に理解しておく必要があります。

これと関連し、ストック・オプションの発行、ほかのベンチャーキャピタルやその他関係者への増資をどれくらい許容してくれるかといった資本政策の考え方が共有できそうかも確認しておく必要があります。

経営面でもきちんと協力してくれるか

投資家としてみずからの期待利回りを実現するために、事業にどのような寄与をしてくれそうか、経営にどの程度の関与が見込まれるのかなどは、重要なチェック項目です。

積極的に経営に関与し、ノウハウや人脈、事業提携先などのネットワークの提供、事業上や管理面での具体的な協力が得られるベンチャーキャピタルを選ぶと良いでしょう。

ベンチャーキャピタル担当者の人柄や自社との相性

ベンチャーキャピタルの担当者の人柄や、自社との相性も見落としてはいけないポイントです。

ベンチャー企業に出資して利益を得るという目的だけでなく、企業の成長を見守り信頼関係を築いて、本当にパートナーとして付き合っていく姿勢があるかどうかも重要です。

自社のビジネスに拡大は必要か?よく考えてのエクイティ・ファイナンスを

エクイティ・ファイナンスを行う際には、みずからの事業が、本当に拡大を目指すべきビジネスモデルなのかを真剣に考える必要があります。株式発行には有形無形の大きなコストがかかりますので、なんとなく出資者に言われるがままに増資を決定したりしてはいけません。

一度、発行した株式を株主から買い取ることは、ハードルが高く、やり直しがききません。エクイティ・ファイナンスは、慎重に行うべきです。

次回のコラムでは、ベンチャー企業にとっての資本政策の重要性とよくある失敗例を解説します。

監修:山田 昌史氏

株式会社プルータス・コンサルティング 取締役マネージング・ダイレクター 米国公認会計士

組織再編・有価証券発行・資本政策関連のアドバイザリー業務、有価証券の設計・評価業務、企業価値評価業務に従事し、多数の案件を手掛ける。企業研修・大学MBA講師。企業買収に係る第三者委員も務める。具体的プロジェクトには、TOB、株式交換等の組織再編アドバイザリー、資金調達アドバイザリー、非上場会社の資本構成の再構成コンサルティング、インセンティブ・プラン導入コンサルティングなどがある。

著書に「企業価値評価の実務Q&A」(共著、中央経済社)、旬刊商事法務No.2042、2043「新株予約権と信託を組み合わせた新たなインセンティブ・プラン」(共著)、ビジネス法務第19巻第4号「法務担当者のための非上場株式評価早わかり(第4回)」(共著)、企業会計Vol.68No.5「制度の変遷で理解する株式報酬諸制度のメリット・デメリット」、旬刊経理情報No1402「時価発行新株予約権信託の概要と活用可能性」(共著)、No1395「業績連動型新株予約権の設計上の留意点」(共著)掲載などがある。

2019年8月より京都大学経営管理大学院の客員教授に。