急増するも困難も多いCVC運営 成功に導くためのカギは?

CVC(コーポレート・ベンチャー・キャピタル)が近年、企業の投資形態として注目を浴びています。

VCでもM&Aでもないこの投資形態が着目されているのは、今回が初めてではありません。2000年以降、何度か注目を浴び、積極的にCVCを行う試みが行われています。しかし日本では目に見える成功事例が続出しているわけではないのが現状です。

今回は、あらためてCVCについて、混合しやすい意味合いの用語と比較しながら、CVCの目指すところやメリット、デメリットを解説します。

その上で、なぜ注目を浴びつつ、成功事例が出にくいのか、現状の課題も明らかにした上で、今後CVCを成功させるためにどのような視点が必要なのかについて、考察していきます。

Contents

CVCとは

まず、考察に入る前に、あらためてCVCの定義、立ち位置について明らかにしていきます。

CVCの定義

CVCとは、企業のうちとりわけ投資会社ではなく事業を行っている会社が、自社の事業とのシナジー強化を目的に、ベンチャー企業に対して出資を行うことです。

特にメガベンチャーと言われる大手のITベンチャー企業が積極的に行っているような印象に見られがちですが、実際はインフラ(鉄道、通信など)業界や、大手の製造業、郵政などあらゆる業種で試みられている施策です。

CVCの要件として出資先の企業が大手企業であることという条件はありませんが、資本力のある大手企業が出資の母体となっているケースが主流です。

CVCとVCの違いは?

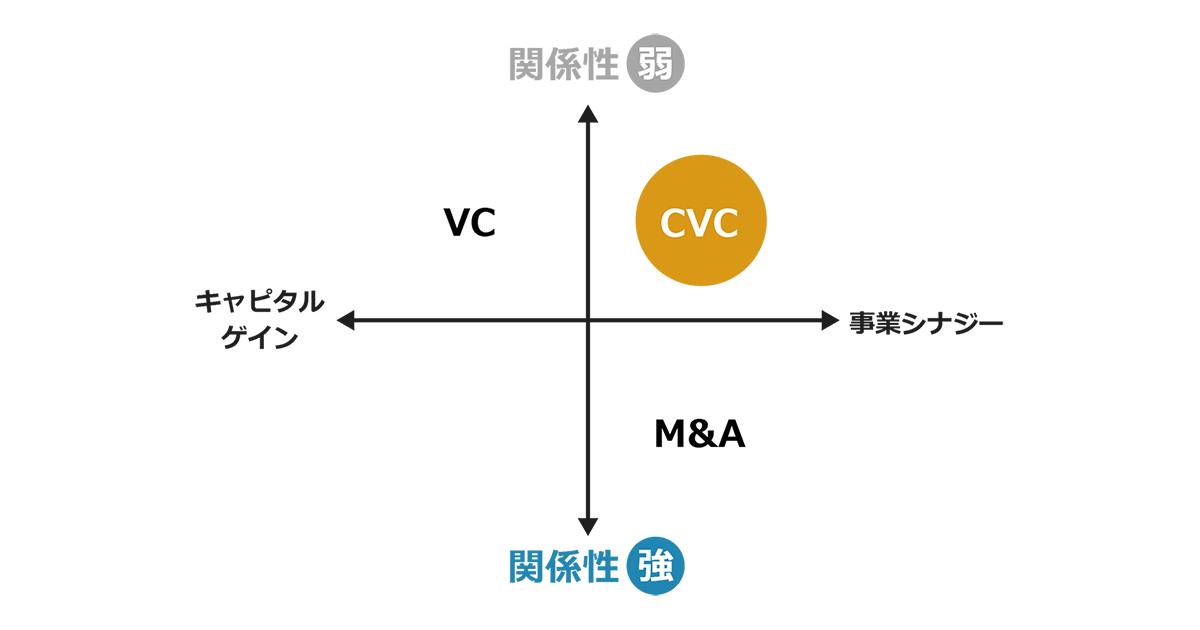

資本力のある企業から、有望なベンチャー企業への出資を行うモデルとしてはVC(ベンチャーキャピタル)が一般的であり、構造自体はCVCも似通っています。

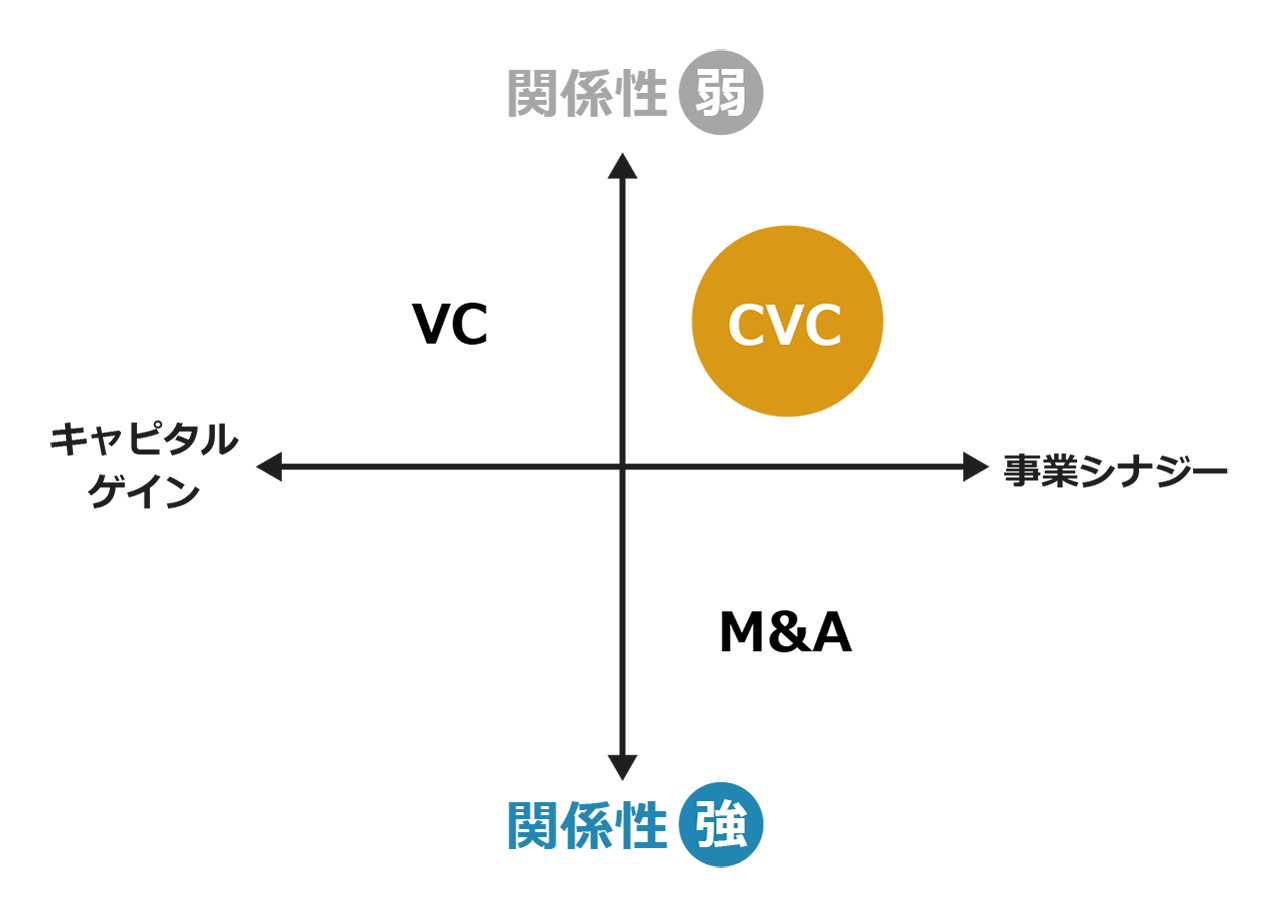

両者の決定的な違いは、出資の目的です。VCの主な目的は、株式の売却によるキャピタルゲインですが、CVCの主な目的は、事業シナジーの発揮による、自社の売り上げ拡大です。

つまり、VCの場合、「出資した会社が上場し、評価額が高くなった株式を売却してリターンを得ること」を目的とした投資が行われます。

投資対象は、既存の出資先の事業と関連していた方が、業績予測などの面において見通しを立てやすいため、一つのVCには同種の事業を運営する企業が集中しやすい傾向があります。VCは株式の売却益を得ることが利益を創出する手段であるため、出資先の選定基準は、事業の成長性や、上場が承認されやすいかなどの点が重視されます。

一方でCVCは事業シナジーを得ることが目的です。そのため、出資先を選定する際に重視されるのは

- 長期的な成長性

- 自社とのシナジー効果を得られるか、将来的に得る可能性があるか

といった点です。これらを基準とし、出資先が選定されます。

CVCとM&Aの違いは?

事業シナジーを目的とする出資と考えると、比較対象としてM&Aを連想される方がいるかもしれません。このCVCとM&Aの大きな違いは、出資の額と、出資先に対する影響力の強さです。

M&Aの場合は、相手先の企業を買収し、経営にまで入り込みます。その結果コントロールが効きやすく、出資先目線での事業内容のコントロールも容易です。しかし、支配力を持つための株式の取得には当然多大なコストがかかります。また、M&A後の被取得企業の運営においても、多くのリソースやノウハウが必要です。

一方、CVCであればM&Aほどの強い支配力は持たないものの、相対的に低コストでの出資である程度の影響力を持つことができます。経営面においては、出資先の元の経営陣がある程度の舵を取ります。当然、失敗時のリスクも限定的に抑えることができます。

なお、CVCとM&Aはどちらが絶対的に優れている、というものではありません。以下のような視点から、妥当性を検討します。

・リターンとリスク

出資にどの程度のリターンを求めるのか。そのために取れるリスクがどの程度か

・効果を発揮する時期

今すぐに自社の主力事業と絡めていく、もしくは買収してすぐに、そのまま主力事業とするのか。あるいは、成長の過程のなかで既存事業とのシナジー効果を徐々に発揮できれば良いのか

CVCのメリット・デメリット

CVCの意味の確認、そして、モデルや目的が近い他の手段との比較を行いました。あらためてCVCにはどのようなメリットがあるのか、一方で、デメリットは何かを考察していきます。

CVCのメリットは?

CVCのメリットとしては、以下の3つが挙げられます。

①サービス開発コストの低減

②新分野参入リスクの低減

③オープンイノベーション

順番に解説します。

サービス開発コストの低減。

まず挙げられるのが、サービス開発コストの低減です。自社で新たにサービスをリリースし運用するためには、費用と時間が必要です。実現に向けては、リソースの再配分など、社内に向けての多くの調整が必要になります。

CVCから出資することで、自社が必要なサービスの開発、運用を半ば「外注」し、そのプラットフォームに相乗りする形であればサービスの開発コストを抑えることができます。

新分野参入リスクの低減

CVCはコストだけでなく、リスクも抑えられます。仮に自社のリソースだけで新規事業に参入した場合や、多額の資金を用いたM&Aにより新規事業に参入した場合、失敗した時の損失は大きなものになります。

一方CVCとしての出資であれば、必要な資金も相対的に少ない上、仮に失敗した場合でも失うものは資金のみです。もちろん資金は重要ですが、社内新規事業の立ち上げに失敗し社内の雰囲気が悪くなったり、M&A後のPMIに失敗し組織が崩壊するケースもありますので、失う資金がリーズナブルであればCVCによる出資は合理的な判断と言えるでしょう。

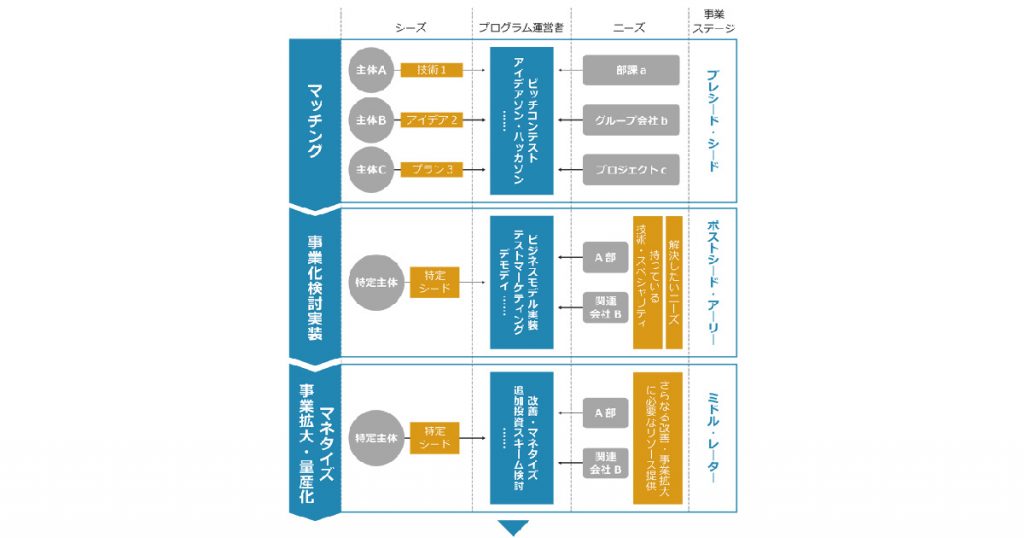

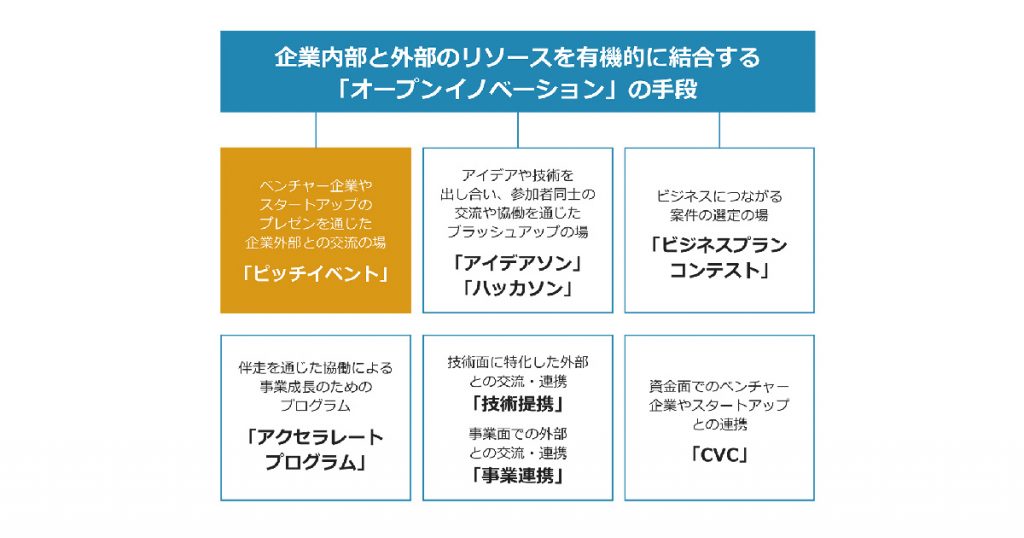

オープンイノベーション

最後に、CVCが最も価値を発揮できるのが、オープンイノベーションです。

自社リソースやM&Aで新規事業に参入した場合、事業のハンドリングは必然的に自社で行う必要があります。事業の方向性に自社の方向性が色濃く反映されるだけでなく、携わる人材も多くが自社のカルチャーの元で動く可能性が高いです。

一方で、CVCの形式をを取ると、創業者にハンドリングを任せたまま、その事業を自社とコラボレーションできます。これにより、創業者の熱意を維持するだけでなく、自社側のコラボレーションの担当者にとっても、外部のカルチャーに触れる機会が創出されることになり、新たなイノベーションを生み出す機会が創れます。

CVCのデメリット、課題は?

一方、CVCのデメリットや課題として以下の3つが挙げられます。

①有望な投資先へのCVCは割高

②自社にとって「有益なCVC」の定義が困難

③運用ノウハウの不足

それぞれ見ていきましょう。

有望な投資先へのCVCは割高

ある企業に投資をするにあたり、M&AとCVCいずれの形をとるのかを比べた場合、一般的にCVCにかかる費用の方が少ないです。しかし、投資先を選定するにあたり他社からも有望と思われるような企業であれば、たとえCVCであっても、オークションのような形で価格競争になり金額は上昇してしまいます。

どのような企業であっても、M&Aより投資費用が抑えられるとは限りません。

自社にとって有益な投資先の選定が困難

費用がかかる、かからないという部分を度外視して考えても、「どの企業に投資を行うことが自社にとって意味があるか」を選定するのは決して簡単なことではありません。

たとえば数年のスパンで考えた時、投資先がどのようになっているかの予想は容易ではありません。それどころか、その時の自社の方針すら見通しを立てることすら困難な可能性もあります。

そのような状況の中、有益な投資先の選定は決して簡単なことではありません。

運用ノウハウの不足による失敗

PwCアドバイザリー社の2017年の調査によると、CVCファンドの運用担当者はファンドの運用において運用時期が長くなるほどに運用が難しいと感じる傾向にあるようです。つまり、いざ投資先が決まり出資を行ったとして、その先でどのように運用を行っていくかというノウハウが不足しているのも大きな課題です。

M&Aのように強くコントロールするわけではないため、CVC先の独自性は維持できます。しかし、その上でなお自社にとって有益な投資となるように相手をコントロールしてゆくかという点は、具体的なノウハウが確立しているわけではありません。各CVCの担当者が手探りの中で行っているのが現状です。

注目すべき国内・国外のCVC

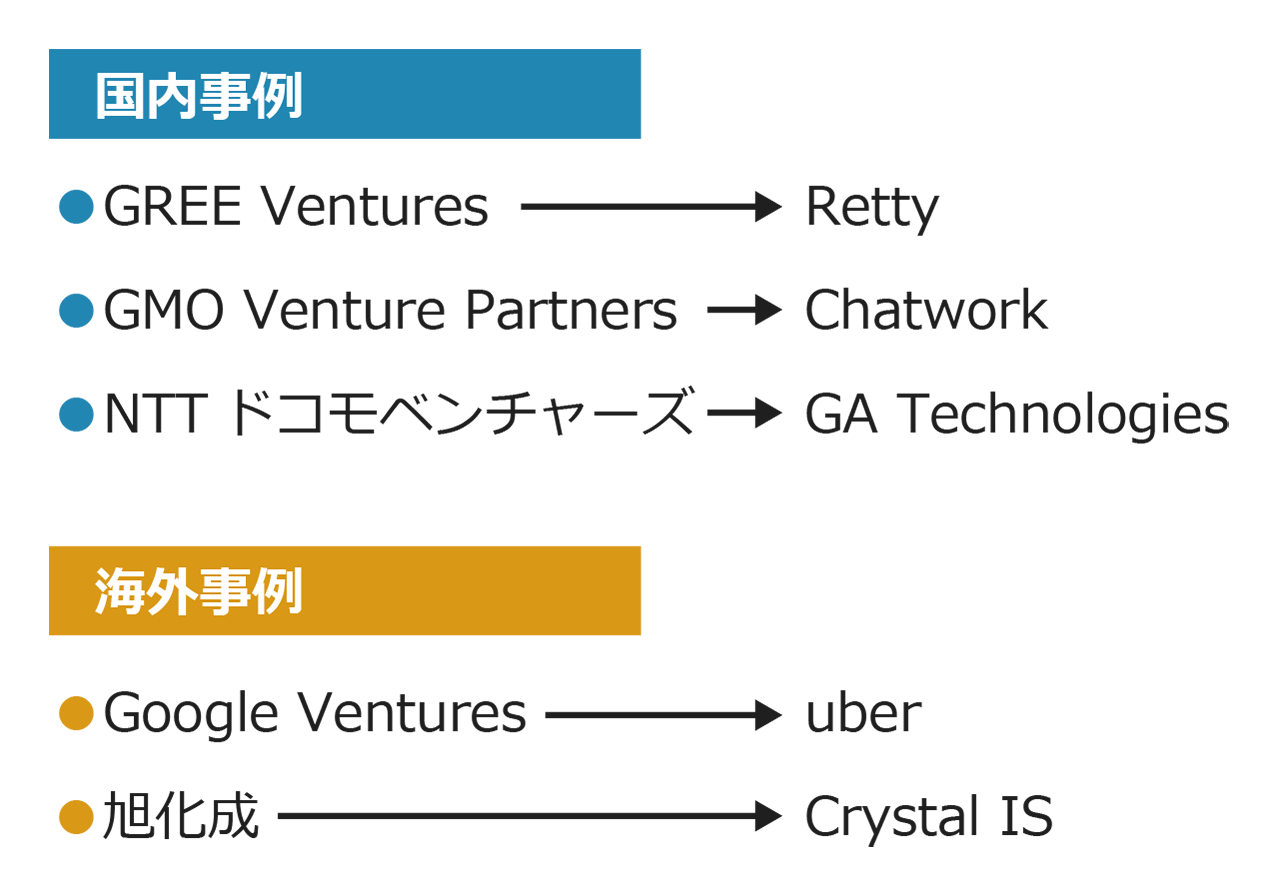

メリット、デメリットを確認し、CVCへの理解が深まったところで、イメージをより明確にするため、国内外におけるCVCの事例をいくつか見ていきます。

有名なサービスが、意外なところから出資を受けていたことを知り、驚かれるようなケースもあるかもしれません。

海外でのCVC事例

日本でも急増しているCVCですが、海外では既に一般的なスキームのひとつとして定着しています。また、「国内企業が国内企業に出資するCVC」だけでなく、日系企業が海外にて現地企業に出資するCVCの事例も存在します。

Google VenturesとUber

Google Venturesは2009年にGoogleの経営部門から独立した、米国では比較的後発のCVCファンドです。現在は世界でも代表的なCVCファンドとして知られています。

事業会社による投資ということで、CVCの立ち位置でありながら、売却による投資の財務的なリターンを重視しているVCのような側面を持っています。そのためにCVC先の企業をGoogle社のライバル企業に売却した事例すら見られる、特殊な立ち位置のCVCファンドです。

タクシー業界に変革をもたらしたUberも、Google Venturesの代表的な実績として取り上げられています。

投資先の選定や、売却のシナリオまで含め、Googleのカルチャーが色濃く反映されていると言えるでしょう。

旭化成とCrystal IS

旭化成は2008年からアメリカのシリコンバレーにおいて、CVCを見据えた専門機関を、同社米国法人の支社の位置づけで設置しています。

代表的な事例は、「Crystal IS」の事例。深紫外線 LEDのベンチャー企業 Crystal ISに対し、最初はCVCの位置づけで投資を行っていましたが、事業化に成功した後、株式を取得し子会社化しました。

日系企業の海外での現段階での数少ない成功事例として、取り上げられています。

注目に値する成功例としてはCrystal ISが象徴的ですが、旭化成はCVCに積極的に取り組んでおり、ボストンにも同様にCVCを目的とした拠点を新設しています。

国内でのCVC事例

国内でのCVC事例では、具体的なシナジー効果ができたかどうかという点から考えると「CVCの成功事例」と言い切るには時期尚早といえます。しかし、有望なベンチャー企業に、意外な会社がCVCを行っていた、と感じられる事例がみられます。

Gree VenturesとRetty

ソーシャルゲームの業界で名を挙げたGreeですが、インターネット業界全体を見据えた事業展開が特徴です。CVC部門の位置づけであるGree Venturesが、インターネット、モバイルの業界のスタートアップに積極的な投資を行っています。

2010年に設立された実名制グルメサービスのRettyもその代表事例のひとつです。Greeは2012年という早期の段階からRettyに投資を行っており、その成長を支えています。

GMO Venture PartnersとChatwork

総合インターネットカンパニーであるGMOグループのCVC部門である、GMO Venture Partnersも、インターネット事業のスタートアップに対して積極的な投資を行っています。

現在、ビジネス用のコミュニケーションツールとして広く普及しているChatWorkに2015年に3億円の出資を行いました。また、2017年にはグループの事業会社、GMOグローバルサイン株式会社のIDアクセス管理クラウドサービス「SKUID(スクイド)」と連携するなど、シナジー効果を発揮しています。

NTTドコモベンチャーズとGA Technologies

NTTドコモベンチャーズはドコモの子会社でありながら、ドコモ以外のNTTグループとのシナジーを発揮できる企業への投資を目指しています。

例えば2018年に上場したGAテクノロジーズもそのような投資先のひとつです。この企業は中古不動産の販売を中心にAIやITを駆使した事業を展開しています。

クラウド上でのビジネスの需要が拡大すると、必然的に通信事業との取引量が増えるため、本業の売り上げ増加が見込めます。それはあくまで副次的な効果であり、通信業界がCVCを運営する目的はコンテンツ力の強化であることが推定できます。「通信」そのものは他キャリアとの差別化が困難な状況で、他の手段での差別化が求められるため、有望な投資先の争奪戦が展開されるような業界構造が見えてきます。

今後のCVCのトレンドは?

現在再び注目を浴びているCVCですが、今後のCVCにおいてはどのようなトレンドが見られるのでしょうか?過去、大きな波が訪れ、しかしながら結局は定着しなかったCVCのトレンドとも比較しながら、考察していきます。

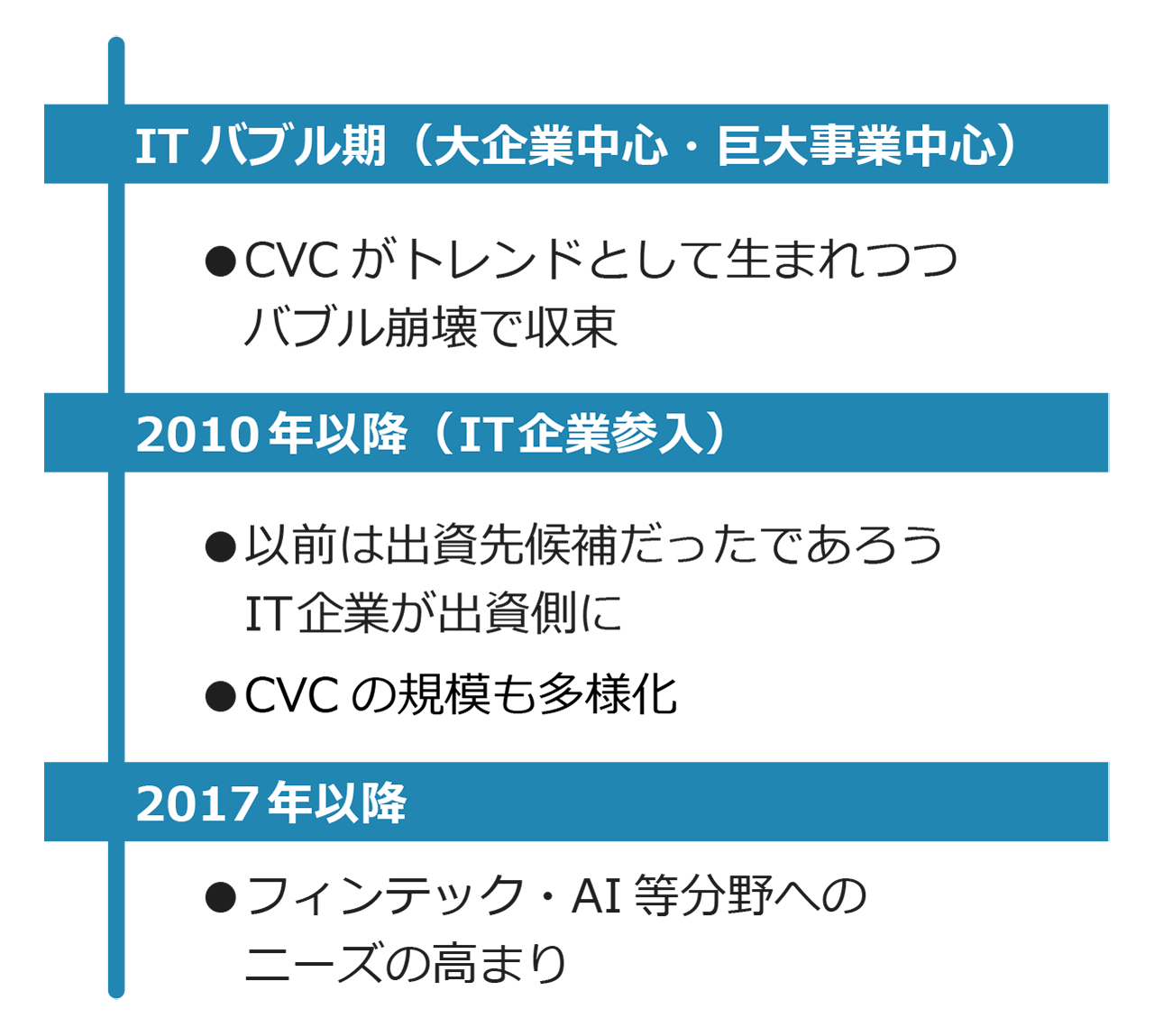

これまでのCVCのトレンドの変遷

現在注目されているCVCですが、まったく新しい概念というわけではなく、そのはじまりはITバブル期にまで遡ります。また、2013年には50件程度であったCVCの件数は、2019年の段階では200件にまでわたっていることから、CVCの件数自体は年々増加していることが明らかになっています。

まず、国内で最初にCVCが注目されていたのはITバブル期です。この時の出資者の主体は電機メーカーなどの大手企業が中心となり、次々と誕生するベンチャー企業に対し、将来を見据えた投資を行う試みがなされました。

しかし、出資を受ける側、受け入れる側双方に知見がなかったため、流れが定着することなくITバブルが終わるのとともに収束していきます。

当時ベンチャー企業の資金調達と言えば、投資を生業とする一般的なVCが主流でした。「情報」が生命線となるIT業界において、事業会社の資本を受け入れることは、「大企業にノウハウを盗まれる」というイメージが先行したことも一因として挙げられます。

CVCが次に注目を浴びることになったのは、2010年以降の、リーマンショック後です。一般的なVCがリーマンショックの煽りを受けるなかで、影響が限定的であった事業会社が、再び着目されたという側面も伺えるでしょう。

また、ファンドの規模も10億円程度と比較的小規模なものも登場し、出資先もIT系の企業は変わらずですが、バイオやロボットといった新分野への投資も目立ちました。

現在のCVCに求められていること、今後CVCに期待されていること

現在世界では大きなトレンドになっているCVCですが、日本においても徐々に規模は拡大し続けています。

出資元となる事業会社の多様化、それに伴うファンドの規模の多様化、および出資先の多様化も今後進んでいくことが予測されます。とりわけ、今後はフィンテック・ブロックチェーン分野や、AI関連分野のスタートアップへのCVC需要の増加が見込まれます。

CVCの拡大および多様化自体は世界のトレンドと比較しても歓迎すべき状況であるといえます。しかしその効果を最大化させるにあたっては、まだ課題となる部分が多く、CVCの現場担当者および、経営陣の理解が求められます。

CVCを成功に導くためのカギは

最後に、今後CVCを導くためにはどのような視点が必要なのかについて考察していきます。CVCはまだ日本では定着しきっていないスキームであり、現時点で代表的な成功事例を挙げるのは難しいことです。そもそも「何をもって成功とする」かの策定そのものが不明確な状況であることを念頭に考察します。

現在のCVC担当者は悩みながら案件を進めている

先述のとおり、現段階ではCVCの成功事例、運用ノウハウは蓄積されているとは言い難い状況です。多くの現場担当者が

「適切な投資先を選定するのは難しい」

「条件が適正か自信がない」

「思ったほどシナジー効果が出ていない」

といった感想を抱いています。

(PwCアドバイザリー合同会社「CVC実態調査2017」)

この調査はCVCの担当者に対して、「1年未満」「1~3年」「3年以上」でカテゴライズし、各項目で回答を集計しています。

「選定や条件の策定が難しい」と感じているのは事業の初期である一方で、時期を経るにあたってそのあたりの課題を感じにくくなっているようです。それにも関わらず、「財務リターンが思わしくない」「シナジー効果が実現できていない」といった感覚は、年数が経っている方が増加傾向にあります。

当初感じる、そもそもの案件スタートの難しさは、経験をこなすことで解消されているようです。一方で、実際に効果が出ているか、今後見込めるかについては時間が経つほどに想定と乖離(かいり)しているのか、課題として強くなっていくようです。

指針を明確にすることがCVC成功へのカギ

CVCの期間は一般的に10年と設定されています。3年で目に見えるような成果を期待すること自体が難しいという側面もあるかもしれませんが、3年のスパンでの市場予測すら難しいなか、10年後であれば的確に予測が立つというのは楽観的すぎるといえるでしょう。

また、決裁者や経営陣が結果を期待するスパンと、現場担当者が結果を出すために、見積もっている期間は一致しているとは限りません。上層部が短いスパンでの結果を求めた場合、担当者は期待される期間で何らかの成果を余儀なくされるかもしれません。その結果、本意ではない運用方針の変更を余儀なくされるケースも考えられます。

CVCを成功させるには「何をもって成功とするか」の指標であるKPI(Key Performance Indicator)を定める必要があります。その上で、どのようにして、どの程度のスパンでの実現を目指すのかを検討します。場合によっては、決裁者や場合によっては経営陣も含め、密なコミュニケーションを取りながら案件を進めていくことが求められます。

社内に知見のある人材がいなければ、アドバイザーやコンサルタントを交えるのも有効かもしれません。

まとめ

CVCは新たな事業投資の形として、また組織拡大の戦略として注目を集めています。今後、投資元、投資対象は業種、分野、規模を問わず拡大していくことが予想されます。

一方で、効果測定の難しさや運用そのものの難しさから苦労している声も、現場から上がっています。

長期で、見通しの難しい投資戦略、事業戦略となるだけに、しっかりと成功のKPIを定め、部門一丸となって対応していくことが求められます。