経営者が知っておくべき新規事業立ち上げ時の資金調達~創業時にこそ融資を検討すべき~

これから新規事業を立ち上げたり、創業をしようとしたりしている起業家にとっての一番の悩みは資金調達でしょう。 融資というと、銀行などの民間の金融機関からの融資をイメージする人がほとんどではないでしょうか。 しかし創業期には銀行からの借り入れは非常に難しいのが現状です。

本記事では、新規事業立ち上げや創業時の資金調達を銀行に頼らずに行う方法をお伝えします。

Contents

新規事業で融資を受けるべき理由

そもそも、事業を起こそうとするときに融資を受ける必要があるのか疑問に思う人も多いのではないでしょうか。また、多くの人が借金は悪い事というイメージを持っていることも事実です。しかし、ビジネス、こと起業や創業といったスタートアップの場合には融資はまったく悪いことではなく、むしろ会社を早く成長させていくために必須ともいえるものです。

創業時の融資にはさまざまな種類の融資がありますが、そのどれもが1%程度の金利で、返済期間も長いことが特徴です。創業時に大きく資金調達を行うことによって、設備投資や広告宣伝費などに早い段階で投資を行うことができます。そして、その投資効果は利益を押し上げ会社の成長スピードを速める起爆剤になります。堅実に経営をしていけば、利益率が融資の金利を下回ることはまずないでしょう。

しかし、創業融資を受けないで自己資金のみで経営をしていった場合、よほどの資金力がなければ、設備投資などに使える資金はごく限られたものになってしまうため、成長スピードは緩やかなものになってしまいます。また、事業を行っていく中で急なチャンスが訪れても資金がないために、せっかくのチャンスを活かせないということも大いにあり得ます。

そしてもうひとつ、会社経営をしていく中で融資が大切な理由が、金融機関への実績を作るということです。よく金融機関は、「銀行は雨の日に傘を取り上げ、晴れの日に傘を貸す」と言われています。これは業績が良いときは、どんどんお金を貸してくれるが、業績が悪くなった途端にお金を貸してくれなくなるということを表しています。

長い会社経営の中で、資金繰りが苦しくなり融資に頼らなければならないときがくるということがないとは限りません。そのようなときに、それまでに一度も融資を受けたことがないと、金融機関は現在の苦しい経営状況のみで融資審査を行うことになります。そうなってしまった場合、まず融資がおりることはないでしょう。仮に融資を受けられたとしても非常に高い金利での融資となり、その後の返済に窮することになってしまい、さらなる経営悪化を招くことにもなりかねません。しかし普段から融資を受けて実績を作っている場合は、いままでの業績も含めた総合的な評価によって融資審査が行われるので、融資も通りやすくなるのです。また、通常の融資を受ける場合でも、さらに安い金利で融資を受けられるなどさまざまなメリットがあります。

このようなことから、創業時の融資は会社の将来を左右するといっても過言ではないほど大切なものなのです。

創業融資とは

創業融資とは、これから起業する人や、新規に事業を起こそうとしている人に向けた融資制度です。民間の金融機関や公的金融機関で融資を受けることができ、通常の融資よりも融資の条件は緩やかな傾向がある反面、金利は銀行などでの通常の融資よりも高くなる傾向があります。

銀行などの金融機関での融資

創業時の銀行からの融資が難しい理由

融資という言葉を聞いてまず真っ先に考えられるのが銀行での融資でしょう。しかし、創業時の融資の場合には、銀行で融資を受けることは、非常に難しいと言わざるを得ません。

通常、銀行が融資の可否を判断する際には、決算書など経営の実績で判断をします。しかし、創業したての会社の場合、そもそもその決算書もなければ、経営の実績もありません。

したがって、銀行は融資をしても、その資金を回収できるかどうかの判断ができないため、融資には消極的にならざるを得ず、結果として、創業時の融資を受けることが困難になってしまうのです。

日本政策金融公庫による融資

創業時には銀行からの融資を受けることが難しいので、創業時の資金調達ができないかというと、そのようなことはありません。そのために存在しているのが、日本政策金融公庫の創業融資です。

日本政策金融公庫は、全額政府が出資を行っている公的金融機関です。国民生活金融公庫、農林漁業金融公庫、中小企業金融公庫という3つの公的金融機関が株式会社日本政策金融公庫法に基づいて2008年に統合され日本政策金融公庫となりました。

日本経済の成長・発展への貢献をひとつの目的としているため、銀行など民間の金融機関よりも積極的に創業や新規事業への融資を行っています。

新規開業資金

新規開業資金は、日本政策金融公庫が新規事業立ち上げや創業者向けに行っている創業融資制度のひとつです。その特徴は、融資限度額が非常に多いことと返済期間が長いことです。

融資限度額は、7,200万円(運転資金としての限度額は、4,800万円)で、返済期間は設備資金が20年、運転資金が7年です。金利は保証人や担保の状況によって異なりますが、概ね1~2%と金利が低いことも特徴です。

新創業融資制度

新創業融資制度は、新規開業資金に似た性質を持つ融資制度です。最大の特徴が、融資を受ける際に担保や保証人が必要ないということです。通常の融資では、担保が不要な融資でも代表者個人が保証人になることを求められることが多いですが、新創業融資制度では、その保証人が必要ありません。そのため、会社に万一のことがあっても、代表者個人が負債を負うことがないので安心です。

そのぶん融資限度額は、3,000万円と新規開業資金に比べて少なくなってしまうことと、自己資金の額によって融資額が決まってきてしまいます。具体的には、自己資金の3倍程度までが融資の審査に通るギリギリのラインとされています。また、審査も新規開業資金に比べて厳しくなる傾向があるので、新創業融資制度を利用して確実に資金調達をすることは非常に難易度が高いといえます。

新事業活動促進資金

新事業活動促進資金は、創業というよりは、新規事業の立ち上げの際に利用できる融資制度です。融資限度額や返済期間、金利に関しては新規開業資金とまったく同じです。新規開業資金や新創業融資制度では、融資の条件に「事業開始後2期を終えていないこと」という要件がありますが、新事業活動促進資金ではその要件がありません。

したがって、創業時に新規開業資金や新創業融資制度で資金調達を行い、事業が軌道に乗って新たな事業を展開していこうとするときに、再度、新事業活動促進資金を利用して資金調達を行うことが可能です。

中小企業経営力強化資金

中小企業経営力強化資金は、創業や新規事業の立ち上げ以外に、すでに事業を行っている事業者でも融資を受けることができる融資制度です。中小企業等経営強化法に定める認定経営革新等支援機関(商工会や商工会議所、金融機関、税理士など)で指導や助言を受けている事業者が融資対象になります。

融資限度額は7,200万円、返済期間は設備資金が20年、運転資金が7年です。金利も1~2%と新規開業資金と変わりませんが、2,000万円以内であれば、無担保・無保証人で融資を受けることが可能です。

新規開業資金と大きく異なる部分が、経営革新等支援機関の支援や事業計画書の策定、経過報告といった要件が課されている点です。融資審査時に細かい事業計画書の作成が必要になり、その事業計画の進捗状況を経営革新等支援機関に対して半年に1回、日本政策金融公庫に対しては1年に1回の経過報告が義務付けられています。

小企業経営力強化資金を利用する際には、認定支援機関によっても融資の難易度が変わってくるので、実績のある認定支援機関を選ぶことも重要になってきます。

地方自治体による融資

制度融資

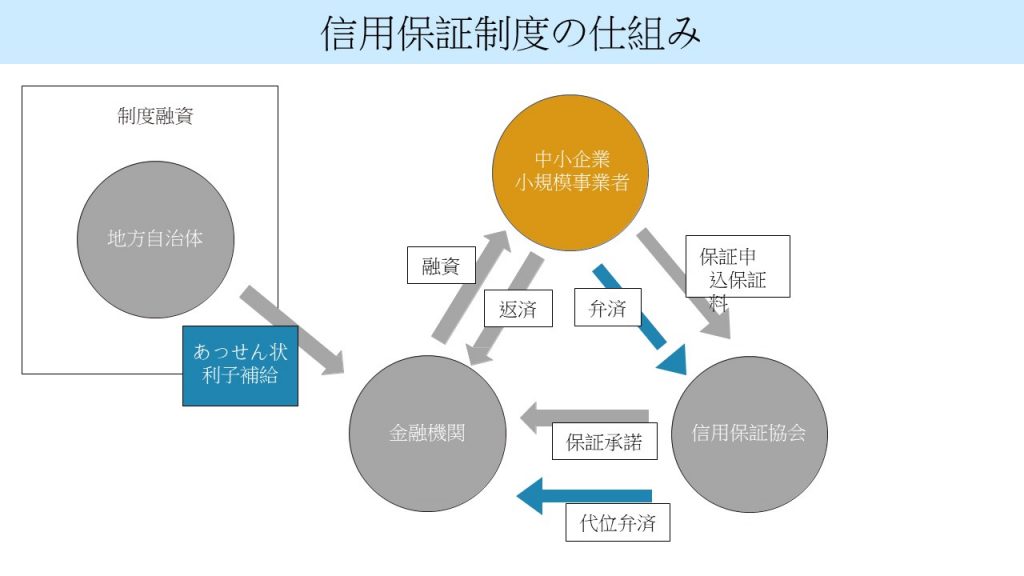

国の公的機関である日本政策金融公庫以外にも、地方自治体などによって行われている融資制度が存在します。地方自治体が、信用保証協会や金融機関と連携をして提供している融資制度が「制度融資」です。この制度融資も、日本政策金融公庫が行う創業融資制度と同じように、起業時や新規事業の立ち上げ時に利用することができる融資制度です。

具体的には、融資の窓口は銀行や信用金庫などの金融機関が行い、地方自治体は融資の資金である預託金を金融機関に提供し、保証料や金利の一部を負担したり、あっせん状を交付したりします。そして、融資の保証人を信用保証協会が行うという仕組みです。

制度融資には、日本政策金融公庫の創業融資よりも金利が低いことや、元本を返済せずに金利だけを支払う期間の据置期間が長いという特徴があります。しかし、地方自治体ごとに融資の条件や限度額が異なったり、地方自治体や金融機関、信用保証協会と多くの関係先があるので、融資実行までに非常に時間が掛かってしまったりするという欠点も存在します。

信用保証協会

信用保証協会は、中小企業が金融機関から融資を受ける際に、その債務を保証する「信用保証」を行うことで中小企業・小規模事業者の資金繰りの円滑化を図るために設立された公的機関です。通常、中小企業が金融機関から融資を受けようとする際には、大企業に比べて事業規模が小さいため成長性が低いことや経営リスクが高いことが理由に、融資が受けられなかったり、融資を受けられる金額が低くなったり、金利が高くなるといった不利益を被ることが多くなります。そのような不利益を解消し、中小企業や小規模事業者の資金繰りをサポートするための機関が信用保証協会です。金融機関から融資を受ける際の信用保証を行うのというのが信用保証協会の業務なので、信用保証協会が直接融資を行うということはありません。

信用保証協会は融資の信用保証を行う際に、融資を受ける側から保証料を受け取ります。この保証料は、「リスク考慮型保証料率」を採用しているため、リスクが高ければ高いほど保証料も高くなっていきます。しかし、創業融資の際は一律で保証料率が決まっており、かつ保証料率も低く設定されているため創業融資では非常に有利な条件で融資を受けることが可能です。ただし、農林・漁業、遊興娯楽業のうち風俗関連営業、金融業、学校法人、宗教法人、非営利団体などの業種は利用できないので、そのような業種で創業をしようとしている場合や、定款に上記の業種が含まれている場合には注意が必要です。

また、信用保証協会は信用保証業務以外に、代位弁済や代位弁済に伴う債権回収業務も担っています。融資を受けた事業者が万一返済を行うことができなくなった場合、信用保証協会は金融機関に対して、事業者の代わりに融資額を返済する代位弁済を行います。そしてその後、融資金額に事業者に対して遅延損害金などを加算した金額を請求する回収業務を行うという仕組みです。

都道府県の制度融資

制度融資は地方自治体が設けている融資制度ですが、各地方自治体によって融資限度額や金利などの条件が変わってきます。また、都道府県と市区町村でも条件が大きく異なることが多いのが現状です。都道府県の制度融資の場合、限度額は自己資金に応じて変わってくることが一般的で、概ね自己資金の2倍程度が限度額になっています。また、利子補給は無い場合が多く、創業融資の条件も厳格に定められています。

市区町村の制度融資

市区町村の制度融資は、都道府県に比べて融資限度額が低い傾向があり、融資までの期間も2~3カ月と非常に長く掛かってしまうというデメリットがあります。しかし、利子補給される場合が多く、低い金利で資金調達ができるというメリットがあります。また、商工会議所などの指導を受けることが義務付けられていることがほとんどです。この指導は経営に関するノウハウなどを学ぶことができる機会ではありますが、指導期間が長く融資実行までさらに時間が掛かってしまうなど、一長一短の制度であるといえます。

融資を確実に引き出すために必要なこと

自己資金

創業融資を確実に引き出すためには、自己資金の額は最も重要ともいえる要素です。日本政策金融公庫の創業融資や地方自治体の制度融資のどちらでも、融資の条件に自己資金の額が設定されていたり、自己資金の額によって融資額の上限が決められたりするなど、融資に自己資金が大きく影響してきます。

また、融資審査の際にも自己資金が多ければそれだけ融資の回収ができなくなるリスクも少なくなることから、審査でも重要なポイントを占めています。逆に、自己資金が少ないとリスクが高く、最悪の場合、経営者の計画性そのものが疑われてしまうことにもなりかねません。したがって、なるべく多くの自己資金を用意するということが確実に融資を引き出すための最短ルートといえます。

融資の成否は創業計画書で決まる

自己資金が少ないからといって創業融資や制度融資が受けられないかというと、そのようなことはありません。創業融資の際には、これから創業するにあたっての各種情報を記載する創業計画書という書類を作成します。この創業計画書のなかで、審査担当者に事業が軌道に乗り問題なく返済を行うことができる根拠や創業に対する情熱や意気込みをしっかり示すことができれば、融資を受けることは十分に可能です。逆に、自己資金が潤沢にあっても創業計画書の内容がひどい場合には融資を受けることはできないでしょう。

資金繰り計画書

もうひとつ、融資の成功率を高めるために重要な資料が資金繰り計画書です。これは、損益計画書とは異なり、営業キャッシュフローや投資キャッシュフロー、財務キャッシュフローといった実際の現金の収支情報をもとに、今後の資金繰りを月次や年次ごとに示す資料です。企業は利益が出ていても資金が枯渇してしまえば倒産してしまいます。そのようなリスクがないかどうかを判断する材料として重要な資料が資金繰り表なのです。

融資の際に、金融機関はもとより後述するベンチャーキャピタルなどで資金調達をする際にも非常に重視される資料です。

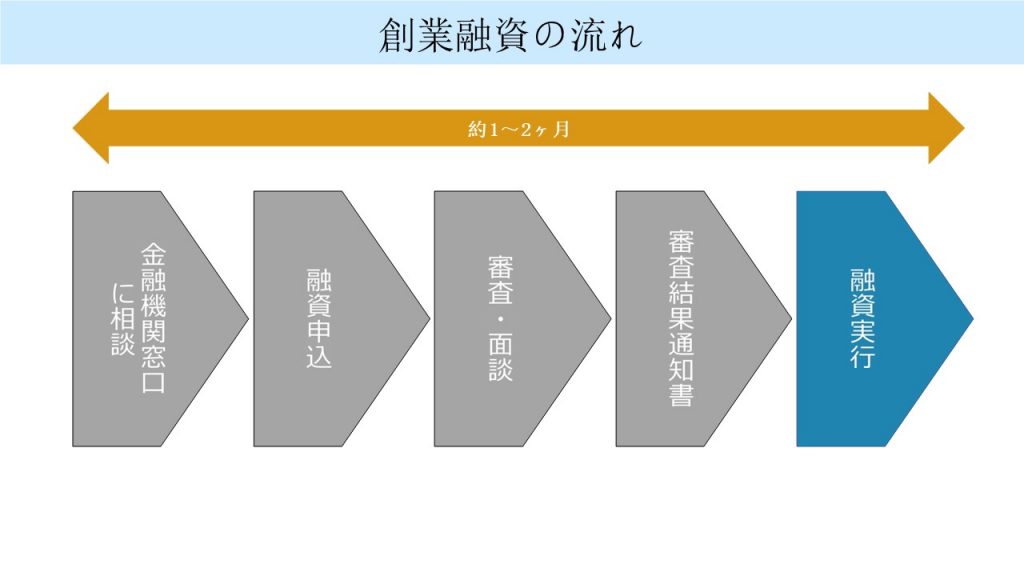

創業融資の流れと必要書類

通常、創業融資は申し込みから1~2カ月、制度融資の場合では1~3カ月で融資が実行されます。本項では、融資申し込みから実行までの流れと必要書類について順を追って説明していきます。

まずは、融資を申し込む日本政策金融公庫の管轄支店(制度融資の場合は金融機関の支店)を確認します。支店が決まったら次に融資の申し込みをしますが、創業融資の場合には、郵送での申し込みが可能です。しかし、書類に対して不明な点などを確認するためにも窓口に行って相談することをおすすめします。市区町村で制度融資を利用する場合には、融資申し込み前に、経営相談員の指導が必要になるため事前に1カ月以上の期間が必要になってきます。

融資の申し込みが完了すると、次に面談が行われます。創業融資の場合には、日本政策金融公庫の担当者、制度融資の場合には、信用保証協会の担当者と面談を行います。この面談では、創業計画書と資金繰り表についての内容を中心に行われます。したがって、創業計画書や資金繰り表に書いてある内容についての質問に的確に素早く答えらえるように、準備をしておくことが非常に重要となります。ここで説明がしどろもどろになってしまったり、質問に対しての回答が的を射ていなかったりすると担当者からの評価は悪くなってしまいます。また、面接の際の言葉遣いや社会人としての最低限のマナーに関しても注意する必要があります。

面談が終わると審査が行われ融資の審査結果が郵送で伝えられます。創業融資、制度融資のどちらも面談から概ね1~2週間で審査結果が通知されます。無事に審査を通過したあとは、手続きを行い融資実行という流れとなります。

最後に、融資の申し込みで必要となってくる書類を以下に示します。法律や制度の変更、申し込む地方自治体などによって必要な書類が変わってくる場合があるので、融資申し込みの際に必ず確認することをおすすめします。

創業融資(日本政策金融公庫)

- 借入申込書

- 創業計画書

- 資金繰り表

- 通帳コピー(自己資金の裏付けのため)

- 履歴事項全部証明書

- 設備投資がある場合には見積書

- 不動産の賃貸借契約書(店舗や事務所など)

- 許認可が必要な事業の場合には許認可証

- 公的身分証明書の写し(運転免許証など)

- 印鑑証明書(法人のもの)※コピー不可

- 公共料金の支払いが分かるもの

- 知事の推薦書(生活衛生関係の事業や500万円を超える融資の場合)

制度融資(地方自治体)

- 保証申込書

- 創業計画書

- 資金繰り表

- 履歴事項全部証明書

- 設備投資がある場合には見積書

- 法人設立届の控

- 印鑑証明書(法人のもの)※コピー不可

- 印鑑証明書(代表者のもの)※コピー不可

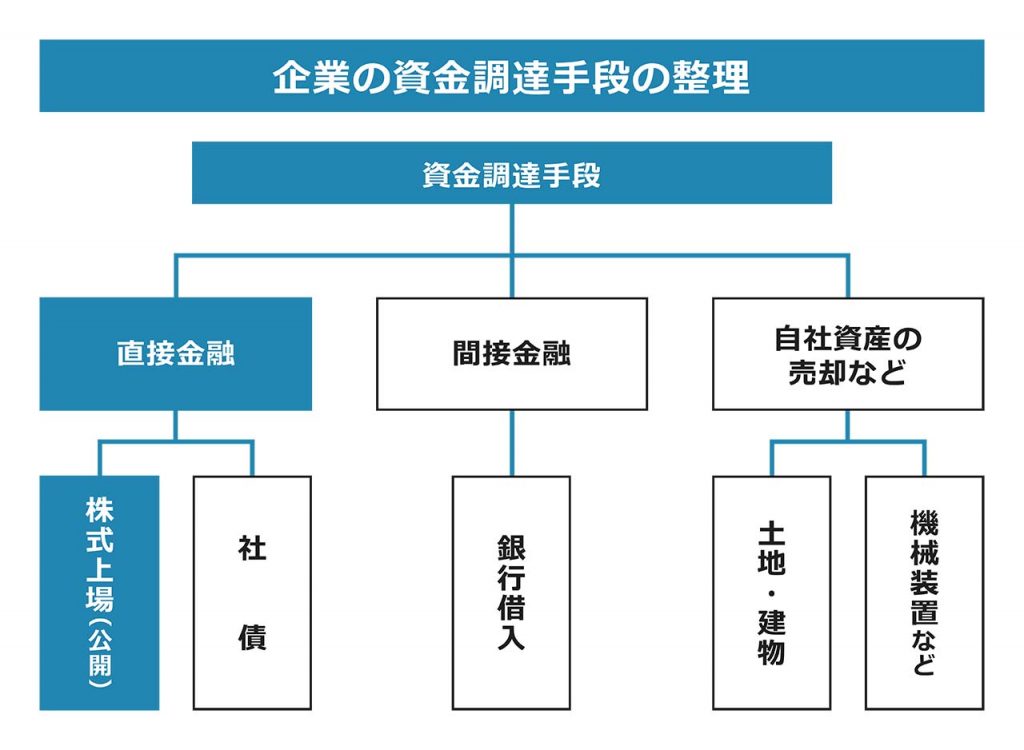

融資以外の資金調達方法

ベンチャーキャピタルによる資金調達

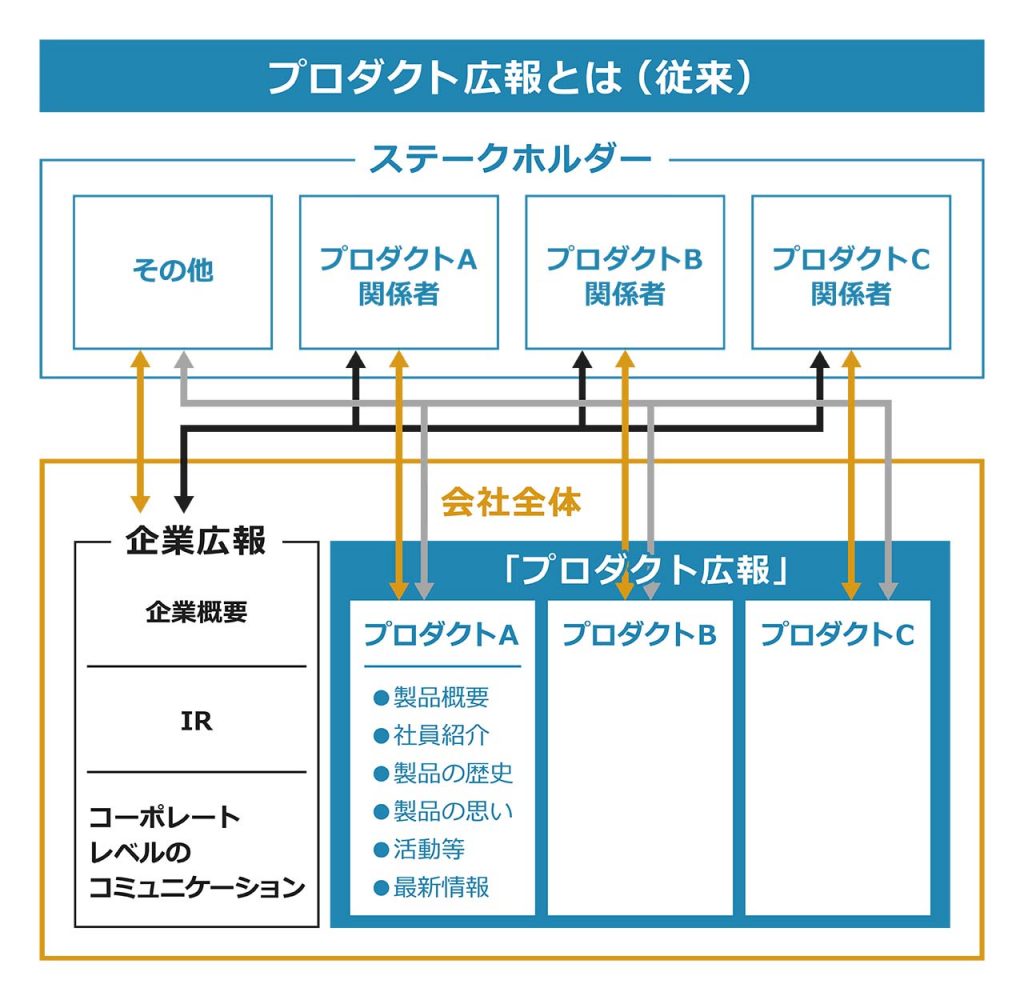

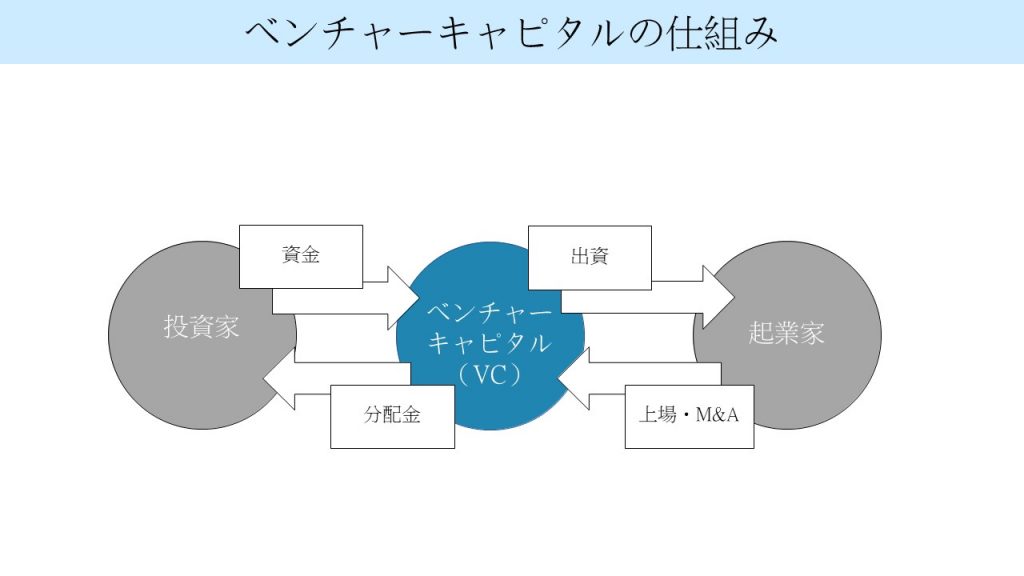

日本政策金融公庫や地方自治体の融資制度について説明をしてきましたが、融資以外でも創業時に資金調達をする方法が存在します。その方法のひとつがベンチャーキャピタルによる資金調達です。

ベンチャーキャピタルは、ベンチャー企業など未上場の企業へ投資をし、その投資した企業を上場させたり市場価値を高めて他のファンドに売却したりすることによって利益を得る投資会社です。その性質上、将来的に株式公開を目指す会社や成長率の高い会社が主な投資先となります。投資会社が直接企業に投資する場合と、ファンド(投資事業有限責任組合)を作り、出資者を募ったうえでその出資金を投資する場合があります。

ベンチャーキャピタルから出資を受けるメリットは、資金調達が容易になることと、経営支援を受けることができるという点です。ベンチャーキャピタルから出資を受けるということは、それだけで対外的な信用力が高くなる傾向があります。したがって金融機関などから融資を受ける際や、出資を募る際に資金調達がしやすくなるというメリットがあります。さらに、株式公開をして上場を果たした場合にはさらに資金調達が容易になります。

また、ベンチャーキャピタルから出資を受けると、役員などの派遣があるため、直接的な経営支援を受けることができます。経験豊富な役員が経営に関与することで、より早く事業を軌道に乗せることが可能になります。

しかし、ベンチャーキャピタルから出資を受けることにはデメリットも存在します。そのデメリットが、経営の自由度が制限されることと、突然資金回収をされるリスクがあるということです。ベンチャーキャピタルから出資を受ける際のメリットでもある役員の派遣ですが、役員が経営に関わることで、その意向に沿わなくなくてはならなくなってしまいます。そのため、経営者が目指す方向性と乖離してしまったり、派遣された役員と従来の経営陣が対立してしまったりするということが起こります。また、ベンチャーキャピタルはその企業の成長を見込んで出資を行うので、成長性がなくなってしまったり、事業に対する魅力がなくなってしまったりすると資金の回収を行うことがあります。そのような急な資金回収が行われると、事業の資金繰りが著しく悪化する恐れがあるため注意が必要になってきます。

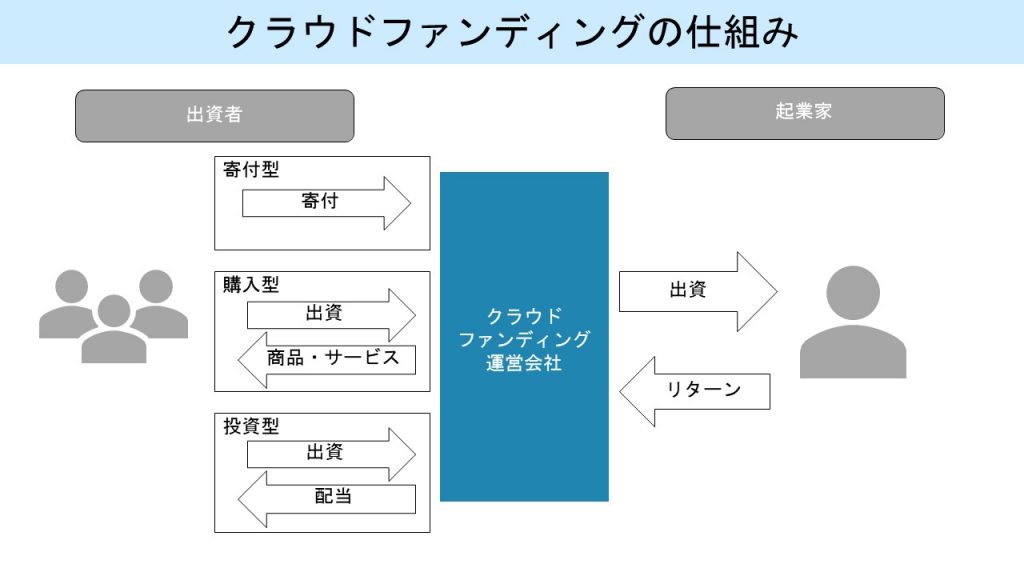

クラウドファンディングによる資金調達

もうひとつ、融資に頼らない資金調達方法として挙げられるのが、クラウドファンディングによる資金調達です。クラウドファンディングは融資やベンチャーキャピタルと比べて比較的新しい資金調達方法です。インターネットを通じて、不特定多数の人に対して自分の事業や製品をアピールして、それに共感した人たちに出資を募ります。そして出資を受けた側は、資金提供者に対しての見返り(リターン)を提供します。

クラウドファンディングは、この見返りの形態によって大別され、金銭的リターンのない「寄付型」、ファンドなどと同じように金銭的リターンを伴う「金融型」、資金提供によって制作された製品や体験などの権利をリターンとして提供する「購入型」の3つに区分されます。クラウドファンディングで資金調達をする際には、主にクラウドファンディングサイトを利用して実施をすることになります。クラウドファンディングサイトによって得意としている分野が異なったり、集まる金額が変わってきたりするのでクラウドファンディングサイト選びは慎重に行うことをおすすめします。

クラウドファンディングの流れとしては、まずプロジェクトの申請を行って審査を受け、審査が無事に通過したら、自分のプロジェクトを掲載するためのプロジェクトページを作成し公開します。公開後には、TwitterなどSNSを利用して発信することで、より露出度が上がり目標金額到達までのスピードが早まる傾向があります。そして資金が集まったところでプロジェクトを実行へ移し、リターンがある場合には出資者へリターンをすることでクラウドファンディングプロジェクトの完了となります。

クラウドファンディングは、自分の事業などに共感してくれた人から資金を募るので、比較的リスクが低く、現在のインターネット時代にマッチした資金調達方法といえます。

創業融資でスタートアップを成功させるために

本記事では、創業時や新規事業の立ち上げ時の資金調達について、さまざまな角度から解説をしてきました。スタートアップで資金調達を行うことで、その後の事業の成功が決まるといっても過言ではないほど重要な要素であることがお分かりいただけたのではないでしょうか。そして、資金調達にも色々な方法があり、資金調達を行って事業を成功させるためには、しっかりとした事業計画、資金繰りの計画が必須となってきます。

しかし、それを経験のない人が自力で行おうとすると、融資額の減少や、最悪の場合、融資を受けられないなどさまざまなリスクが伴います。したがってスタートアップ時の資金調達を行う際には、経験豊富なプロ人材の力を借りることをおすすめします。また、さまざまなイベントやセミナーなどに参加することで知見を広めておくこともその後の事業成功への近道となることでしょう。