ベンチャーの出口戦略「IPO」と「M&A」とは?非上場によるメリットとは?

起業のきっかけは人によりさまざまです。「独立したい」「なんとなく事業化できそう」といった勢いで起業するケースも多いでしょう。しかし、起業家がベンチャー企業を育て、どんなゴールを目指すかと考えたとき、その選択肢は多くはありません。

IPO(新規上場)する、M&A(合併・買収)によって事業を売却する、あえて非上場のままであり続ける。この3つのどれかを選ぶことになります。

IPO、M&A、非上場のどれを選ぶかは、資本構成や事業の未来が大きく変わってくるため、起業家にとって重要です。起業家にとってのIPOのメリット・デメリットについては、以前にまとめた記事「IPOとは?起業家がIPOすることのメリット・デメリット」がありますのでご参照いただければと思います。

ここでは、起業家にとっての出口戦略やM&A、ベンチャー企業にとってのIPOとM&Aの違いのほか、非上場であり続けることのメリットについても触れ、どれを選ぶべきなのかという判断基準についてもアドバイスします。

Contents

起業家にとってのベストな出口戦略(EXIT戦略)とは?

出口戦略(EXIT戦略)とは、元々は軍事用語で、困難な戦局から被害最小限で「脱出する戦略」を意味しています。しかし、ビジネスにおいては良い意味で使われることが多く、起業家がみずから育てたベンチャー企業で「利益を手にする戦略」という意味で使われます。

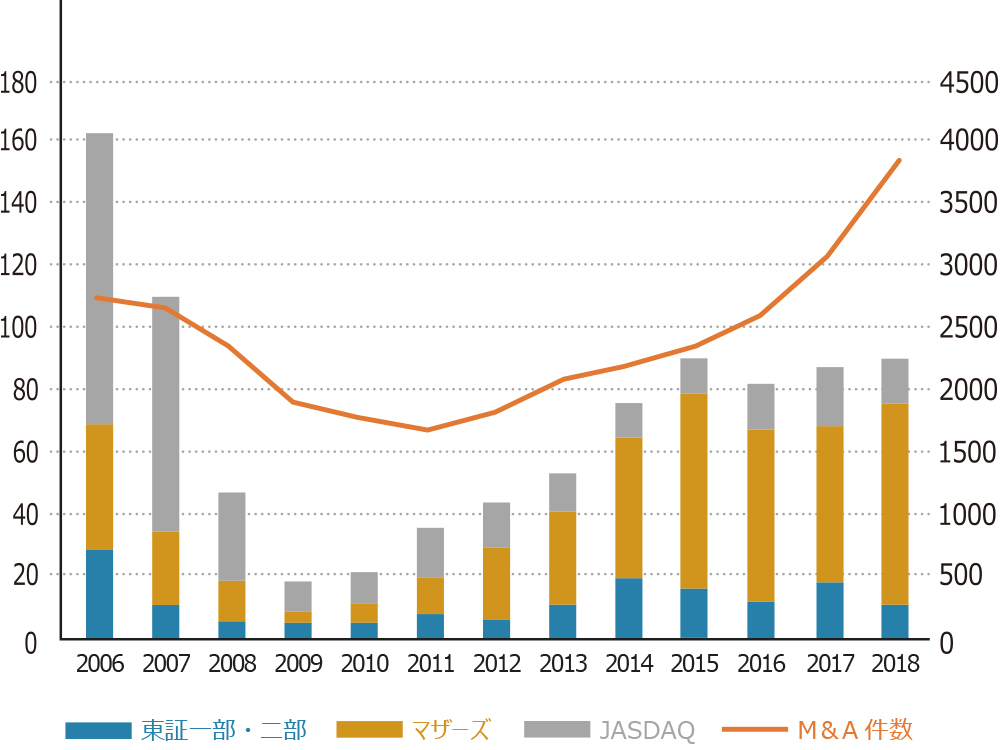

ここ数年の国内ベンチャーの出口(EXIT)の動向を見ると、IPOによる株式上場よりも、M&Aによる株式売却のほうが多い状況となっています。ベンチャー企業のIPOブームといわれますが、実際の出口戦略としては、IPOを上回る件数のM&Aが行われているのです。

図.国内ベンチャーの出口戦略の傾向

※国内のIPO数推移は東京証券取引所公開データなどを参考に作成

※国内のM&A数推移は経済産業省中小企業庁「2018年版中小企業白書」より抜粋

さらによく考えれば、IPOやM&Aを経験するベンチャー企業はごくごく一部であり、非上場であり続ける選択をするベンチャー企業は、その何倍もあります。

M&Aとは?そのメリットとデメリット

M&Aとは、株式の取得や合併などを通して企業を取得することです。企業をまるごと買収することもあれば、事業部単位で買収することもあります。ここでは敵対的M&Aではなく、買収する側・買収される側の双方の合意に基づくM&Aについて説明します。

M&Aのメリット

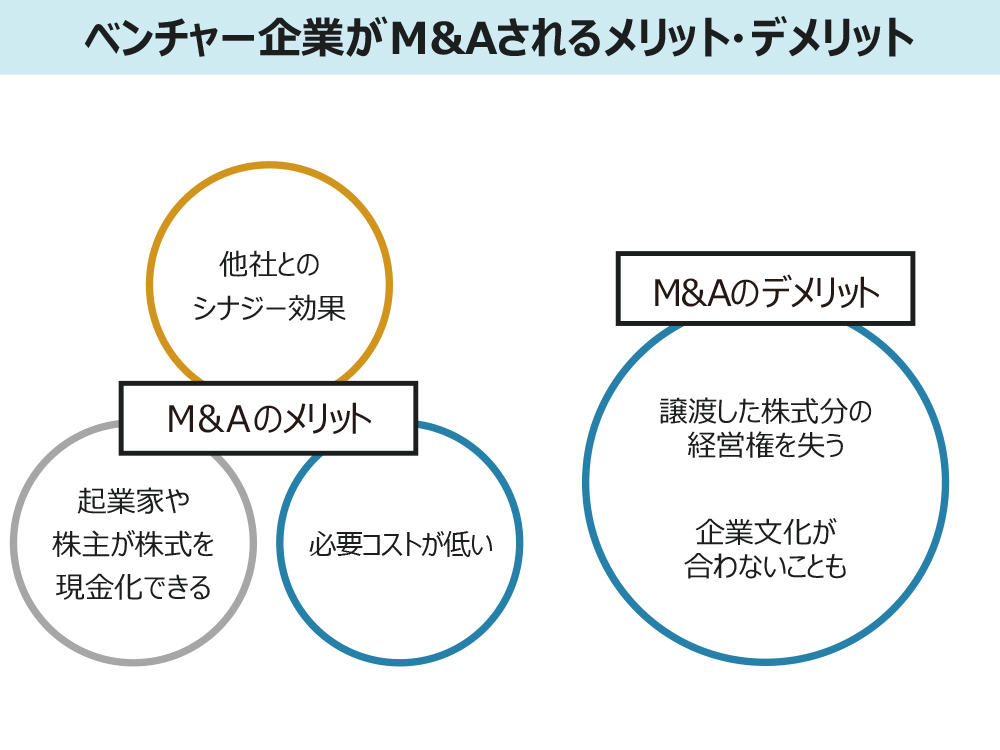

ベンチャー企業がM&Aされるメリットを見ていきましょう。

他社とのシナジー効果

他社の経営ノウハウ、経営資源との融合(いわゆるシナジー効果)により事業拡大していくことが期待できます。そのため、自社単独による経営状態のころに比べてスピーディーな拡大ができることもあります。また、大企業等のグループに入る場合、金融機関や取引先への信用力が増し、銀行借入れ等の資金調達力が上がることもあります。

・必要コストが低い

IPOに比べて、必要なコストが低くて済むのもM&Aのメリットです。IPOに適した社内体制構築の必要がないため、ヒト、モノ、カネ、時間といった経営資源を事業運営に集中することができます。

・起業家や株主が株式を現金化できる

M&Aは、双方の合意さえ形成されれば売買が成立し、株主の持つ株式が現金化されます。若手起業家のあいだで憧れとなっているシリアル・アントレプレナーは、次々と事業を立ち上げては、M&Aで事業を売却し、より大きな資金を確保し、また次の事業を立ち上げる連続起業家です。こういった夢が現実になるのは、M&Aならではのメリットです。

・M&Aのデメリット

M&Aのデメリットにはどのようなものがあるのでしょうか。

M&Aにより株式を譲渡した場合、起業家は当然ながら譲渡した株式分の経営権を失います。起業家は自身が生み出した事業への経営関与度合いが下がることとなり、その後に企業価値が上昇しても得られる利得が減ったり、なくなったりします。また、M&Aを行うことで、企業文化の違いから社員同士で軋轢(あつれき)が生まれることがあります。

IPOとM&Aの違いとは?

IPOとM&Aの違いについても確認しておきましょう。

・結果が出るまでのスピードが異なる

IPOは、何年もかけて社内体制を構築したり、期待される業績を上げたりする必要があります。M&Aは、売買する双方の合意があれば、数ヵ月という短期間で行うこともできます。

・かかるコストが異なる

IPOに適した社内体制を構築するためには、ヒト、モノ、カネ、時間といった経営資源を、数年単位で投入しなくてはなりません。M&Aでは、双方の合意があれば、特別な体制などを築く必要はありません。

・対象企業に望む成長性が異なる

IPOを検討する段階で、企業にはある程度の事業規模と成長実績が求められ、今後も拡大成長し続けることが期待されます。反対にM&Aでは、IPOに適さない小規模な事業や、成長状態にない業績安定企業であっても買収対象となりえます。

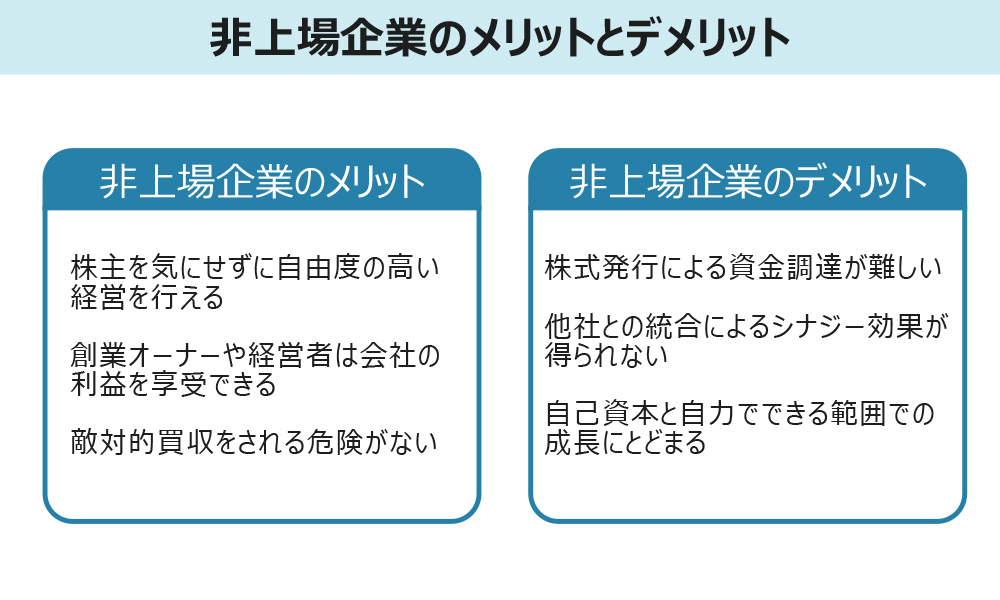

非上場企業とは

非上場企業とは、証券取引所に上場していない株式会社のことです。企業の規模や業績にかかわらず、誰もが知る有名企業にも非上場企業があります。

ここでは、非上場企業のメリットとデメリットについて見ていきましょう。

非上場企業のメリット

非上場企業として自己資本で経営していくのであれば、創業オーナーや経営者は、株主を気にせずに自由度の高い経営を行い、その利益を享受できます。株式を公開していないということは、敵対的買収をされる危険もありません。

IPO等を一切目指さない、非上場経営での成功を最初から目指すことも悪くないかもしれません。

非上場企業のデメリット

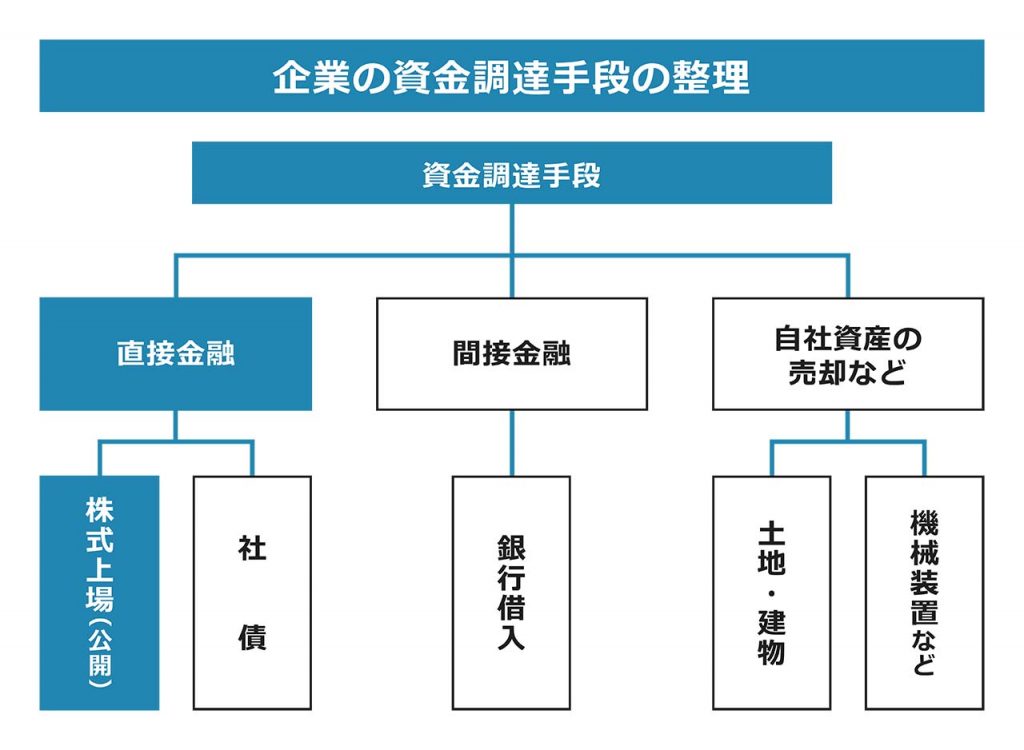

非上場のままでの単独経営では、IPOによる資金調達や、M&Aに見られる他社とのシナジー効果を得ることは難しいでしょう。一般的には、自己資本と自力でできる範囲での成長にとどまります。

出口戦略に迷った起業家は自分が「何を求めて起業したのか」に立ち返るべき

自社の事業を分析し、どのようなスピードでどこまで伸びていくものかを明確化することはたいへんですが、それぞれの選択肢の先に、どのような道がありうるのか、一度立ち止まって考えてみることは重要です。

ベンチャー企業を育て上げた起業家が選択するIPO、M&A、非上場を、わかりやすく表現すると、下記のような感じでしょうか。

- 成長、拡大、増益への株主プレッシャーをものともせず、大きな成長を目指して上場するのか

- スピーディーに企業価値を創り出して、他社に売り込んで一時に多額の対価を獲得するのか

- 誰にも文句を言われず資金を自由に事業に使い続ける、または経営者自身が報酬として得続けるのか

IPO、M&A、非上場を選択する判断基準とは?

IPOをすると、市場から一気に多額の資本を集めることが可能になります。継続的に拡大、成長していくことが見込まれるのであれば、IPOは最適の方法です。実現へのハードルが最も高いのはIPOです。事業成長のビジョンと事業リスクが第三者に説明できるレベルにまで明確化・具体化する必要があり、その事業成長ビジョンは、中期(3~5年)、長期(5年以上)かつ、事業のステージごとに明示しておく必要があります。

IPOを目指していた企業が声をかけられて、M&Aに切り替えることはよくある話です。IPOに備え、中長期的な成長ビジョンや、必要な社内体制を整理できている企業は、M&Aにシフトしたほうが、売却時の価値は高いかもしれません。

企業の事業成長の絵を真剣に考えるために、一度はIPOを構想することが、結果として具体的な事業成長につながりうることがあるといえるでしょう。

反対に、M&Aによる事業売却を出口戦略として考えてきたベンチャー企業が、急にIPOを目指すのは難しいこともあります。短期成長には自信があるけれども、中長期的な成長の絵は描けない、または描くつもりがないという場合もあります。その場合は、起業して成長させてから売却して現金化するというスタイルも適切かもしれません。

株主の成長拡大への要求を押し付けられることなく、自らが適正と思う規模で安定した経営を続けたいなら、非上場というスタイルが最適といえます。これも、現実的には最良の選択であるにもかかわらず、多くの起業家が見落としている正解といえるでしょう。

監修:山田 昌史氏

株式会社プルータス・コンサルティング 取締役マネージング・ダイレクター 米国公認会計士

組織再編・有価証券発行・資本政策関連のアドバイザリー業務、有価証券の設計・評価業務、企業価値評価業務に従事し、多数の案件を手掛ける。企業研修・大学MBA講師。企業買収に係る第三者委員も務める。具体的プロジェクトには、TOB、株式交換等の組織再編アドバイザリー、資金調達アドバイザリー、非上場会社の資本構成の再構成コンサルティング、インセンティブ・プラン導入コンサルティングなどがある。

著書に「企業価値評価の実務Q&A」(共著、中央経済社)、旬刊商事法務No.2042、2043「新株予約権と信託を組み合わせた新たなインセンティブ・プラン」(共著)、ビジネス法務第19巻第4号「法務担当者のための非上場株式評価早わかり(第4回)」(共著)、企業会計Vol.68No.5「制度の変遷で理解する株式報酬諸制度のメリット・デメリット」、旬刊経理情報No1402「時価発行新株予約権信託の概要と活用可能性」(共著)、No1395「業績連動型新株予約権の設計上の留意点」(共著)掲載などがある。

2019年8月より京都大学経営管理大学院の客員教授に。