【イベントレポート】新規事業×M&A ―事例で学ぶ、M&A活用を考慮した新規事業立ち上げプロセスと推進の3つのポイント―

23,000名(※2023年10月末時点)のプロの経験・知見を複数の企業でシェアし、経営課題を解決するプロシェアリングサービスを運営する当社では、毎月10回程度のウェビナーを開催しております。

2021/12/09回では、デジタルを活用した新規事業立ち上げに苦戦する新規事業責任者・経営企画責任者の皆様に向けて

M&A BANKの代表を務める冨岡氏に、新規事業立ち上げにおいて内製で進めるべきか?M&Aを活用すべきか?

その判断ポイントを事例とともにご紹介いただきました。

「新規事業立ち上げを内製で進めているが、うまくいかない」

「DX推進や新規事業立ち上げの方法としてM&Aも考えたいが社内の推進体制の組み方がわからない」

こうしたお悩みを持つご担当者様はぜひご覧ください。

当日参加できなかった方、もう一度内容を振り返りたい方のために内容をまとめましたので、ご参考になれば幸いです。

冨岡 大悟氏

M&A BANK代表取締役、冨岡公認会計士事務所代表

新卒でKPMGに入所しIPO支援・会計監査等に従事。フロンティア・マネジメントにてM&A等のフィナンシャル・アドバイザリー業務に携わった後、オーストラリアに駐在し日系企業の海外進出支援業務等を行う。現在はM&A BANKの代表を務め、ビジネスとファイナンス実務を両立するコーポレート・ファイナンスのプロフェッショナル兼経営者として、大手の経営コンサルからベンチャーのIPO支援、様々な手法を駆使した新規事業まで幅広い規模業界の成長を支援中。複数社で社外役員を務めており、直近では識学がマザーズ上場。公認会計士。

鈴木 亮裕氏

株式会社サーキュレーション パートナー

NTT東日本、中国での起業、組織人事コンサルティングファームを経て2015年創業期のサーキュレーションに参画。トップコンサルタントとしてIT領域を開拓後に執行役員に就任。その後、組織急拡大期に人事部長として人事制度設計の再構築を主導、インサイドセールスと大企業のオープンイノベーションを推進する機能を持つビジネスデベロップメント部を管掌した後、2022年8月よりエキスパート職として、エンタープライズ企業向けコンサルティングのパートナー職を担う。

新井 みゆ

イベント企画・記事編集

新卒で入社した信託銀行では資産管理業務・法人営業・ファンド組成の企画業務に従事。「知のめぐりを良くする」というサーキュレーションのミッションに共感し参画。約1500名のプロ人材の経験知見のアセスメント経験を活かし、サービスブランディング、イベント企画等オンライン/オフラインを融合させた各種マーケティング業務を推進。

※プロフィール情報は2021/12/09時点のものになります。

Contents

M&Aを活用した新規事業立ち上げは増加傾向

日本のM&A市場はリーマンショック以降縮小傾向にあったが、2012年頃から徐々に復調。2017~2018年にかけて大幅に拡大した。2020年は新型コロナウイルス感染症の影響で一時的に減少したが、収束後は回復する可能性が高い。

この点は、講師の冨岡氏も言及する。

冨岡:2021年の累計は上半期時点で過去最高の数字です。コロナ禍の環境下においても、M&Aは純粋に増加しています。

その中では、大手とスタートアップの連携も多いですね。例えば私が非常勤で取締役を務めているSUPER STUDIOは、ポーラ・オルビスさんから出資いただいている企業です。アクセラレータプログラムを共同で開催したり、SUPER STUDIOがポーラ・オルビスのコンサルに入ったりといった形で、提携を進めています。

サンケイアイ等の事例で学ぶ、買収/提携/内製の3つの判断ポイント

冨岡氏はM&A BANKの代表取締役として、ベンチャーからスタートアップまで数々のM&A案件を手掛けている。今回は冨岡氏がM&Aの活用も考慮した新規事業の立ち上げをどのように推進してきたのか、サンケイアイ等の事例を基に伺った。

すなわち、買収か、提携か、内製か。これらの判断軸の一例としてご紹介いただくのが、「体制構築」「マーケット」「リスク」の3点だ。

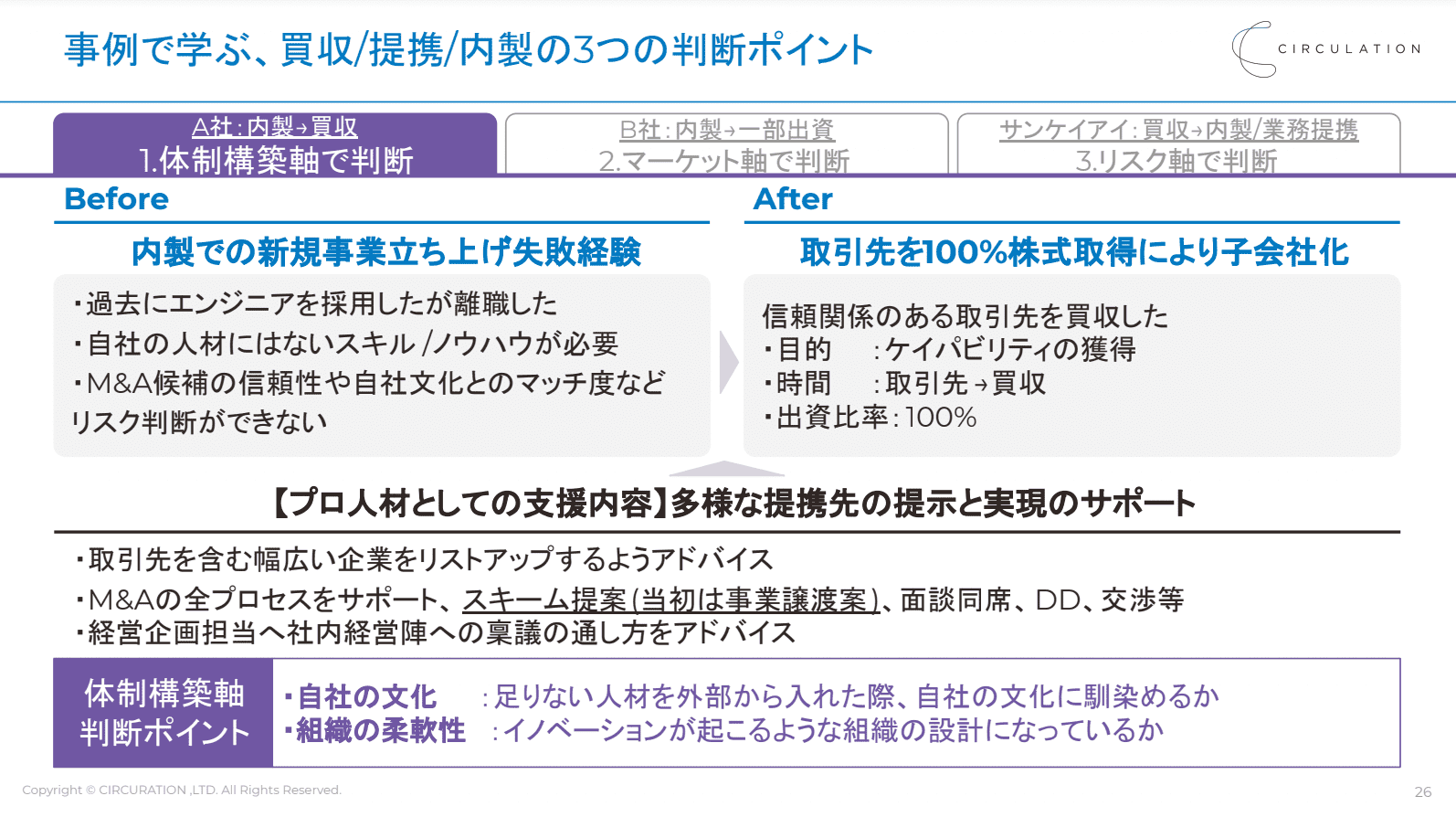

【事例1】体制構築軸で判断

最初の事例は、大手事業会社のA社がスタートアップを100%株式譲渡で取得した案件だ。A社は既存事業の成長が伸び悩んでおりIT領域の新規事業を立ち上げたかったが、社内にエンジニアはおらず、採用をしても1年以内に退職してしまうような状況だった。

冨岡:自社では新規事業立ち上げが難しいため、M&Aも含めた検討を行うことになりました。とはいえM&A自体も未経験だったため、私が売り手候補企業のリストアップや交渉、シナジーの創出といったフェーズに伴走しています。

買い手であるA社は伝統的な企業だったので、当初から「関係値のない中でスタートアップをいきなり買収するのは難しいだろう」と感じていました。そこで売り手を絞らず、既存の取引先も買収先候補として検討。結果的に、もともと信頼関係が構築されていた取引先の買収を行っています。

鈴木:自社の文化や柔軟性を判断軸のポイントとして、買収先候補を幅広く丁寧に探していったということですね。

当初は事業譲渡を検討していたが、株式譲渡になった点にもポイントがあるという。

冨岡:事業譲渡の場合は買い手の法人の中に売り手の事業が入ってきて一つの法人格として完結しますが、株式譲渡の場合は法人が2つになります。

A社は文化的にエンジニアとカルチャーマッチするのが難しかったので、法人自体を買ってきて文化や人事・評価制度を新たに設計することで、M&A後にスムーズに事業を実行できる体制づくりを目指しました。

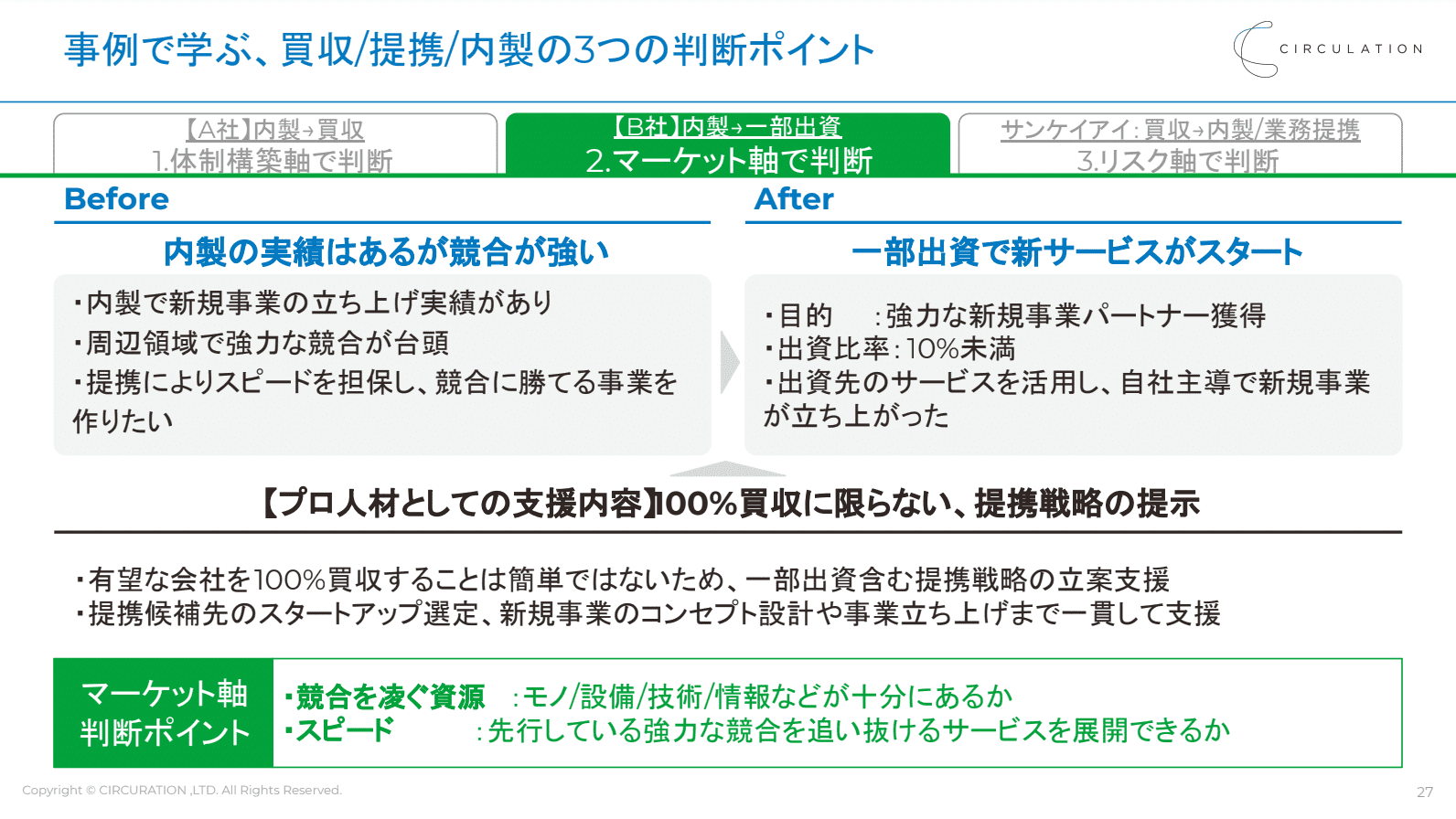

【事例2】マーケット軸で判断

鈴木:2つ目の事例は内製の検討から始まり、一部出資という形になった「マーケット軸」での判断事例です。

冨岡:この事例のB社も大手事業会社で、数年前に自分たちで新規事業を立ち上げ大成功をした実績と自信がある企業でした。ただ、直近で立ち上げた事業は競合がかなり強く、1年程度でクローズ。必ずしも自分たちで立ち上げて成功するわけではないと考え、M&Aも含めた検討をしたいということでご相談いただきました。

当初は良い企業を100%買収したかったそうだが、「良い企業は自分たちも良い会社だと思って経営しているので、なかなか買えない」と冨岡氏。

冨岡:M&Aや新規事業を考える上で重要なのが、0か100かの考え方はしないことです。そこでスタートアップに一部出資を行い、共同で事業を立ち上げる形を取りました。

競合が強いマーケットで戦うための最適な戦略の形が、有望な企業への「一部出資」だったというケースだ。

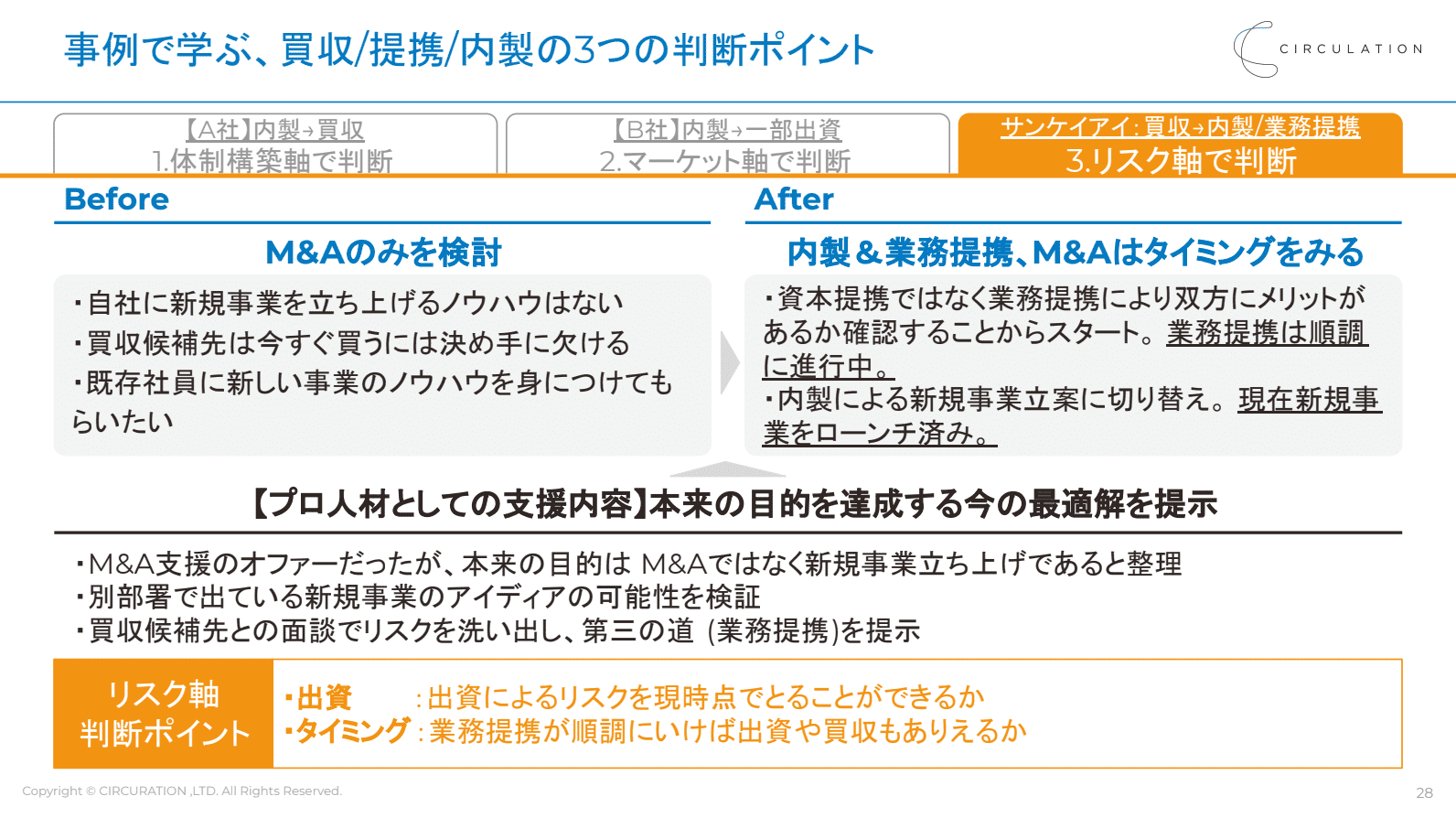

【事例3】リスク軸で判断

鈴木:3つ目はサンケイアイさんが買収を検討し、結果として内製と業務提携という最終決断をした事例ですね。こちらはいかがですか?

冨岡:サンケイアイさんは新聞折込広告事業を行っていますが、領域的にどうしても新聞の発行部数に影響されるため、市場全体が今後成長していく環境ではありません。そこで新規事業を立ち上げるため、M&Aをしたいというご相談をいただきました。

ただ、お話を伺うと目的はあくまで新規事業の立ち上げだったのでM&Aは一旦置いておき、現在社内にどういうアイデアがあり、どのように新規事業を作るべきなのかをフラットに検討するところからスタートしました。

魅力的な企業があったのでM&Aも同時に検討はしましたが、買収後の運営やシナジー創出に不透明な部分があり、出資には至りませんでした。その代わり、同じ企業と業務提携をして新規事業を立ち上げる形になっています。

M&Aは「買収すれば成功する」というものではない。100%株式譲渡を行えば当然新しい組織を自社で運営する必要があり、本当にシナジーを発揮できるかどうかは不確実で、リスクが伴う。不透明性が高いのであれば、将来的な出資や買収も視野に入れた上での業務提携も、選択肢の一つとなるのだ。

M&Aをはじめとした新規事業立ち上げ手法の位置付け

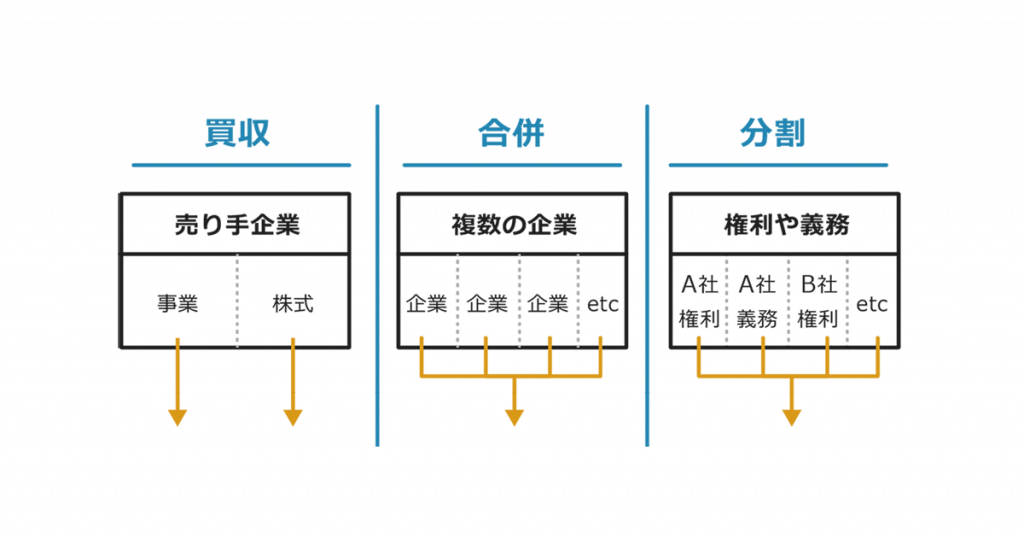

ここまでにM&Aと資本業務提携、そしてアライアンス(業務提携)といった新規事業立ち上げ手法が登場したが、それぞれの特徴をおさらいしておきたい。

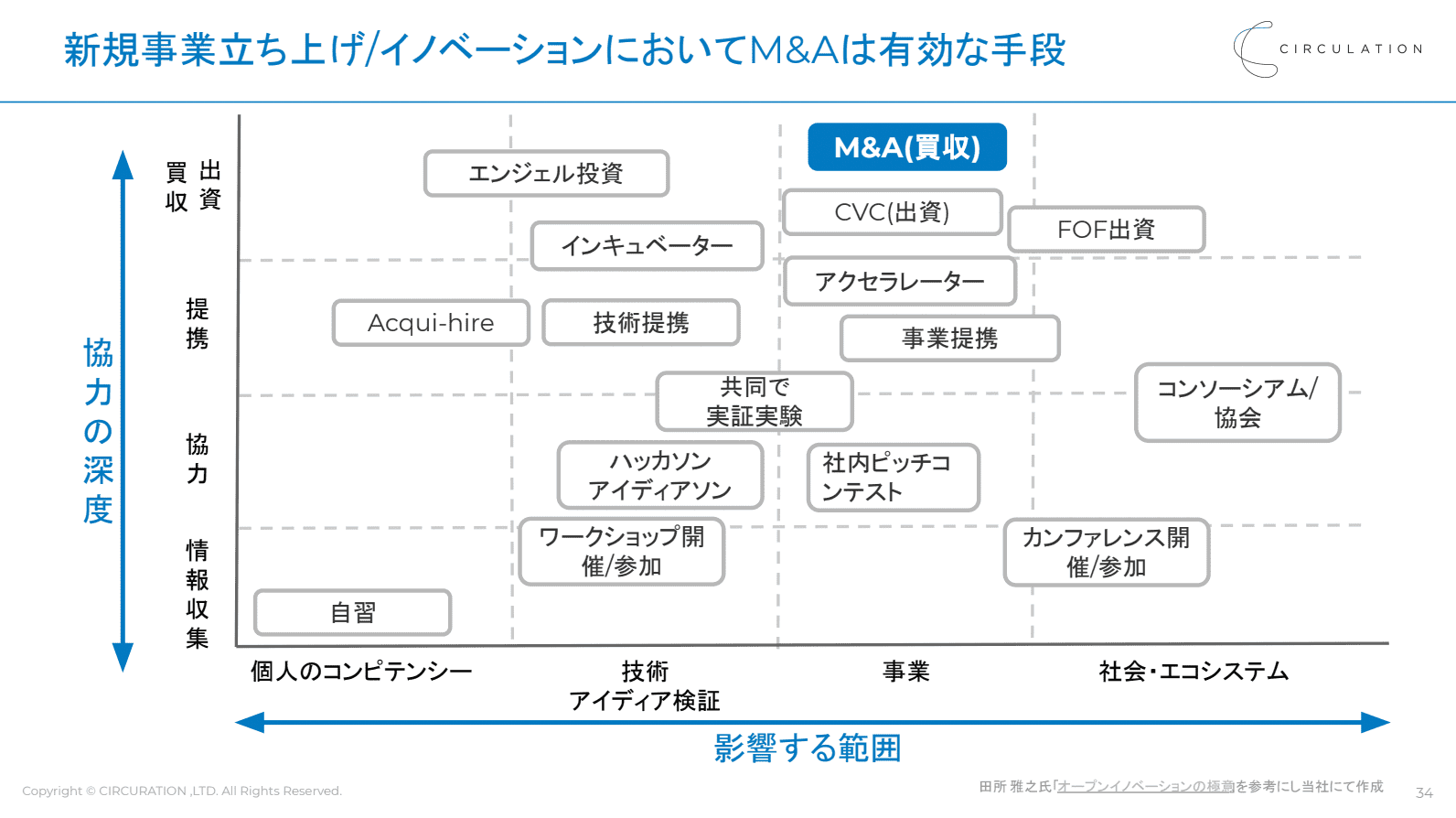

新規事業立ち上げ/イノベーションにおいてM&Aは有効な手段

まず今回の主題であるM&Aを新規事業立ち上げやイノベーションという文脈でプロットしてみると、協力深度が深く、会社として影響する範囲も広い手法であることがわかる。事業そのものを大きく変革する、あるいは新規創出できるという意味合いでは、新規事業立ち上げにおけるM&Aの有用性は自明だ。

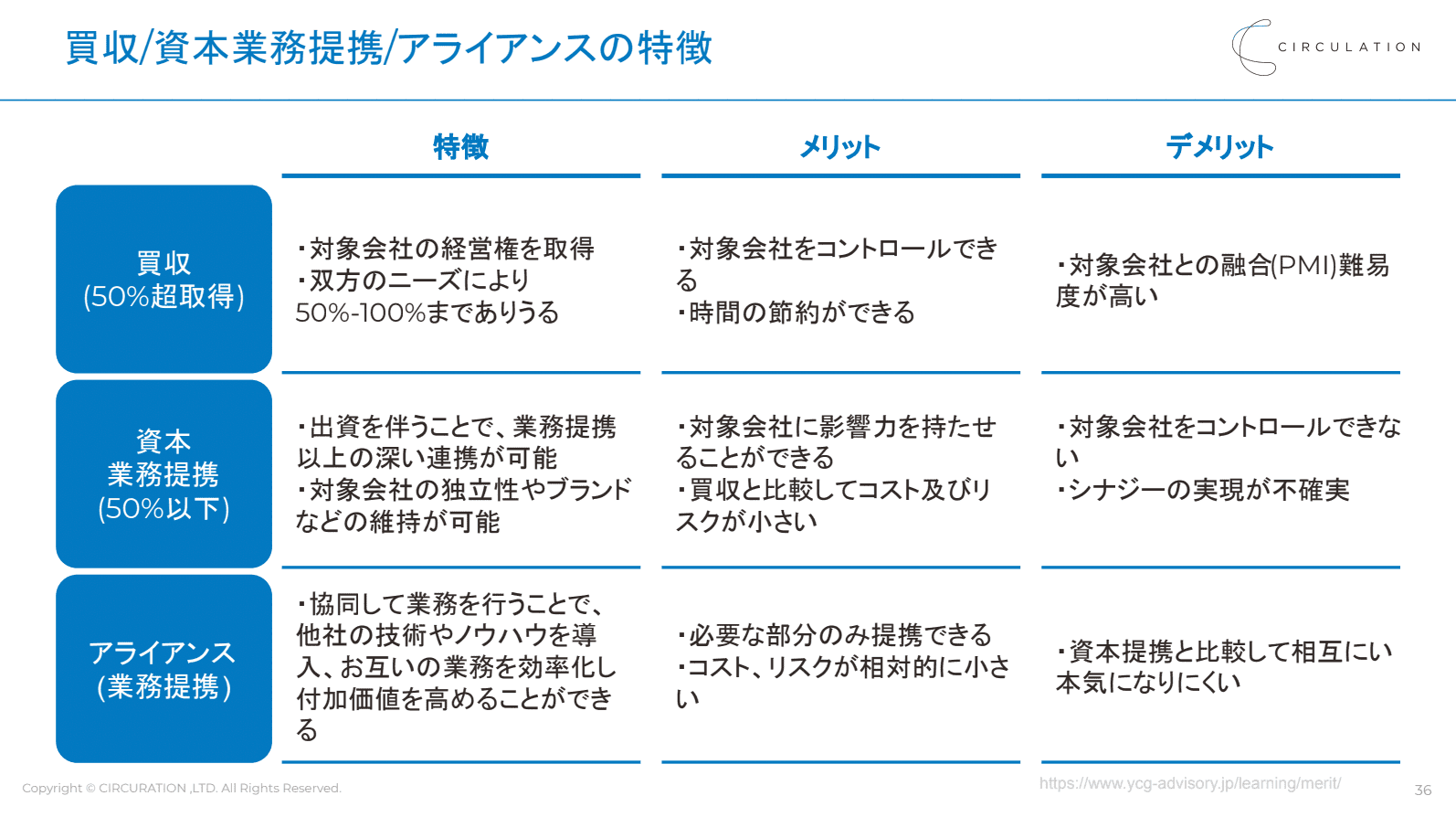

M&A(買収)/資本業務提携/アライアンスのメリット・デメリット

では、M&Aと資本業務提携、アライアンスといった手法を採ると、具体的にどのようなメリット・デメリットが生まれるのか、下記に一覧でまとめた。

冨岡:買収はシンプルに、全てを自分たちのものとしてコントロールできるのがメリットです。その分、リターンもリスクもセットで訪れます。ハイリスクハイリターンに一番近い形ですね。

資本業務提携、アライアンスの順で出資が不要になり、これらは株価が下がって減損するといったリスクはありません。当然、出資していない分コントロールできる範囲は狭く、リターンも享受できない。このあたりがグラデーションになっています。

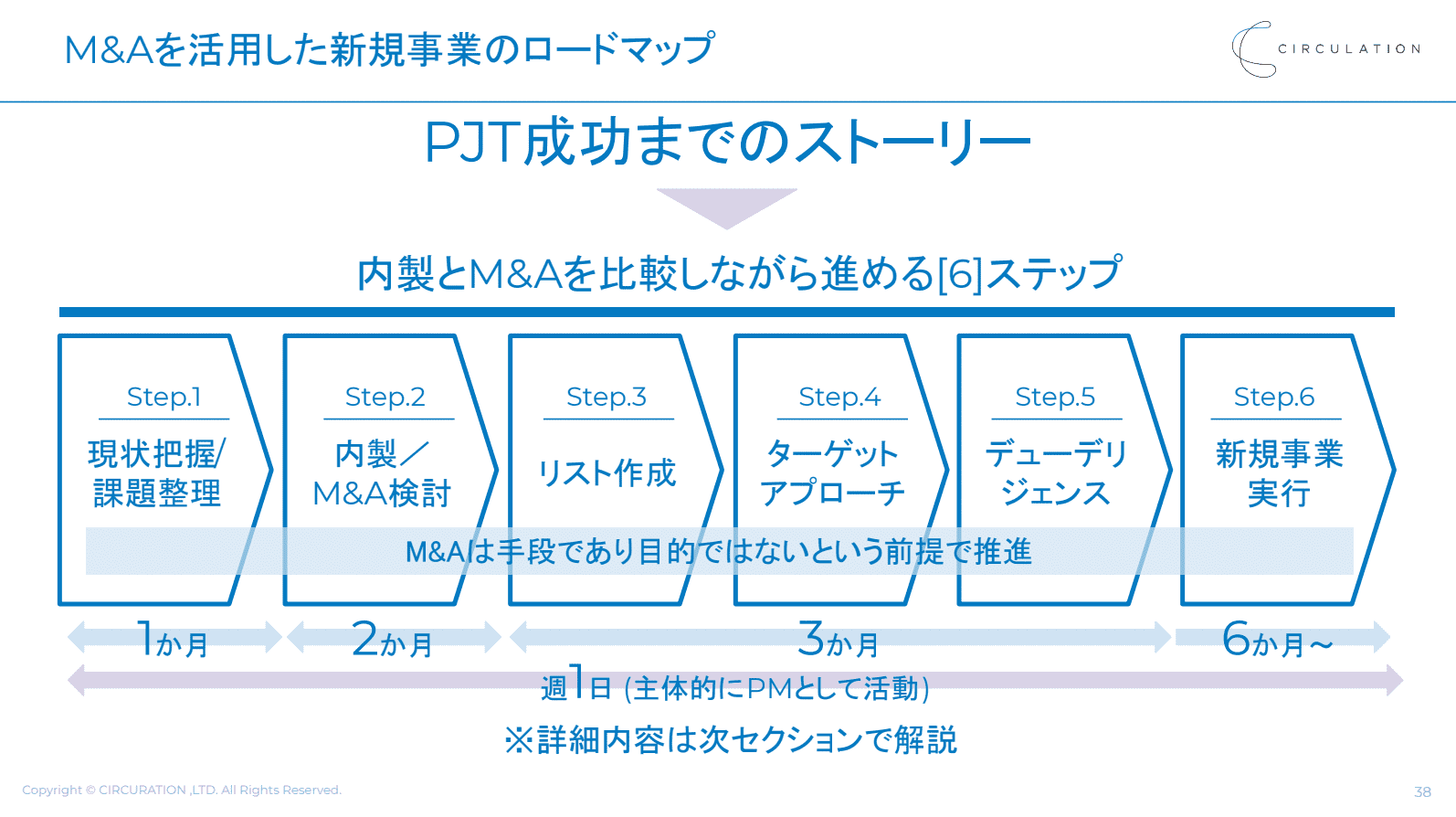

M&A活用を考慮した新規事業立ち上げロードマップ

事例のようにM&A活用を検討しながら、自社の新規事業立ち上げにとって最適な手法を選択・実行するには、以下のようなプロセスが必要になる。

それぞれのフェーズでどんなポイントがあるのか、引き続き冨岡氏に伺った。

Step.1:現状把握/課題整理

最初に行うべきは、手法選択の判断軸を探るための現状把握や課題整理だ。冨岡氏は「情報の集約」がポイントだと述べる。

冨岡:多くの企業は、まず新規事業部門や経営企画、役員だけで考えてしまいます。しかし、中には新規事業のアイデアを持っている部署があったりするので、トップマネジメント全体が集まって現状把握をすべきです。これが大前提ですね。

また歴史ある企業ほど「事業を過去の延長線上で考えてしまい、リソースや経験、人材が不足しているから新規でコストを使えないという話になりがち」と冨岡氏。

冨岡:制約は後から考えるとして、全てを取り払ったときに今後どんな成長角度を作れるかをゼロから考えることが重要です。

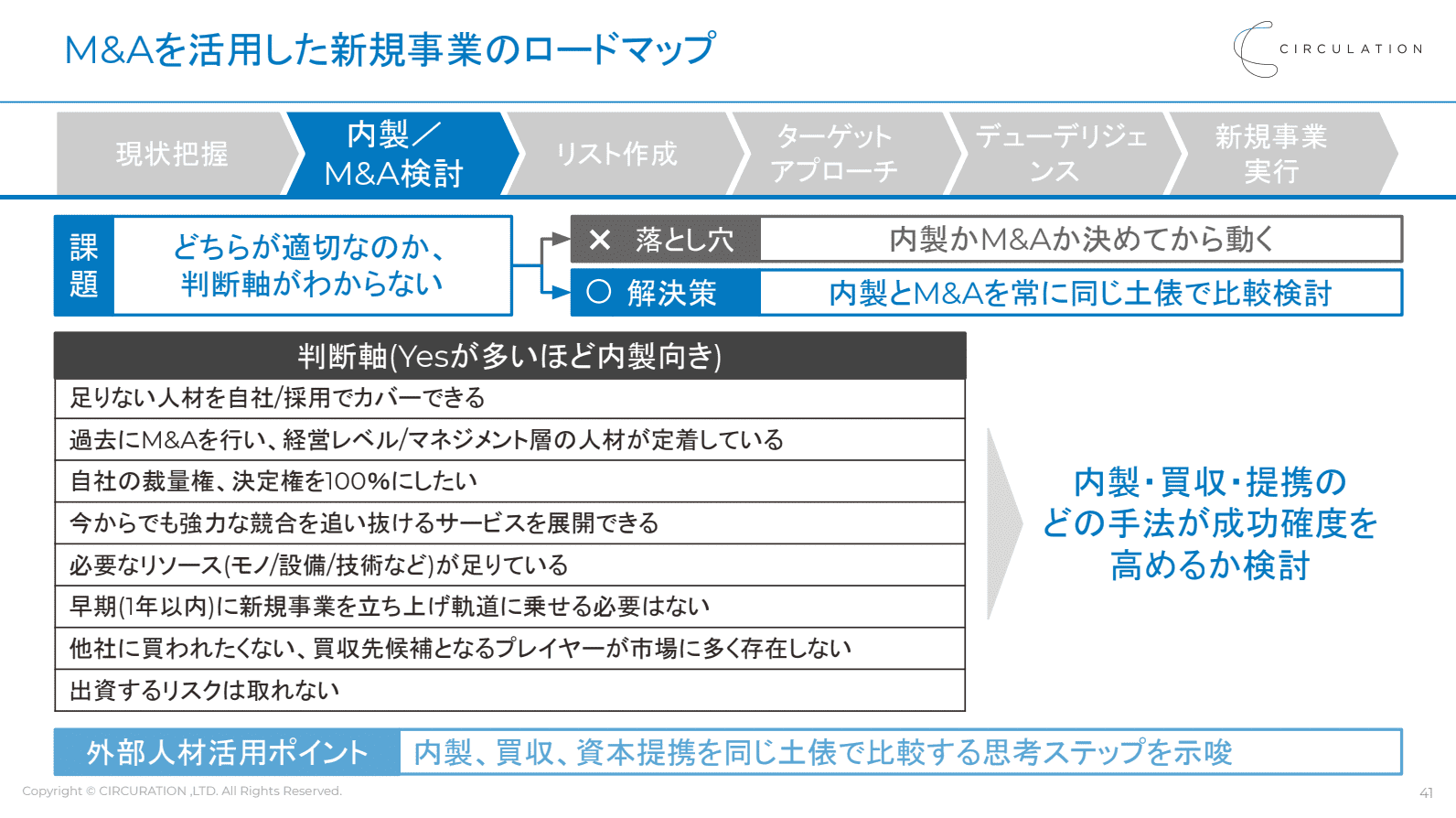

Step.2:内製/M&A検討

鈴木:現状を把握して自社のあるべき状態を洗い出し、次に内製かM&Aかを検討する。このフェーズに関してはいかがですか?

冨岡:参考程度ですが、スライドに判断ポイントの例を8項目ほど書いています。実際はこれほど単純ではないのであくまで参考程度ですが、当てはまる項目が多ければ多いほど内製向きということです。

自社に十分なリソースがあり、自分たちが裁量決定権を持ちたいのであれば自社で進めるべきですし、そうでなければM&Aや出資を積極的に検討できるでしょう。

鈴木:私もいろいろな企業様を見ていると、どうしても内製かM&Aかという手段を決めてからやり方を検討しがちです。そうではなく、フラットにさまざまな手段を比較検討しながら最適なアクションを決めるのが一番大きなポイントですね。

Step.3:リスト作成

実際にM&Aの検討を進めていく中では、売り手候補となる企業をリストアップしていくことになる。簡単な検索条件で100社以上リストアップしたものを「ロングリスト」、その中から社内議論を通して絞り込んだ数十社を「ショートリスト」と呼ぶ。

鈴木:ここでは「候補先の抽出や絞り込み方がわからない」という課題が多いかと思いますが、いかがでしょうか。

冨岡:社内で事業を推進している方々が、一番親和性のある企業についてわかるとは思います。ただ内と外両方の目線というものがありますから、外部の力も借りながらリスト作成するのが良いのではないでしょうか。

冨岡:重要なのはリストを作って終わりにするのではなく、100社のリストを毎月更新・追加していき、月に1回はリストアップ企業について議論する場を設けることです。これはほとんどの会社ができていません。

Step.4:ターゲットアプローチ

鈴木:リストから売り手候補の抽出が進んだら、ターゲットにアプローチするフェーズに入ります。このときアプローチ方法がわからずに安易な方法を採ってしまうことがあると思いますが、何かポイントはありますか?

冨岡:大前提として、トップマネジメントに近い人同士が話したほうが上手くいきやすいです。M&A仲介会社や証券会社を通じてアプローチする方法もありますが、社内でつながっている人がいるなら直接その人を通じたほうがいいですし、アプローチ先は売り手候補企業の社長がベストです。可能な限りトップで、近いところからというのがポイントですね。

Step.5:デューデリジェンス

続いてのフェーズはデューデリジェンス――M&A先の価値やリスクを調査する、いわゆるDDのフェーズだ。DDの種類はビジネス、財務、リーガルなどさまざまな観点があるが、このとき陥りがちなのが財務や法務のリスクにばかり固執してしまうことだ。

冨岡:M&Aや出資時にDDをしっかり行うのは当然です。ただそちらにばかり時間を取られて、会社同士の提携でどうリターンを生み出すのかという議論が、十分にできていないケースが多いです。案件を成立させるための事務作業ばかりになると、いざ買収をした後に何をするのかを考えることになってしまいます。売り手にも協力してもらい、シナジー案の具体性を一緒に議論するといいでしょう。

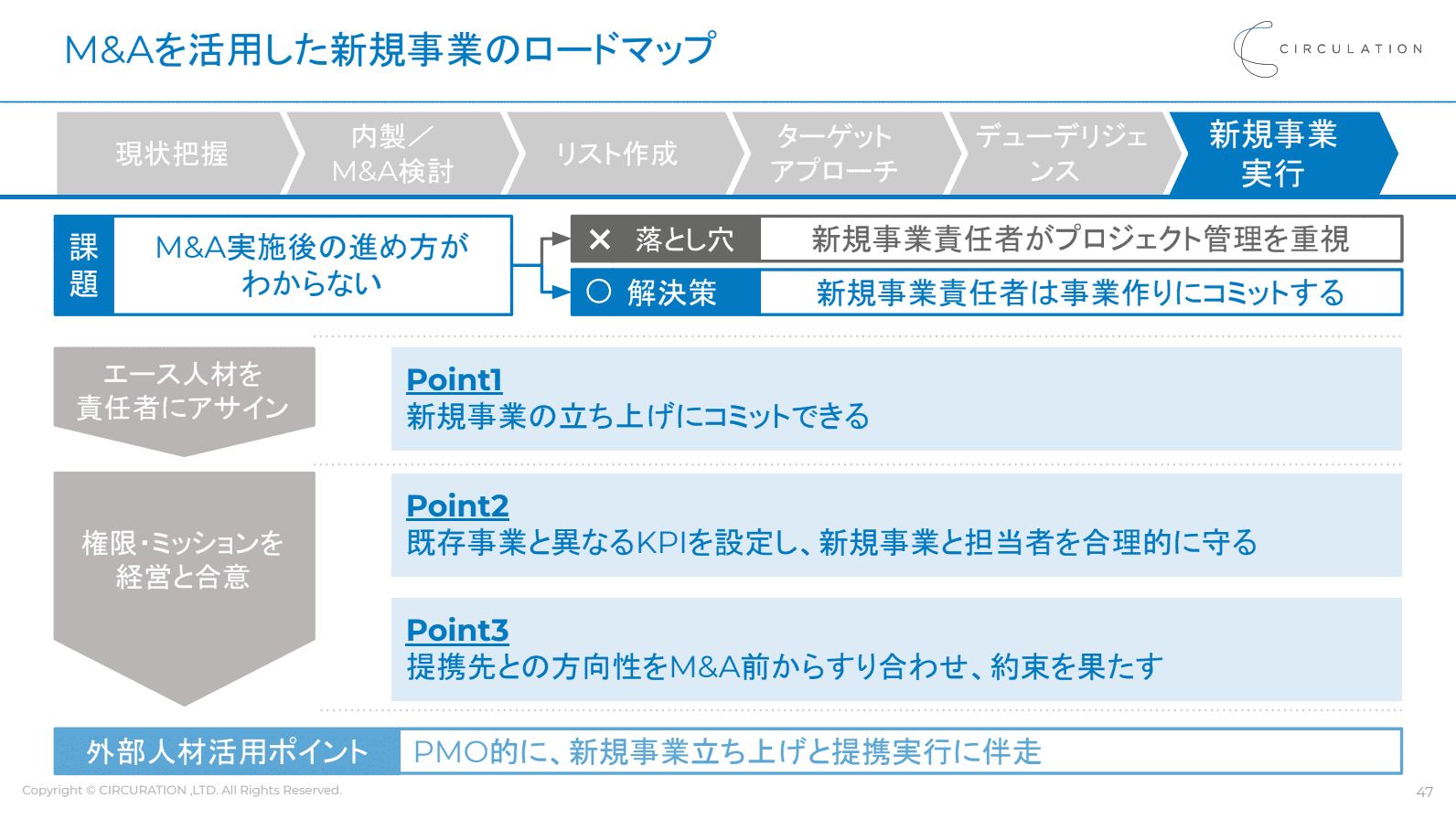

Step.6:新規事業実行

M&Aを実施したら、いよいよ新規事業を実行することになる。M&Aの本領はここから発揮されるわけだが、肝心の進め方に迷うケースも少なくない。

冨岡:大手事業会社とスタートアップが連携するとほぼ間違いなく、数値管理やルールの遵守といった管理系の業務がメインになってしまいがちです。ですが重要なのは、売り手と一緒にどうやって事業を伸ばすのかを、買い手の責任として考えることです。

買い手の幹部人材、エース人材、将来有望な人材を専任でアサインして、買い手と融合し、事業を伸ばす。ここにコミットするのが大事です。

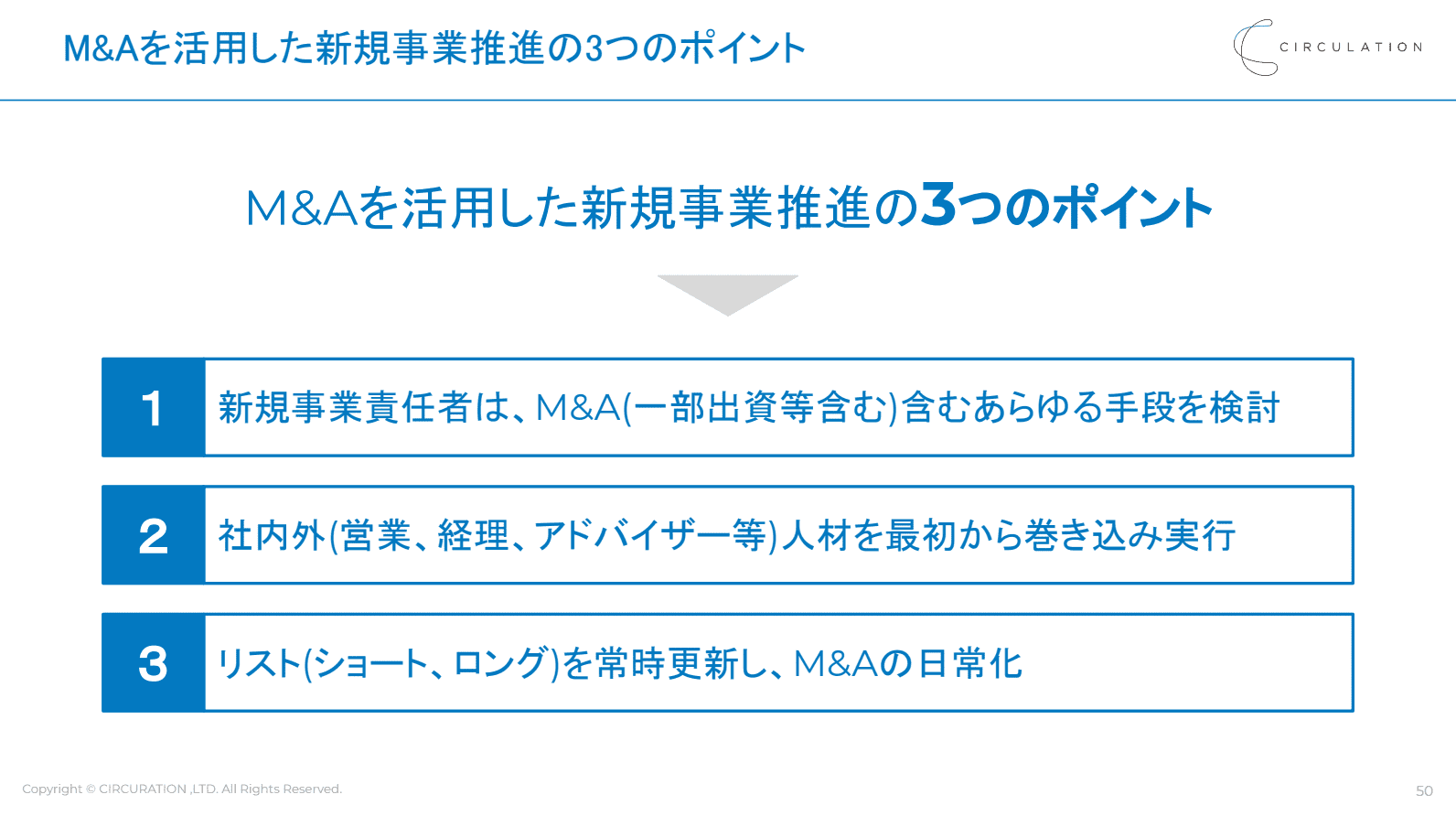

新規事業×M&Aまとめ

M&Aを検討しながら新規事業立ち上げを推進するポイントは、以下の3つとしてまとめられる。

M&Aは特別な手法だと認識されがちだが、常にリストを更新・検討し、M&Aを日常化することが特に重要だ。

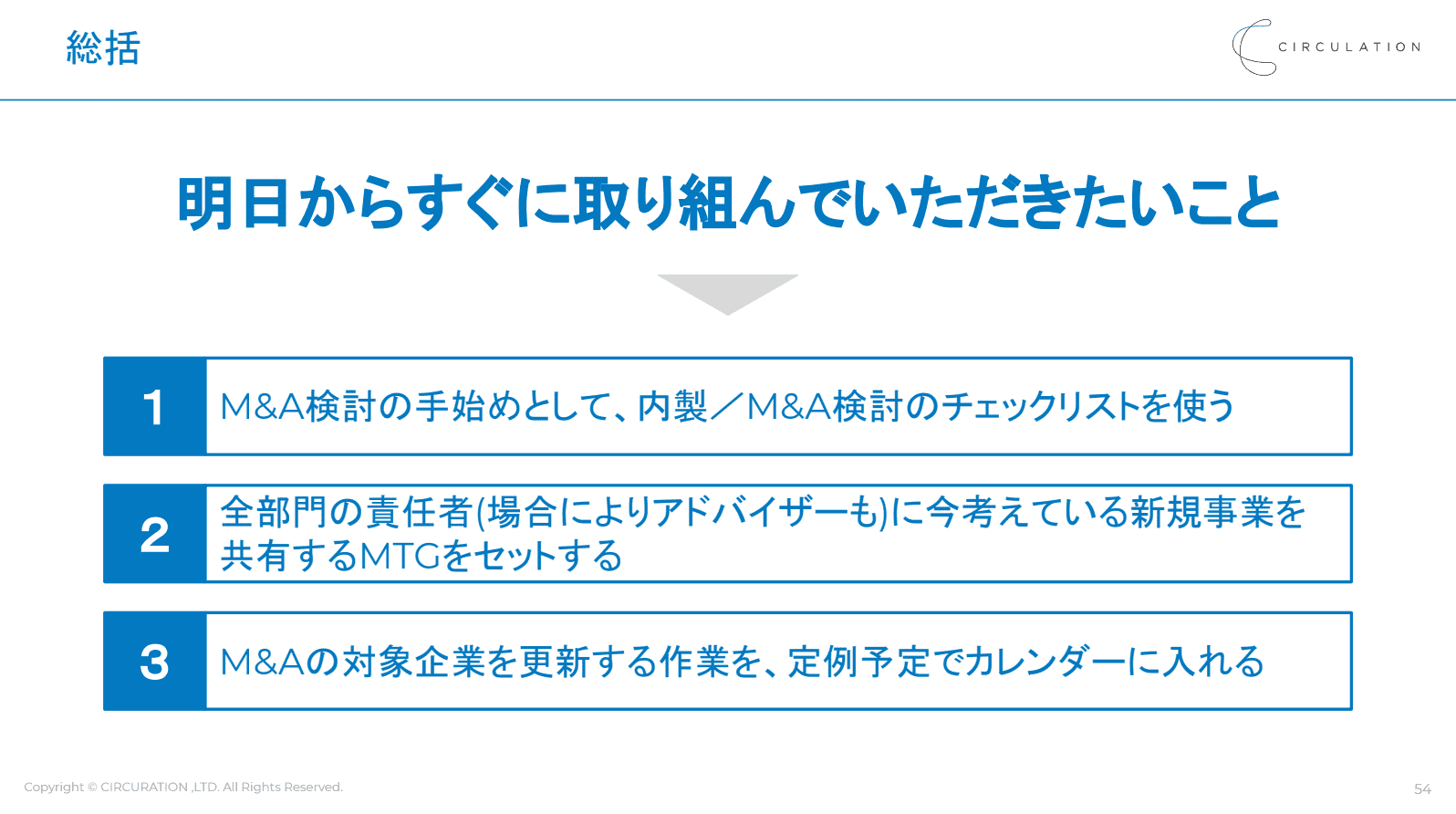

また今回のウェビナーのポイントを、「明日からすぐに取り組んでいただきたいこと」として以下の3点にまとめた。

今回ご紹介したウェビナーで使用した資料は、未公開部分も含め以下のリンクからDLできます。新規事業×M&Aにご興味を持たれた方は、ぜひご活用ください。