M&Aとは?手法や実務、成功・失敗事例を徹底解説

M&Aは、「企業の経営資源を効果的に活用し、環境に則した経営を行うことで、経営成果の最適化を実現する」ことを目的に行われる経営活動です。

環境変化のスピードの速い現代において、企業としての成長を遂げていくために、M&Aにより社外の資源を活用することが有効です。この記事ではM&Aの目的や昨今M&Aが増えている背景、実施メリットなどについて紹介します。

M&Aとは

M&Aの意味や過去からの経緯、近年M&Aが急増している理由の背景について解説します。

M&Aの定義

M&Aは「Mergers and Acquisitions」という合併と買収を表す英単語の略で、目的を共有した複数の企業同士が自主的に経営体制を合体化する行為を意味しています。

M&Aの経緯

日本では1800年代より財閥系によるM&Aが行われており、戦後の高度成長期やバブル経済崩壊後にも事業規模の拡大や経営体質の強化を目的とした大企業によるM&Aが活発に行われていました。

近年では、中小企業によるM&Aも増えてきています。特に2018年度は、件数、金額とともに過去最高の実績となりました。

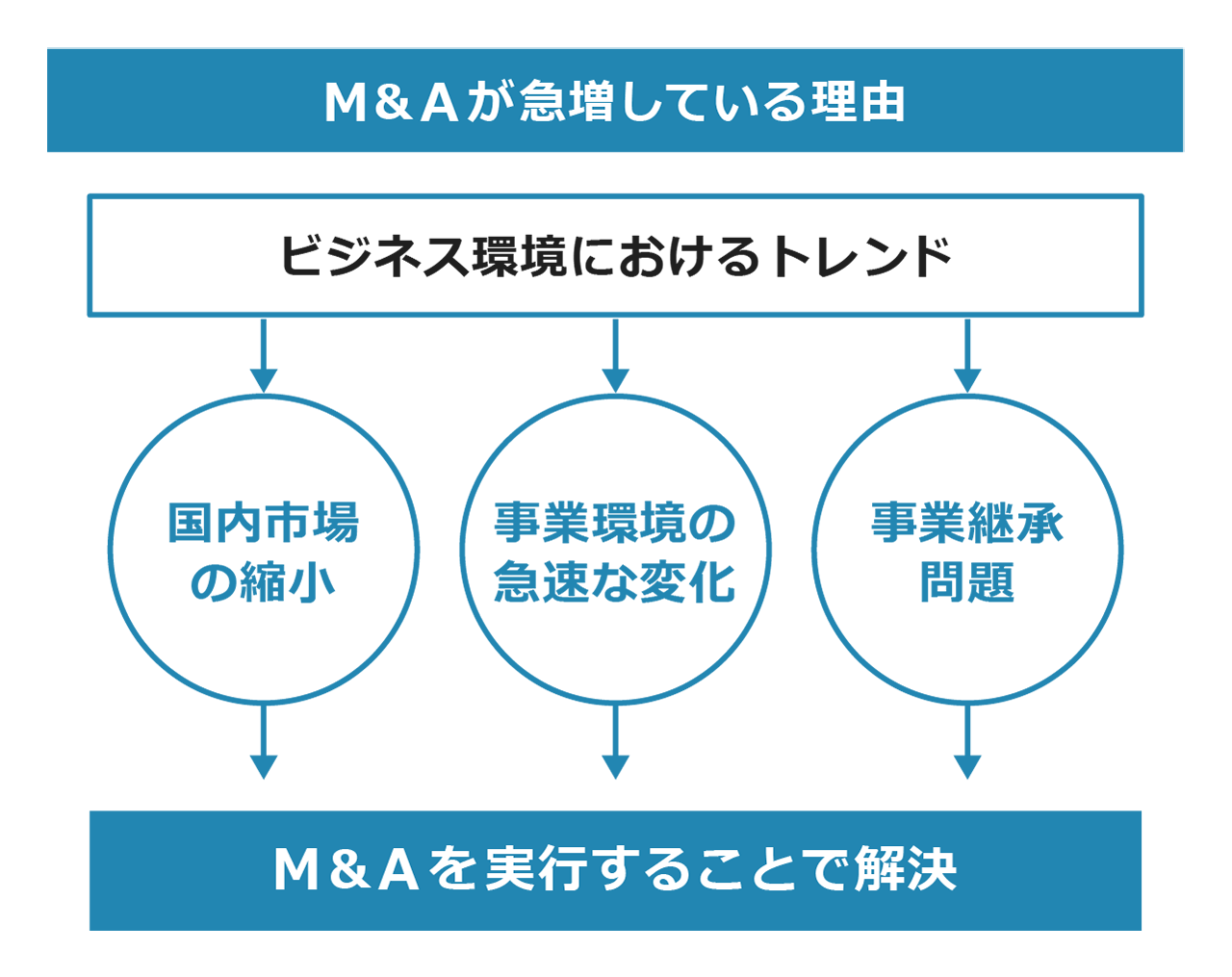

近年M&Aが急増している理由

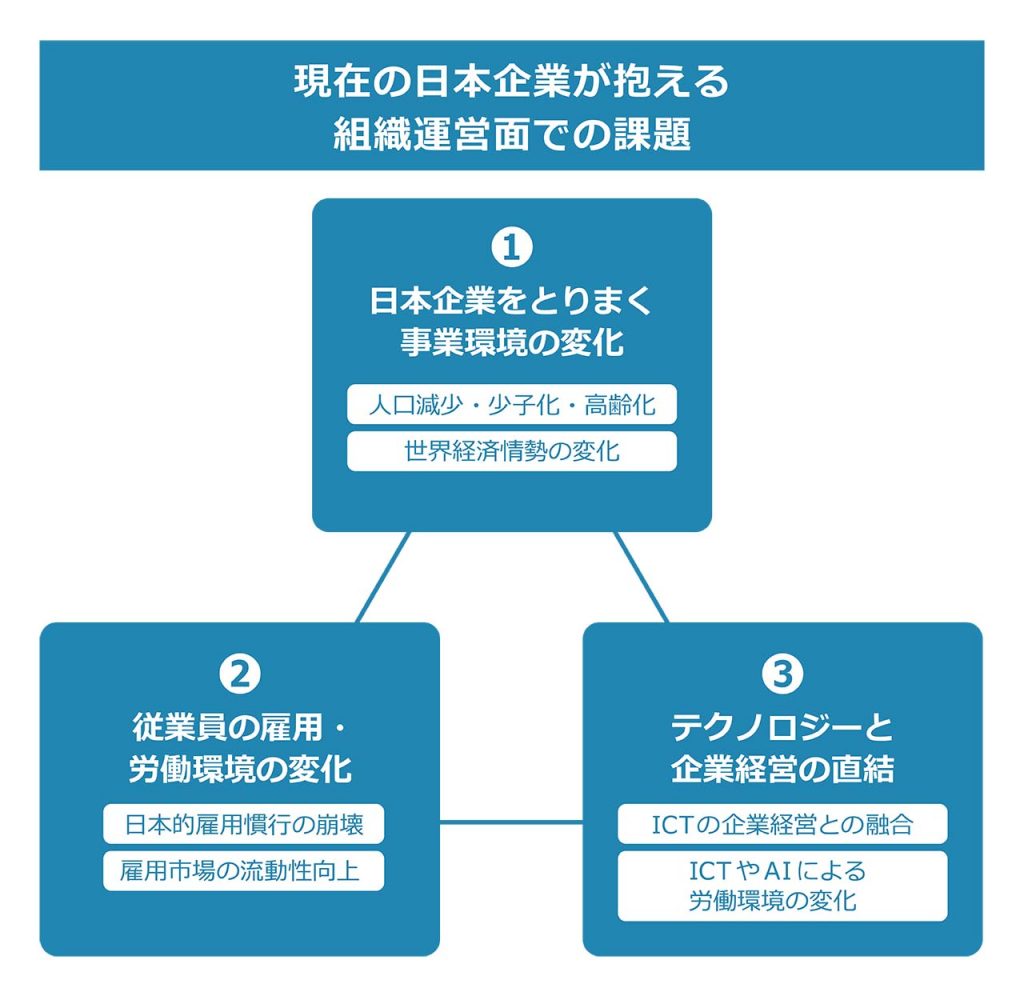

国内外の社会的な構造の変化に伴うビジネス環境が、M&Aが急増する結果を生み出しています。

国内市場の縮小

日本の総人口の減少に伴い、国内市場が縮小化する事業分野が増えてきています。そこで、M&Aを行いながら市場におけるシェアの拡大や海外市場への進出を実現しようとする企業の数が増えています。

事業環境の急速な変化

経済のグローバル化や情報化社会の進展などに伴い、事業環境が急速に変化する時代を迎えています。M&Aを実施して企業競争力の強化を実現しようとする企業の数が増えています。

事業承継問題

近年、事業承継の目途が立たないために廃業を余儀なくされる非上場の中堅・中小企業の数が増えています。M&Aによる事業売却で事業の継続を図る事案が増えています。

近年M&Aが増加している業界

M&Aが急増している理由ごとに、M&Aが増加している業界と理由の背景について解説します。

国内市場の縮小を理由としたM&Aが増加している業界

日本の総人口の減少は、国内における労働力の減少と消費の減少につながります。そのため自動車、食品、アパレルなどの業界が、海外での生産、販売、流通拠点を得る目的で海外企業を買収するM&A事案が増えています。

事業環境変化を理由としたM&Aが増加している業界

AIやIoTの普及などによる技術の進化、インターネット販売の普及などによる消費構造の変化が、IT業界や物流業界の経営に多大な影響を及ぼしています。そのようななか、IT業界において優秀な人材を確保する目的でのM&A事案や、物流業界において流通網を効率化する目的でのM&Aが増えています。

事業承継問題を理由としたM&Aが増加している業界

小規模経営の多い業界では、事業承継問題に頭を悩ます企業がたくさん存在します。 調剤薬局業界や工事業界などで、大手の事業者が中小の事業者を買収する形でのM&Aが増えています。

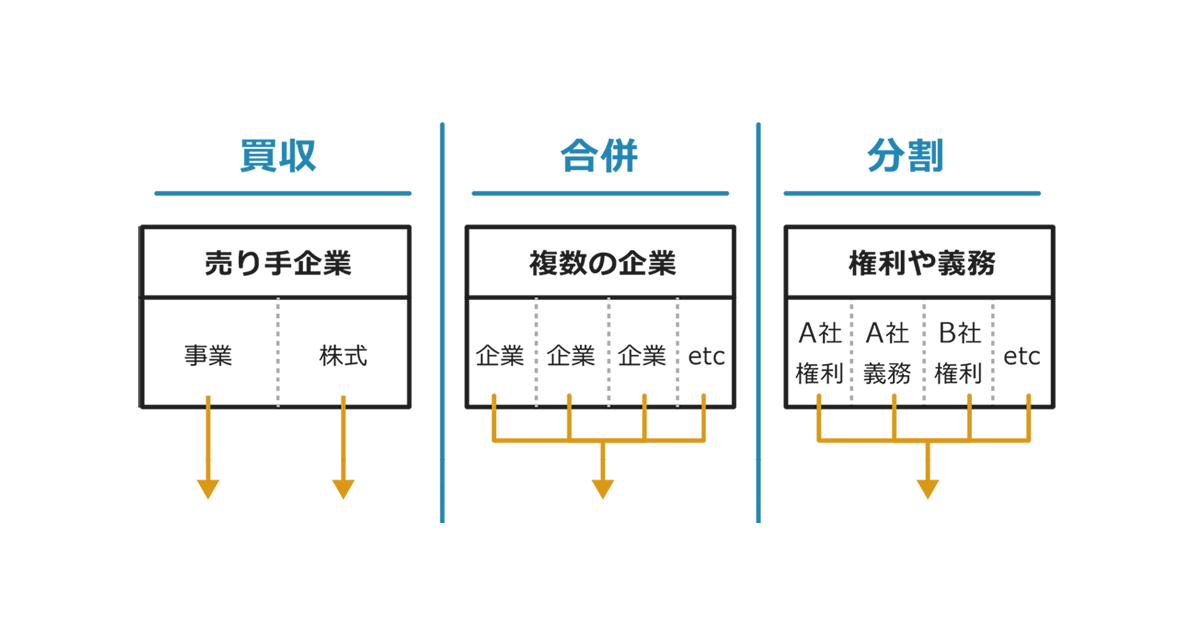

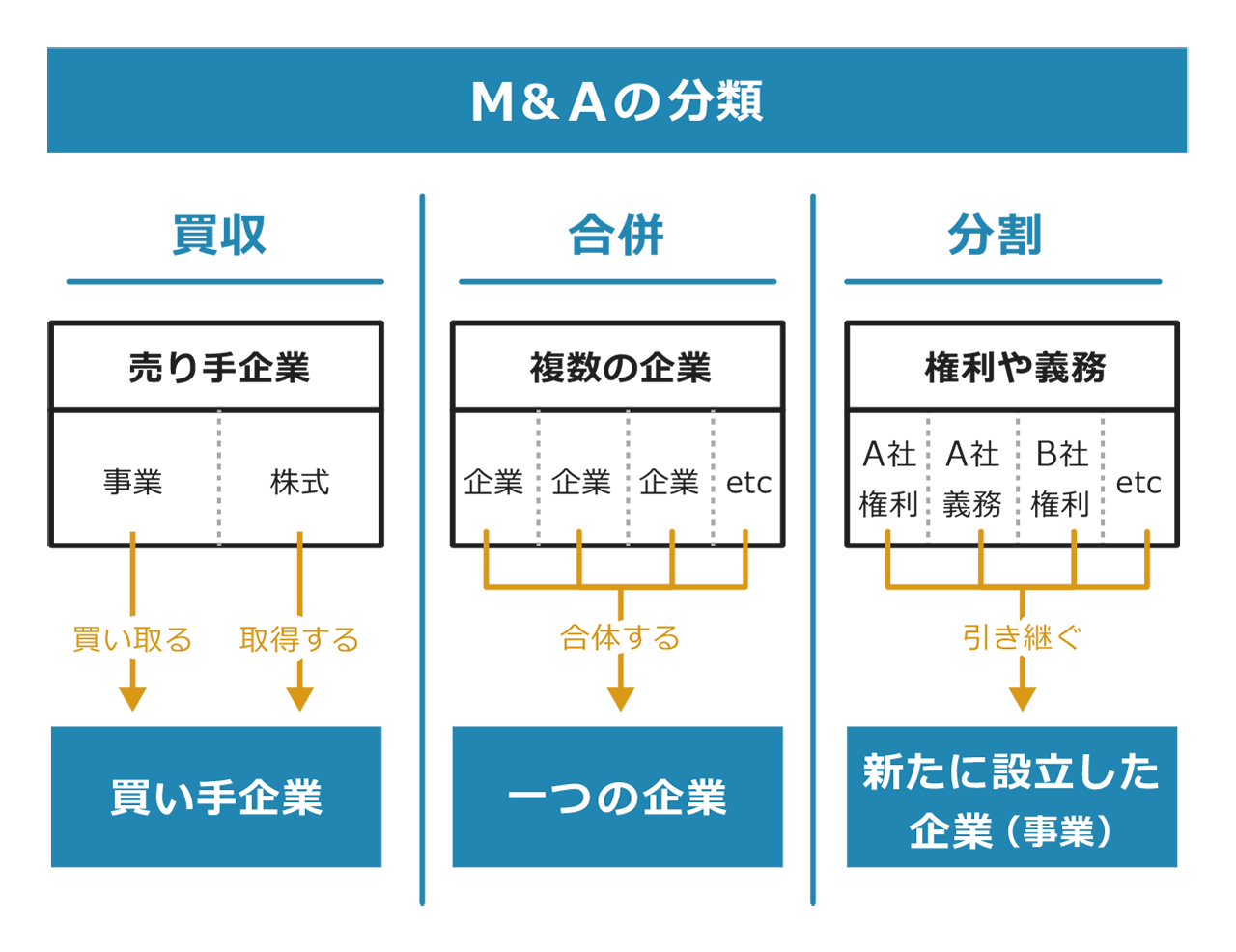

M&Aの分類

ここではM&Aの分類を解説します。

M&Aの広義の意味としては「株式の持ち合い」、「合弁企業の設立」という形による経営体制の合体化も含まれるのですが、企業の買収、合併、分割という狭義のM&Aについて解説します。

買収

買い手側が売り手側の事業の一部を買い取る、もしくは売り手側の株式を取得することで売り手側の経営権を買い取る対応が、買収によるM&Aです。

一般的にM&Aというと、この買収をイメージすることが多く、いずれの場合も売り手側の企業は存続し続けます。

合併

複数の企業を一つに合体させる方法が、合併によるM&Aです。合併に参加した全ての企業を消滅させたうえで新たな企業を誕生させる新設合併と、合併に参加した企業の一つを残して他の企業を消滅させる吸収合併があります。

分割

事業に関する既存の権利や義務などを、新たに設立する企業や事業に引き継がせる対応が、分割によるM&Aです。複数の企業が保有するものを新たに設立する企業や事業に引き継がせる新設分割と、特定の企業が保有するものを他の企業や事業に引き継がせる吸収分割があります。

M&Aの目的

M&A実施の目的を、売り手側、買い手側双方の視点から解説します。

売り手側から見たM&Aの目的

売り手側企業は、次のような目的でM&Aを実施しています。

事業の選択と集中

企業の成長を考えるうえで有用な事業戦略のひとつに、コアとなる事業に対して経営資源を集中させ、事業の効率や企業競争力を向上させるという対応があります。

そのような戦略を打ち立てることでコアコンピタンス(競合他社に真似できない核となる能力)が確立できます。コアコンピタンスを確立するなかで、コアでない事業を売却し、売却で得た資金をコアな事業に投下する目的でM&Aが実施されることがあります。

事業の維持継続

既存の事業に対して単独での維持発展が見込めない場合に、他社の協力を得て事業の立て直しを図ることがあります。

この場合におけるM&Aの目的は、資本力や技術力、販売力等に勝る優良企業の傘下に入り、優秀な人材などの資源を活かしつつ事業を継続させることにあります。

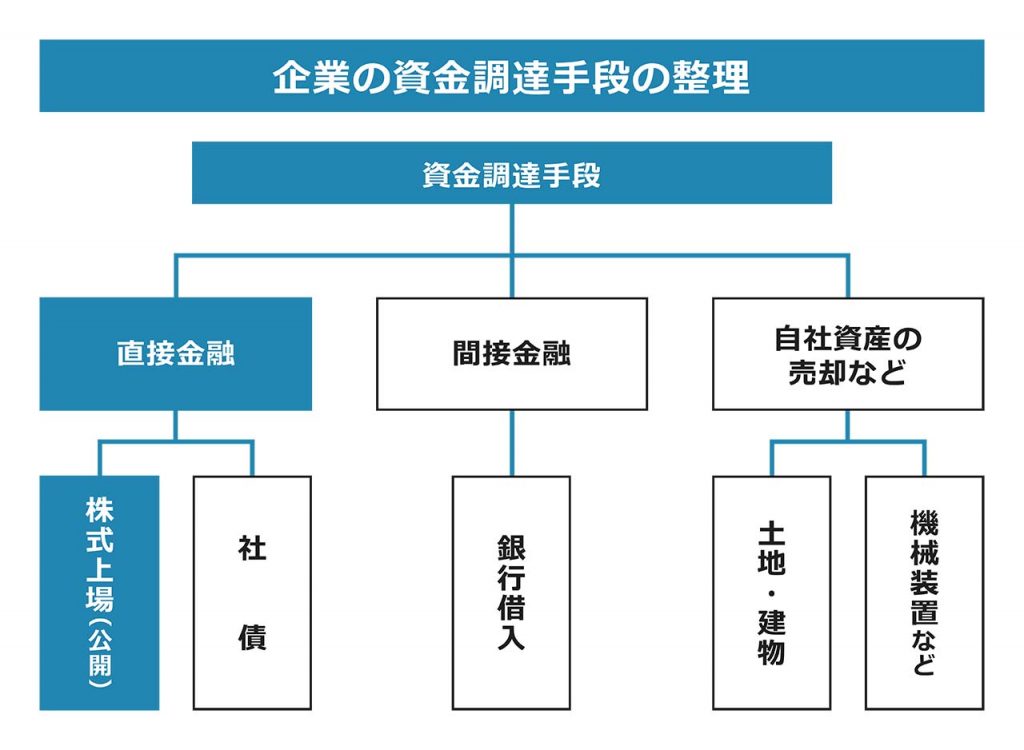

資金調達

新規事業を行う場合にも既存事業の立て直しを図る場合にも、一定の資金が必要です。本来、事業資金は企業が事業活動を行うなかで得た利益で賄うべきなのですが、業績不振などにより賄えないこともあります。

そのような場合、M&Aで事業を売却し、必要な資金を調達する場合があります。

事業承継

経営者が高齢となった場合、事業を継続させるためには、後継者に事業承継を行う必要があります。しかし、親族や従業員の中に事業を継がせることのできる人間がいないこともあります。

事業承継ができない場合は、その企業は廃業し従業員の雇用維持もできなくなります。そこでM&Aを行い、他社に企業そのものを売却することで廃業のリスクを回避することがあります。

創業者利益の確保

企業を売却するときに、創業者が保有する株式や事業資産を売却すると、創業者に大金が手に入ります。手元に資金があればそのお金を元手に、創業者が新たな事業を立ち上げることも可能です。

このように、M&Aは創業者が利益を得るために実施されることがあります。

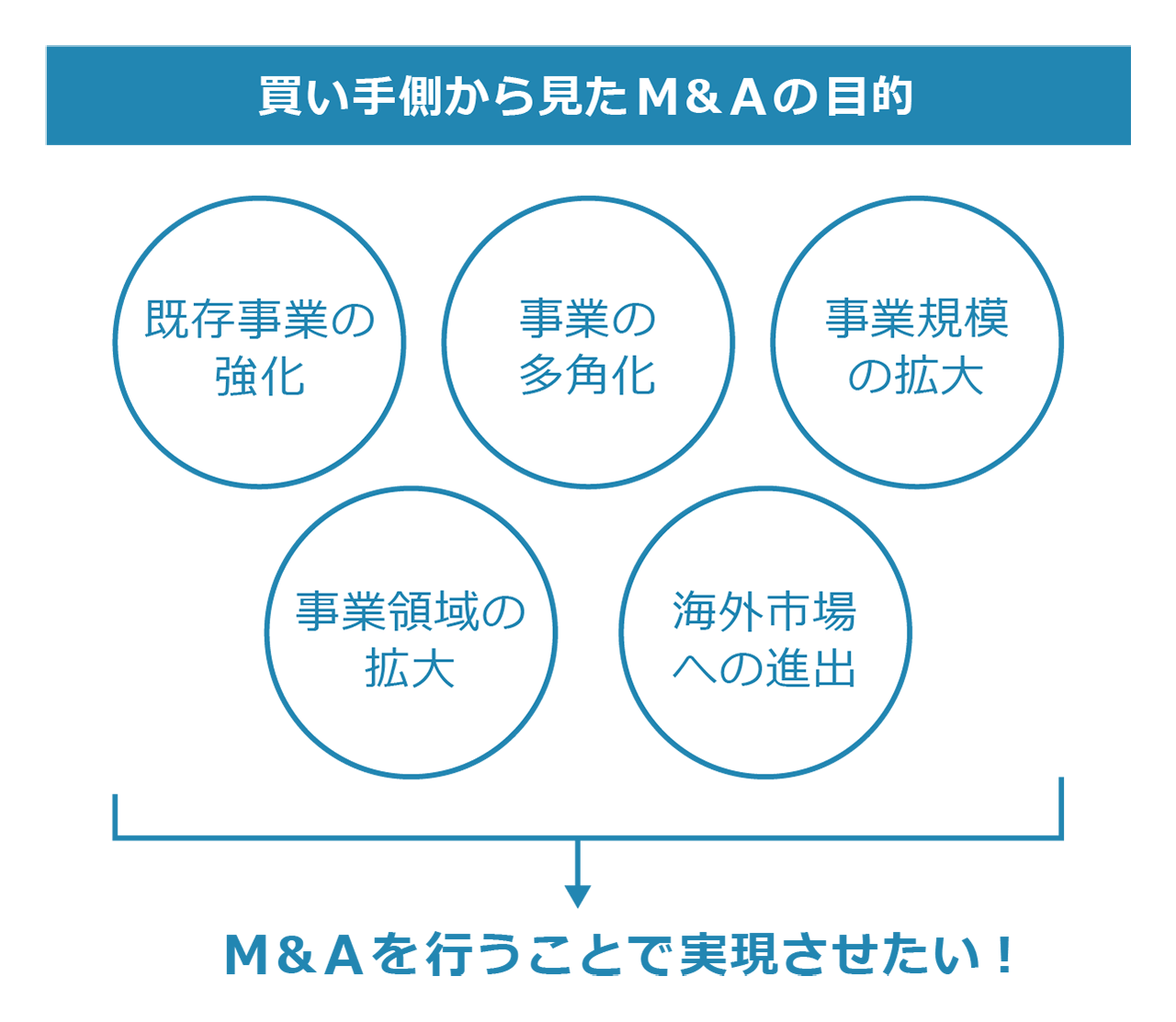

買い手側から見たM&Aの目的

買い手側企業は、次のような目的でM&Aを実施しています。

既存事業の強化

企業買収を行うと、買収した企業の施設や設備、顧客や取引先、技術やノウハウを買い手側企業が獲得できます。獲得した資源を基に事業の拡大や強化を図ることで、企業競争力が向上します。

このように、M&Aは他社の資源を獲得し企業競争力の向上を図るという目的で実施されることがあります。

事業の多角化

新規事業を実施し、その経営を軌道に乗せると、企業全体の収益が拡大し安定化を図ることができます。

反面、新規事業には、確実に投資の回収を行わなければならないという課題も存在します。それに関して、他社の事業を吸収して投資回収の確実性を確保する目的でM&Aが実施されることがあります。

事業規模の拡大

市場におけるシェアや企業の時価総額の拡大を図ることで、企業のブランド力が強化されます。ブランド力の強化は、市場における競争力の強化につながります。

既存の事業を買収することで、市場におけるシェアや企業の時価総額の拡大をスピーディに実現することを目的としたM&Aが実施されることがあります。

事業領域の拡大

製造の事業と小売りの事業が融合することで消費者のニーズに即した商品を市場に安定的に供給することが可能になり、市場における競争力が強化されます。このような形で、川上の事業と川下の事業を一体化させることにより、経営面でのシナジー効果が高まります。

このように、事業の一体化を図ることを目的としたM&Aが実施されることがあります。

海外市場への進出

特定の事業分野においては、人口減少社会の到来に伴い、国内市場が衰退化しつつあります。そのようななか、既存事業の維持成長を図るために海外市場の開拓を考える企業では、海外の企業を買収し海外での販売市場を得ることを目的としたM&Aが実施されることがあります。

M&Aのメリットとデメリット

M&Aにより発生するメリットとデメリットを解説します。

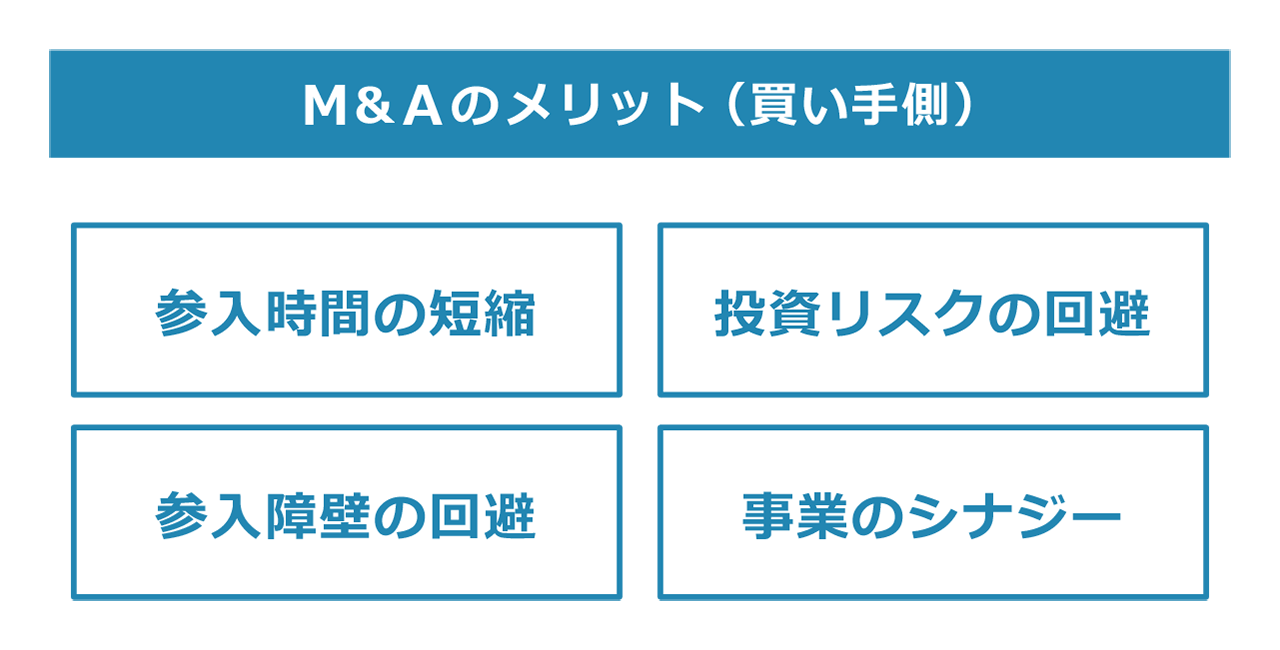

M&Aのメリット(買い手側)

M&Aを実施することで、買い手側企業は、本来の目的を果たすことに付随した次のようなメリットを得ることができます。

参入時間の短縮化

買収した企業の事業を吸収する場合、人材や技術、ノウハウ、情報、ブランド力、販売拠点などといったM&A実施後の事業の推進に必要な資源が既にそろっているため、一から事業の体制を築き上げる時間が不要になります。

つまり、M&Aを実施することで、時間を買うことができるわけです。

投資リスクの回避

人材や設備、システムなどに対する新たな事業投資を行ったときに、思い描いていたような投資効果が得られないことがあります。

しかし、M&Aの場合は、事業の推進に必要な資源を確実に手に入れることができるため、新規投資に失敗するリスクを回避できます。

参入障壁の回避

新たに事業への参入を行おうとする場合に、事業に必要な許認可が取得できない、特許ライセンスへの対応を求められる、などといった理由で前に進めなくなることがあります。

しかし、M&Aの場合は、事業に必要な許認可を新たに取得する必要はなく特許ライセンスなどの問題もクリアした状態で事業に臨めるため、参入障壁を回避できます。

事業のシナジー効果

M&Aにより買収した事業と、自社で既に展開している事業との連動を図ることができます。

連動させることで、市場でのシェアの拡大、事業展開エリアの拡大、事業領域の拡大、新たな得意先の獲得、会社規模の増大などといった事業のシナジー効果を得ることができます。

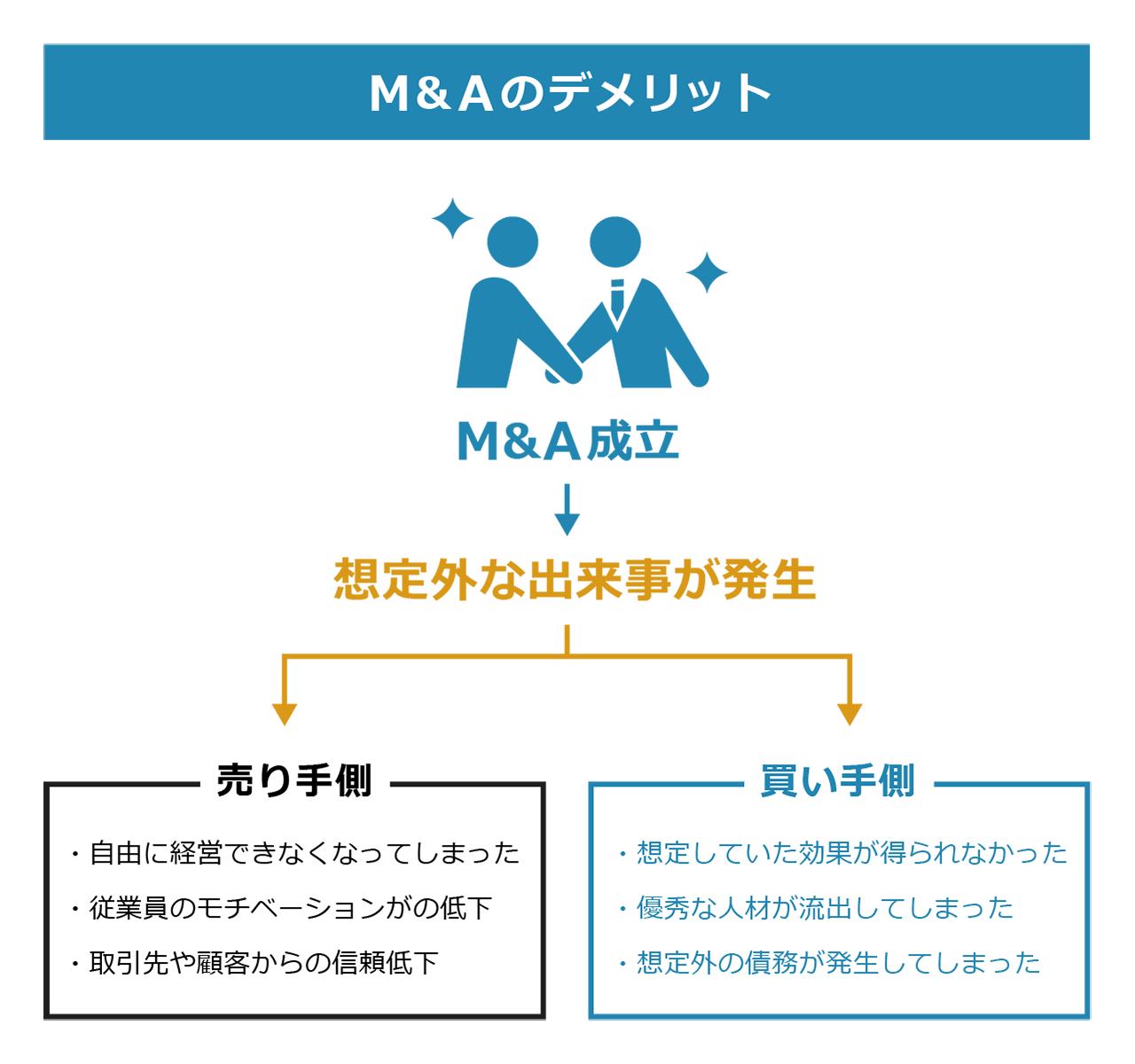

M&Aのデメリット(売り手側)

M&Aを実施することで、売り手側企業に、次のようなデメリットが発生することがあります。

経営に関する権限の縮小

M&Aを実施した後の経営方針の決定や経営目標の設定、予算の配分、社内人事の実行などに関して、買い手側企業の指示に従う必要が生じることがあります。そうなると、売り手側企業の経営に対する裁量性が失われてしまいます。

従業員のモチベーションの低下

経営者や労働条件が変わることで、従業員のモチベーションが低下することがあります。

従業員のなかで、この経営者のもとだから働けたのだといった感覚や、今までの労働環境や人間関係に満足していたという気持ちが強い場合、環境の変化に対してストレスを感じてしまうことがあります。

取引先や顧客からの信頼低下

取引に関する契約条件や顧客・取引先との間の対応窓口となる担当者が変わってしまうことに対して、顧客や取引先が不信感を抱き、その後の取引関係に悪影響を及ぼすことがあります。長年取引を続けてきた顧客や取引先ほど、そのような事態が発生するリスクが高くなります。

M&Aのデメリット(買い手側)

M&Aを実施することで、買い手側企業に、次のようなデメリットが発生することがあります。

想定していた効果が得られない

M&Aを実施する場合、買い手側企業は企業買収に伴う代金を負担します。すなわち、膨大な投資を行うことになるわけですが、期待した通りの事業成果を得ることができないこともあります。

その場合、買い手側企業の財務面に悪影響を与えてしまいます。

優秀な人材の流出

M&Aを実施したことで企業文化や労働条件などが大幅に変化した場合、そのことが引き金となって、買収された側の優秀な人材が辞めてしまうことがあります。大きく変化した環境のもとで働き続けることに対して、不安を覚えてしまうからです。

想定外の債務の発生

M&Aを実施した後に、買収した企業の簿外債務が発覚する、訴訟リスクが顕在化する、などといったような問題が発生することがあります。

その場合、買収後に生じる事業利益の想定評価として支払った「のれん代」に対する減損処理を行う必要があるなどの想定外の債務が発生することがあります。

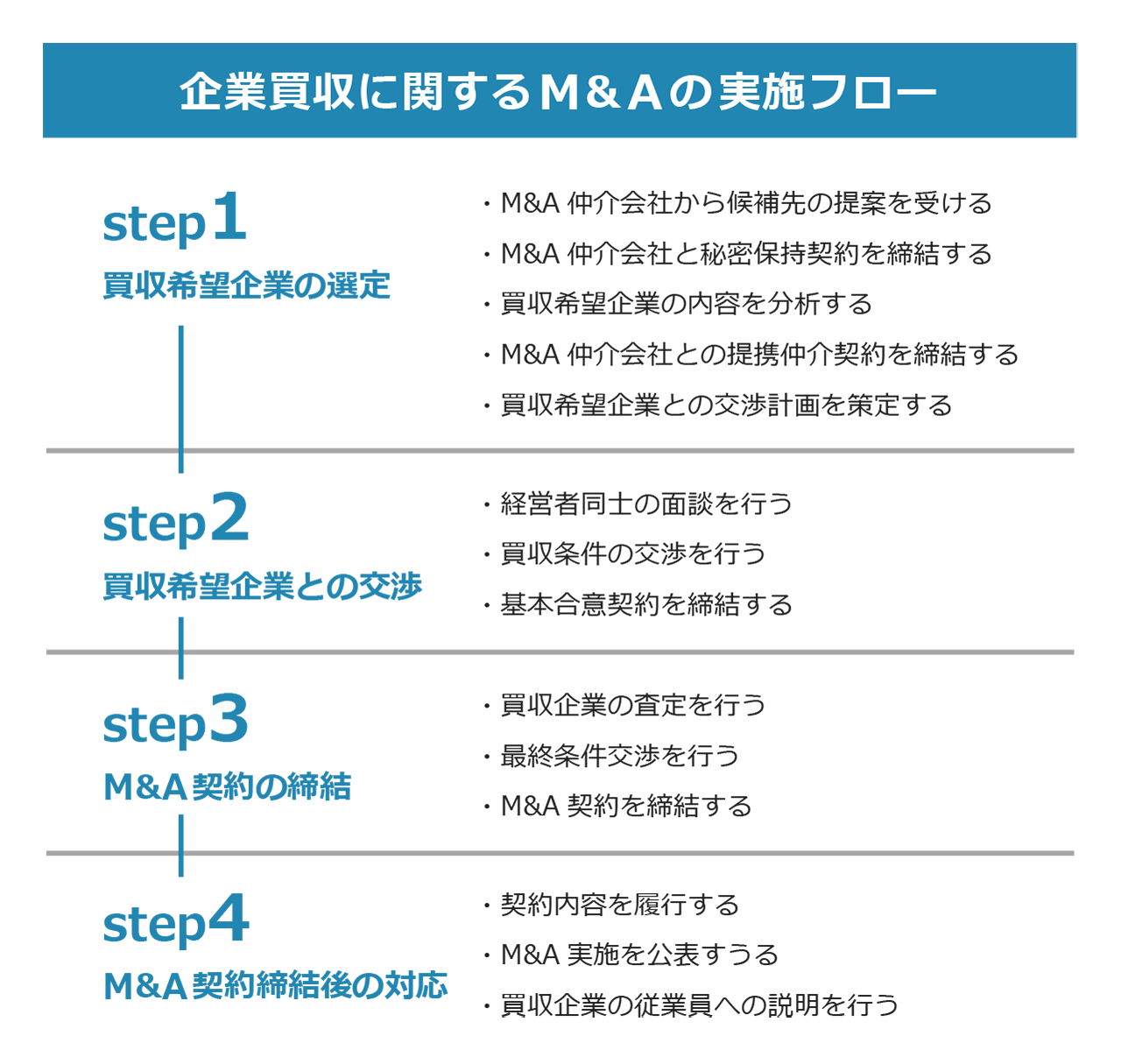

企業買収に関するM&Aの実施フロー

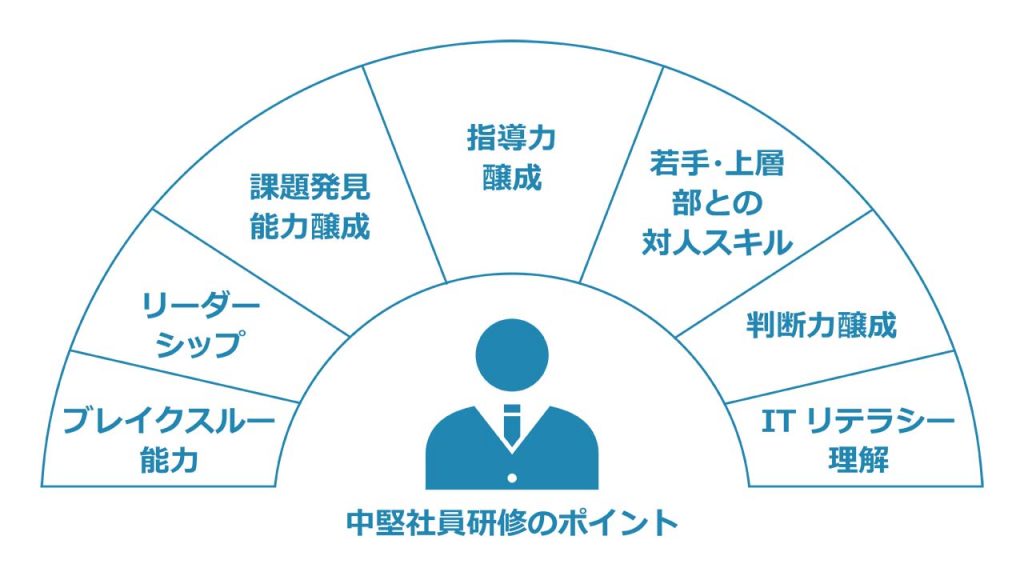

企業買収は、次のような手順で実施されることが一般的です。

M&Aの目的の明確化

どのような目的でM&Aによる企業買収を行うのかの目的を明確にします。一般的には、既存事業の強化、事業の多角化、事業規模の拡大、事業領域の拡大、海外市場への進出などの目的があります。

M&Aによる企業買収が最適な手段であることを認識したうえで、具体的な対応に取り組むことが望ましいです。

買収希望企業の選定

企業買収の第一段階として、買収を希望する企業を選定し、交渉を行うための準備をします。

M&A仲介会社からの提案

買収希望企業の選定を行うにあたっては、幅広く企業情報を入手したうえで内容を精査していく必要があります。しかし、買い手側企業単独の対応で情報を集めることは大変なので、M&A仲介会社に相談することが一般的です。

M&A仲介会社に相談する場合は、 はじめに企業買収に関する希望内容をM&A仲介会社に伝えます。その後、M&A仲介会社が希望内容と合致する売り手側企業の情報を、具体的な企業名は伏した状態で、業種や事業規模、活動地域や売上水準、売却理由などに関して、買い手側企業に提供します。

M&A仲介会社との秘密保持契約締結

買い手側企業が、M&A仲介会社から提供された情報を基に具体的な検討を行う場合は、M&A仲介会社との間で秘密保持契約を締結し、より詳細な情報の提供を受けます。

買収希望企業の分析

より詳細な情報の中身とは、詳しい事業内容や得意先、財務の状況、社内の組織、事業の強みや弱みなどに関することです。それらの内容を確認したうえで、既存事業とのシナジー効果や今後の事業展開におけるメリット、リスクの存在などを精査し、正式に交渉を行うかどうかの決定を行います。

M&A仲介会社との提携仲介契約締結

正式に交渉を行う場合は、M&A仲介会社との間で、企業間の売買交渉に関する提携仲介契約を締結します。

提携仲介契約の中身は、仲介する企業名や仲介業務の内容、手数料などから構成されます。

交渉計画の策定

M&A仲介会社は、買い手側企業からの求めに応じて、買収希望企業に関する詳細な情報を提供します。

買い手側企業は、提供された情報を分析したうえで、買収希望企業に対する交渉方法や確認すべき内容などを明確にしていきます。

買収希望企業との交渉

買収希望企業との交渉準備を終えた後は、企業間での交渉を行い、基本合意にこぎつけます。

経営者同士の面談

買収希望企業との交渉を行う場合、いきなり条件面に関する話をするのではなく、お互いが信頼しあえる状況を作ることから開始する必要があります。お互いの信頼がないまま交渉を進めても、前向きな話はできません。

相互間での信頼を形成するためには、交渉を開始する段階で経営者同士が面談し、各々の経営理念や経営方針、企業風土などを確認しあうことが効果的です。双方が納得のいくまで何度も面談し、真の信頼関係を構築します。

買収条件の交渉

経営者同士の信頼関係が構築された後は、企業買収に関する具体的な条件交渉を行います。

具体的には買収価格や売り手側企業の従業員や経営者の処遇、最終契約を締結する時期などです。

基本合意契約の締結

買い手側、売り手側双方の希望条件が概ね合致した段階で、企業買収に関する基本合意契約を締結します。

基本合意契約書の中身は、お互いが合意した条件内容やM&Aを前提に独占的に交渉を進めていくことに対する双方の意思確認などから構成されます。

M&A契約の締結

M&Aを前提とした交渉を進めていくことへの基本合意が得られた後は、売り手側企業の価値査定を行い、正式なM&A契約を締結します。

買収企業の査定(デューデリジェンス)

売り手側企業の財務状態や事業リスクに対する監査を行い、企業価値を査定します。

財務状態に関しては、現状の資産や負債などの情報に加えて、簿外債務や債務保証の有無などに関しての確認を行います。

事業リスクに関しては、法的なトラブルや訴訟リスク、買収後の人材流出リスク、ライセンス契約によるリスク、今後の事業環境変化により発生するリスクなど、企業買収後の事業遂行に影響を与える可能性のあるリスクの有無に対する確認を行います。

監査に関しては専門性を必要とする内容が多いため、弁護士や公認会計士などの外部のプロ人材を交えた対応を行うのが一般的です。

最終条件交渉

デューデリジェンス結果を双方で共有したうえで、内容を精査し、企業買収に関する最終条件の交渉を行います。

この交渉に関しては、買収金額などの条件交渉を行うだけではなく、技術やノウハウなどをどのような方法や順序で引き継いでいくのかなど、買収後のトラブルを防止しつつ事業を円滑に遂行していくための細かな確認も行います。

M&A契約の締結

最終条件交渉で決定した事項を全て反映させた形で、M&A契約を締結します。

この契約の締結は、法的にM&Aを成立させるための手続きともなります。

M&A契約締結後の対応

M&A契約を締結した後は、買い手側、売り手側の双方が契約内容を履行し、M&Aが実施されたことを関係各者に周知します。

契約内容の履行

M&Aの最終契約を締結した後に、契約内容に基づいた事業譲渡代金や株券の授受、経営の引き継ぎ、連帯保証や担保の解除などを行います。

M&A実施の公表

契約内容の履行と併せて、M&Aが実施された事実を関係各者に公表するための対応を行います。

公表する対象は、双方の取引先や金融機関、マスコミ各社などであり、上場企業の場合は証券取引所に対する報告も行います。

買収企業の従業員への説明

M&A実施の公表は双方の従業員に対しても行う必要がありますが、とりわけ売り手側の従業員に対しては、丁寧な説明を行う必要があります。

従業員は、経営者が変わることで、今までのやり方や会社の雰囲気が変わってしまうのではないかといった不安を抱きます。さらに、売却前の経営者を信頼し、あるいは売却前の会社に対してステータスを感じながら働いていた従業員もいます。

そのような人たちが安心し信頼できる説明を行わないと、買収後の人材流出が発生します。人材流出は、単に従業員数が減るだけではなく、技術やノウハウ、顧客の流出を伴い、買収後の企業価値の減少につながります。

そのようなリスクがあることを認識したうえで、買収企業の従業員に対して、今後どのような経営を行っていくのか、従業員に対する処遇はどうなるのかなど、従業員が不安を覚えることに対して丁寧な説明を行う必要があります。

M&Aの事例

M&Aの事例を、目的、内容、結果、要因の観点から解説をします。

M&Aの成功事例

企業買収による事業のシナジー効果が明確に発揮される、企業買収に伴う事業リスクが確実に解決されることなどが、M&Aの成功につながる要因となっています。

楽天株式会社の株式会社Fablic買収事例

Eコマースをベースにしたトラベルやデジタルコンテンツ、通信などのインターネットサービスを国内外で展開する楽天株式会社は、個人間取引事業の拡大化を図ることでインターネットサービスにおける事業基盤を強化していく事業方針を打ち出しました。

そのために、女性を中心としたユーザー数の拡大を加速する取り組みを行いました。

その一環として、2016年に、フリマアプリ「フリル」を運営する株式会社Fablicを買収しました。

楽天は、日本初のフリマアプリである「ラクマ」を運営しており、幅広いジャンルでの個人間取引を実現させ、着実にユーザー数を伸ばしてきました。そのような状況下で、ファッションや美容用品のジャンルに注力したことで若い女性ユーザーからの支持の大きかったフリマアプリ「フリル」を買収することにより、さらなるユーザー数の拡大を目指しました。

買収後に、「フリル」への楽天会員IDでのログインや楽天ポイントの使用を実現させたことにより、楽天のインターネットサービスにおける個人間取引事業の流通総額の大幅な増加が実現しました。

個人間取引事業の流通総額の大幅増加という成果が得られた最大の要因には、楽天のフリマサービス「ラクマ」と買収した「フリル」の顧客が相互のサービスを利用することによるシナジー効果が挙げられます。

飲食店を経営する中小企業の事業承継を目的とした企業売却事例

飲食店を経営するA社では、オーナー社長が70代半ばと高齢であるにもかかわらず、親族や従業員の中に後継者になりうる適任者がいないという事業課題を抱えていました。そのため、オーナー社長が第三者への事業承継を行う決断を下し、M&A仲介会社への相談を行いました。

相談を受けたM&A仲介会社は、100店舗以上のファミリーレストランをチェーン展開する上場企業B社に対して、A社が経営する飲食事業の買収を提案しました。

B社には、自社で行っていない業態の飲食店を新たに展開したいという事業方針があり、既存事業を買収することで時間をかけずに実現していきたいというニーズを有していました。

A社には、飲食事業とは直接関係のない資産の保有、金融機関に対するオーナー社長個人の連帯保証や担保提供、店舗の賃借に関する契約トラブルの存在という買収に伴う事業リスクとなりうる課題が存在しました。

それらの課題を、M&A仲介会社の支援を受けながら解決していき、B社に対する企業売却を実現させました。

企業売却が無事実現した要因として、A社の業態がB社から高く評価され企業売却の話が前向きに進んだことと、M&A仲介会社の支援を得ながら買収に伴う事業リスクを確実に解決させたことにあります。

M&Aの失敗事例

企業買収後に期待していた事業のシナジー効果が得られない、想定外の事業環境変化が生じることなどが、M&Aの失敗につながることがあります。

株式会社セブン&アイ・ホールディングスによる株式会社ニッセン買収事例

総合スーパー、食品スーパー、コンビニエンスストアなどの小売り事業を展開する株式会社セブン&アイ・ホールディングスは、実店舗の出店が飽和状態となっていました。

その状況を打破するために、インターネット通販と実店舗の融合を図るオムニチャネル化を加速させることで小売り事業の拡大を図りたいという事業方針を打ち立てました。

その一環として、2013年に、カタログ通販事業を展開する株式会社ニッセンを、TOB(株式公開買い付け)の実施や第三者割当増資の引き受けにより買収し、子会社化しました。

しかし、企業買収後に思うような結果を出すことができず、セブン&アイ・ホールディングスの通信販売事業に大幅な営業損失を発生させてしまいました。

そのような結果を招いてしまった要因は、企業買収後に通販市場の主要形態がネット通販へと変化していった結果、買収したニッセンのカタログ通販事業が行き詰まったことにあります。

それにより、セブン&アイ・ホールディングスとニッセンのそれぞれの顧客が相互利用することで通販事業に関するシナジー効果を得るという企業買収時の目的が実現できなくなりました。

キリンホールディングス株式会社によるブラジルの飲料水メーカー買収事例

総合飲料事業を展開するキリンホールディングス株式会社は、ビールや清涼飲料水の国内市場での販売が停滞していることを受けて、海外での販売市場の開拓に力を入れていくという事業方針を打ち立てました。その一環として、2011年に、ブラジル国内でのビールのシェア第2位、炭酸飲料のシェア第3位を誇る飲料水メーカーのスキンカリオールを買収しました。

しかし、企業買収後のブラジル国内での販売が伸び悩み、買収の四年後に、キリンホールディングスは買収したスキンカリオールの企業価値の見直しを行い、大幅な減損損失を生じさせました。

そのような結果を招いてしまった要因は、企業買収後に、ブラジルの景気が落ち込みブラジル国内でのビールや清涼飲料水の販売が減少したこと、下位のメーカーにブラジル国内でのシェアを奪われたこと、ブラジルの通貨が下落し原材料の輸入コストが増加したこと、という想定外の事業環境変化が生じたことにあります。