東証一部上場を目指すベンチャーのための戦略的IR~株価3倍、投資家の問い合わせ10倍を実現した連続鞍替えの裏側~

昨今、戦略的IRに取り組み、企業価値向上を実現している会社が増えています。もちろん適切な経営戦略策定と実行ありきですが、同じくらい積極的なIR活動による投資家へのアピールも重要です。

中堅・中小企業向けに業務管理システムを提供しているアイル社は、創業以来右肩上がりで成長を続け、過去10年でも売上高3倍、営業利益30倍を実現している優良企業。それなのに投資家からの年間問い合わせは2-3件、競合他社との違いがわからないと言われることもしばしば。

2017年からIRのプロ 渡邊 将志氏とともに戦略的IRに取り組み、2年でJASDAQから東証二部、一部への連続鞍替えを実現しています。 アイル社 岩本取締役とIRのプロ 渡邊 将志氏にポスト2020年代の戦略的IRについてお話を伺いました。

岩本 亮磨氏

株式会社アイル 取締役

大学卒業後、富士通マーケティングの営業職を経て、2011年にアイル入社。入社以来、ITベンダー・銀行などパートナー企業への営業を担うビジネスパートナー推進本部を統括。着任後、3年間でパートナー販売売上を3倍に成長。2019年からは、経営企画部の統括も兼務。取締役として、IR体制や人事制度の整備など、全社的な組織改革を推進。大阪本社・東京本社を行き来する日々を送る。滋賀県出身、3児の父。趣味は学生時代から続けているアルティメット。

渡邊 将志氏

渡邊将志オフィス株式会社 代表取締役

30代で松井証券の取締役を務め、40代で30社超をプロ人材として支援してきた経営コンサルタント。日興証券でNY駐在、M&A業務に従事後、松井証券入社。上場準備リーダーとして東証一部上場を実現後、経営戦略の立案に携わり業界トップシェア、利益7倍アップを実現。また広報IR担当部長として年500件の取材に対応。新聞・TVに多数登場し、知名度向上に貢献。IRでは株価を3倍に上昇させる。その後、事業開発部長として日本初の商品を開発して特許取得。2009年から取締役を4期務める。2014年に独立後、プロ人材として上場企業向けに経営戦略、IR等のコンサルティングを実施。趣味はラテンダンス。

井竹 萌

サーキュレーションのProSharing Community運営担当。本イベントのモデレーター。

Contents

アイル社が東証一部上場を目指すにあたっての課題

アイル社が年商100億円に至るまで

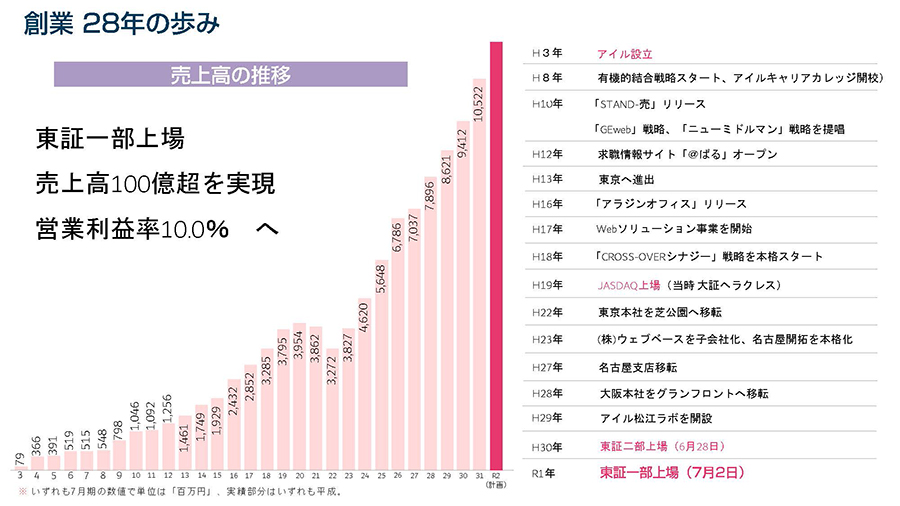

岩本:アイルは現在も代表を務める私の父がスタートさせた会社で、今年で29年目になります。本社は大阪、社員数は723名、売上は去年初めて100億円を突破し、105億円となりました。

事業内容は大きく分けて2つ。1つは、企業様の在庫管理や受注や発注といった業務系管理システムのパッケージソフトの自社開発と販売。もう1つはECサイトの構築やECサイトの在庫管理です。

売上は順調に伸びていますが、JASDAQ上場前後の時期、平成22年頃のグラフがへこんでいる辺りは非常に不安定な時代でした。上場にあたり外部から役員に入っていただいたのですが、弊社の企業文化に上手くフィットしませんでした。その後、新卒入社の生え抜き社員で、他の社員からも信頼の厚いメンバーに役員を総入れ替えしてから業績が持ち直し、今に至っているという状況です。

2017年、IRのプロ渡邊氏との出会い、株価が急激に上昇

岩本:その後の成長に関しては、今日の本題でもある2017年(平成29年)の渡邊さんとの出会いがやはり大きいですね。2年でJASDAQから二部・一部へ鞍替えしていく計画の下、IR活動に強い方を探していたところ、サーキュレーションさんから渡邊さんをご紹介いただき、今に至るまで一緒にやらせていただいておりその頃から急激に株価が上がっています。

(株価急上昇の様子)

株主数や流通量に課題、中立な第三者のアドバイスを必要としていた

井竹:2017年当時どのような課題をお持ちだったんですか?

岩本:まず、東証一部への鞍替えを検討する上では、代表の保有株をいくぶん吐き出さないと株主数や流通量の観点で上場形式基準に満たないという課題がありました。また主幹事証券会社からもいろいろアドバイスはいただくのですが、もう少し外部の中立的な第三者と相談の上、本当に必要な策だけ打ちたいというのが本音でした。社内にはIR専任も経験者もおらず、経営管理本部長の役員が、答えがないまま代表と押し問答していたので、どうにかせねばと思いながらも、なかなか手が付けられていなかったのが実態ですね。

プロジェクト開始前の課題について語るアイルの岩本取締役

プロジェクト開始前の課題について語るアイルの岩本取締役

採用のリスクを取らずに、実務経験豊富なプロにアドバイスをもらえる点が上手くはまった

井竹: IRを強化していくときの選択肢として、今出てきた主幹事証券会社や銀行・IRコンサル会社ではなく、サーキュレーションを通じて出会ったプロ人材の渡邊さんに話を聞いてみようと思った理由はありますでしょうか?

岩本:実はもともとは社内にIRが分かる人材を採用したくて、中途社員を探していたんです。ただうちの会社は過去に外部から役員クラスをヘッドハンティングしてうまくカルチャーフィットさせられなかった経験があり、中途入社してもらっても難しいかもしれないなと思っていたんですね。なので、採用するリスクを取らなくていいサーキュレーションさんのサービスが、ある意味気軽で上手くはまったという感じですね。

井竹:そうだったんですね。ただ、採用ではないとはいえ、外部の優秀な人材を入れて失敗した経験がある御社で、どうやって外部プロ人材活用の企画を通していったのでしょうか?

岩本:まず僕が渡邊さんとお会いして、直感的に「この人はいける」と思ったんです。それで周りを固めるためにも役員に会ってもらったところ、役員たちも同じ印象だと。あとはうちの代表ということになりますが、代表は机上での硬い話が苦手なので、飲みに行ってもらいましたね。色々お話をしていただいたら、社長も気に入って上手く進んだという感じですね。

井竹:ちなみに岩本さんが「渡邊さんはいける」と感じられたのは、具体的にはどういうところが良かったのでしょうか?

岩本:経歴だけ見ると非常に経験も実績もある方で少し恐れていたんですが、実際のお人柄は本当に柔らかくて。僕らがやりたいことを支えてくださるスタンスで、こうしなさい、ああしなさい、と上から目線ではない感じがうちのカルチャーにもマッチしそうな感じがしました。それから、同じくオーナー企業の松井証券出身で、パワフルな経営者の下ガリガリ実務をしていらっしゃったので、弊社代表や役員陣の意図や気持ちも理解してくれますし、机上論ではなく現実論や経験をもとに色々なことを教えてもらえそうだと感じたところですね。

渡邊さんがオーナー企業出身の実務家でお人柄がよかったところが決め手、と岩本氏

渡邊さんがオーナー企業出身の実務家でお人柄がよかったところが決め手、と岩本氏

2年で東証二部・一部へ連続鞍替えを実現させた「IR強化プロジェクト」

第1フェーズ~現状分析とIR基礎講座

井竹:では実際のプロジェクトのプロセスを見ていきたいのですが、第1フェーズからどのように進めていったかについてお話しいただけますでしょうか?

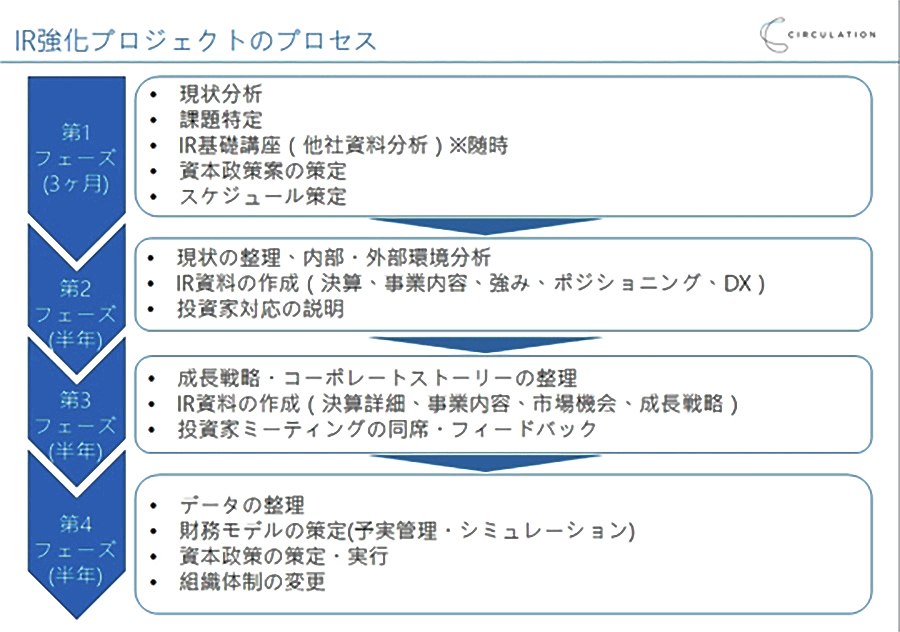

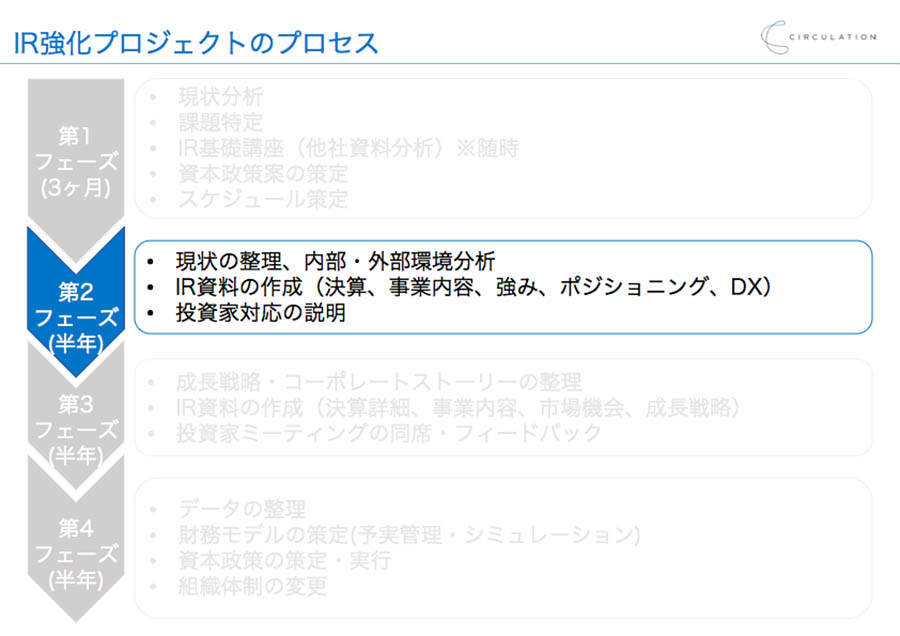

渡邊:アイルさんの場合、かなりオーソドックスに進めました。まずは現状分析。会社の歴史や事業内容を深掘りして会社のアイデンティティを探りました。また、どういったIR活動をしているかも伺い、課題や悩みを共有しました。その次に、「IR基礎講座」をやりました。これは二つあります。一つは「そもそもIR活動とはどういうものか?」の説明。もう一つは「他社分析」です。他社の資料や活動を分析することでアイルさんが目指すIR活動やIR資料のイメージを確認していきました。それと並行して、二部・一部への鞍替えまでの2年間のロードマップを3ヶ月かけて作りました。やることの優先順位を決め、フェーズを分けて順々にやっていくとの認識合せをこの段階でやりました。実は「いつ・何をやるのか?」を最初のフェーズで決めることは重要なんです。多くの会社が、この整理ができず、何から手をつけて良いかわからない。あるいは、重要でないものを一生懸命にやって「成果が出ない」と悩んでいます。重要度を見極め、高いものから順にやり、低いものは後回しにする。その判断を最初にするのが、効率的に進める上でとても大事なんです。

井竹:「IR基礎講座」の中から本日2枚だけ資料をご用意いただいていますので、普段どんな話をされているのか、少し見せていただけますか?

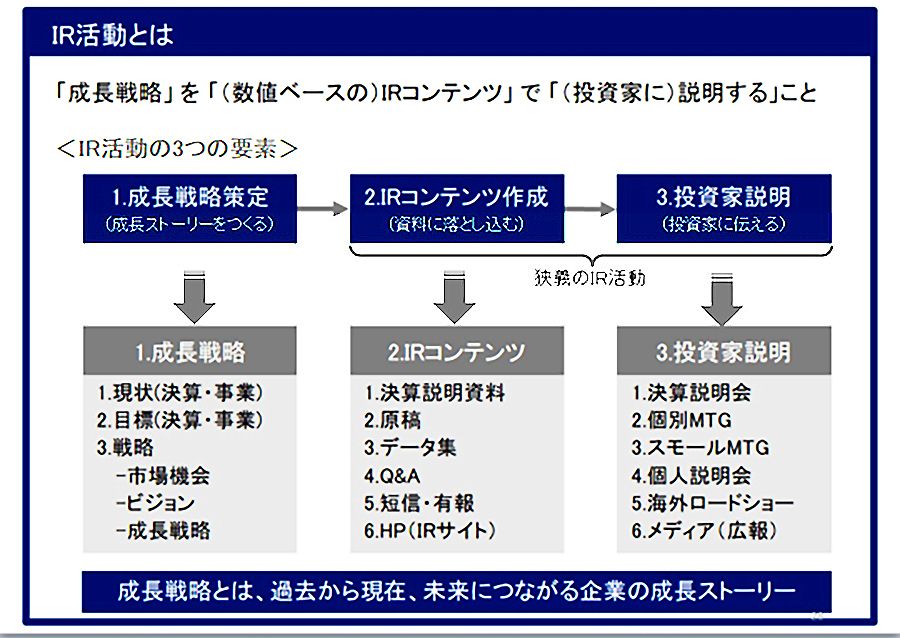

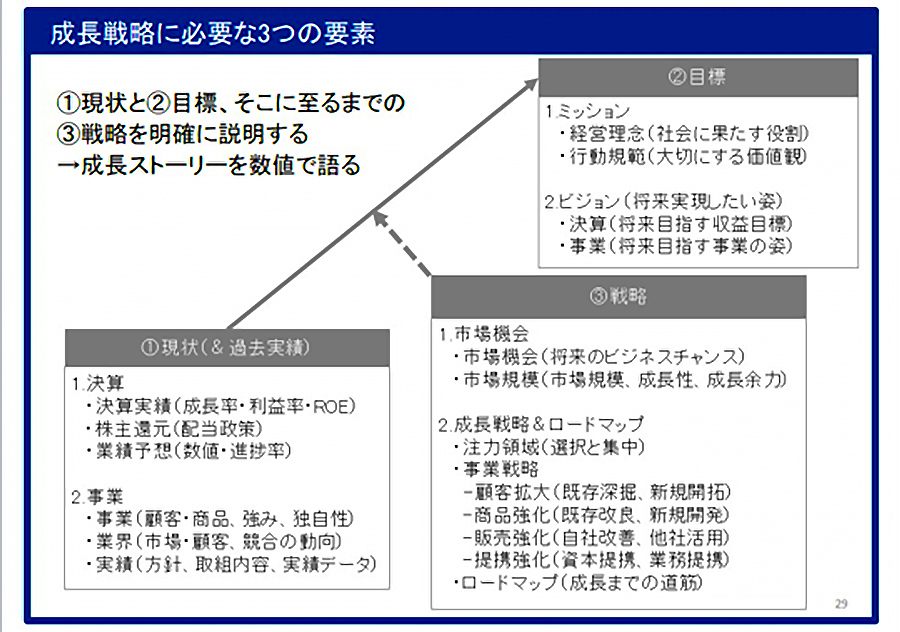

渡邊:IR基礎講座では、まず「IR活動とは、どういうものか?」を説明します。私は、IR活動を「成長戦略を数値ベースのIRコンテンツで投資家に説明すること」と定義しています。その意味では、IR活動は3つに分けられます。1つ目は「成長戦略の策定」。将来このような感じで成長していくという成長ストーリーを作る。これが最上流に来ます。2つ目は「IRコンテンツの作成」。成長戦略をプレゼン資料などのIRコンテンツに落とし込みます。3つ目は「投資家への説明」。落とし込んだ資料で投資家に成長戦略を伝える。この3つの流れです。

渡邊:次に、最上流の「成長戦略とは何か?」の説明に移ります。成長戦略とは、現状から将来の目標を立て、そこに至るまでの戦略、道筋を明確にすることです。

IRで投資家にプレゼンするとき、まず「①現状」の説明から入ります。決算や事業内容がどうなっているか?ですね。決算は定量的なもので、売上や利益の実績を表やグラフで表します。事業内容は定性的なもので、商品は何か?お客さんは誰か?競合と比べた自社の強みや独自性は何か?をまとめていきます。

次に「②将来の目標」を立てます。自社の強みや価値観に基づいて、将来どういった姿を目指すのか?事業や決算(売上や利益)の点から将来実現したいビジョンを描きます。

最後に「③戦略」を立てます。ビジョン実現に向けて、将来どんな市場機会があるか?その市場規模はどれくらいあるか?将来のビジネスチャンスや潜在的な成長余力を探します。そして、その中からどの領域に注力し、どのような方法で市場を獲得していくか?という成長戦略を描いていきます。

この①現状、②目標、③戦略を一本のストーリーにして説明できると、投資家は「この会社は将来有望だ」と思って株を買う。そういう投資家が増えるほど株価が上がっていく。これがIR活動の基本ですね。

第2フェーズ~どんな会社でどんな強みがあるか、ラベルを作っていく

井竹:それでは第2フェーズでの取り組みを教えていただけますか?

渡邊:第2フェーズでは、実際にIR資料を作っていきました。IR資料は、通常「決算」「事業」「戦略」と3つのパートに分かれます。「決算」と「事業」は過去の実績。「戦略」は将来の方針です。この中で最も難易度が高いのが「戦略」です。アイルさんの場合、「戦略」は第3フェーズに回し、まず「決算」と「事業」をよりわかりやすい内容にしていきました。

これは、よく話す例えですが、ラベルがない100円の水のペットボトルと、ラベルが貼ってある150円の水が同じ棚に並んでいるとします。どちらを買いますか?

井竹:ラベルのある150円の水ですね。

渡邊:そうですよね。いくら安くても中身がわからないものは買わないですよね。それはIRでも同じです。株価が安くても決算や事業の実態がわからない会社の株を買う投資家はいません。なので、「私たちはこういう会社ですよ。こういう特徴がありますよ」と投資家にわかってもらえる「ラベル」を作っていきました。

具体的には、役員の皆様に集まっていただき、私がファシリテーションを務める形で進めました。そこで、アイルさんの強みや競合他社との違いを紙に書き出してもらったり、皆で議論しながら整理していきました。これができれば、投資家に「アイルって、こんな独自性がある会社なんだ!」と強みをきっちり理解してもらえるはず。そういう目的意識を持って作業に取り組んでいたのが第2フェーズです。

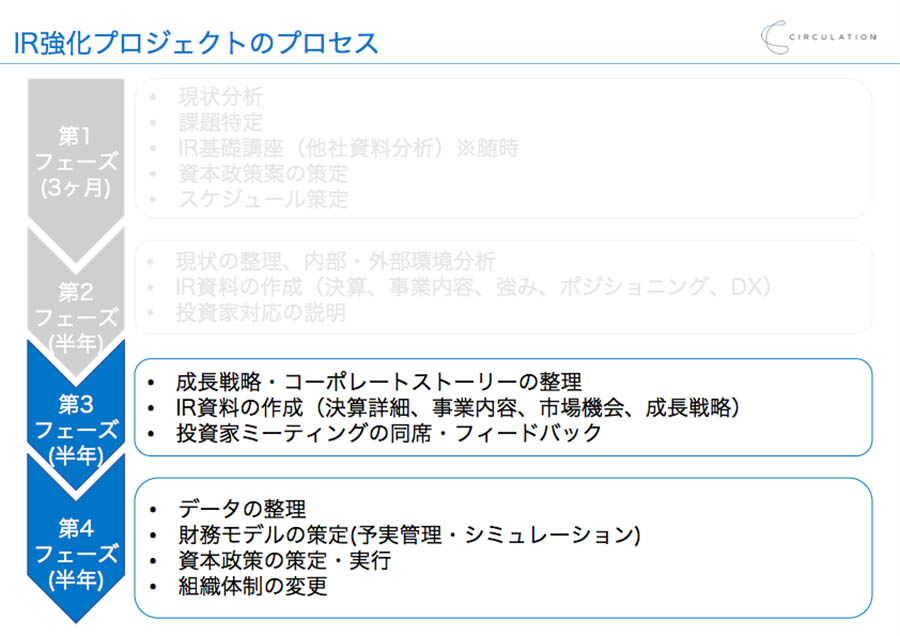

第3・第4フェーズ~成長戦略について話す機会の重要性、データの整理

井竹:では、次の第3フェーズに入ります。先ほど「戦略」は第3フェーズに、という話がありましたが、元々アイルさんの中で成長戦略はどの程度イメージがあったのでしょうか?

岩本:正直、今のビジネスが堅調に伸びているので、まだあまり固めきれていないです。ですが、こういうことを話す機会ができたこと自体がすごく大きいと思っています。弊社は役員も含めて毎日120%の力で働いているようなところがあって、各々の事業で精一杯で、ゆっくり将来に向けて話す機会があまりなかったんです。そういう意味で、こうした話ができていることは今後すごくプラスになると思っています。

井竹:なるほど、ありがとうございます。そうした成長戦略の話し合いなどを経て、今は第4フェーズの段階でしょうか?

渡邊:第4フェーズの最初ですね。「データの整理」などは今まさにやっているところです。IRでは、決算データだけでなく、顧客や商材等のデータ整理も必要になります。顧客データは、業種や規模などの属性に分けたデータ。商材データは、商材ごとの売上や粗利、顧客数や単価など。こうした詳細なデータは、特に海外投資家からよく質問されるので、素早く的確に答えられるように整理しているところです。

プロ人材だから提案できた「立会外分売」

井竹:ありがとうございます。ところでアイル様は株主数や流通量を高めるために、「立会外分売」という手法を用いられたと聞いてます。詳細お話いただけますか?

渡邊:はい。立会外分売とは、企業の大株主が持つ株式を、取引時間外(立会外)で、細かく分けて投資家に株式を売る手法です。主に株主数を増やしたい企業などが用いる手法ですが、個人投資家から人気があるんです。なぜか?分売前日の終値より2~3%ほど安く買えて、手数料も無料だからです。証券会社が一般に勧める公募や売出と比べ、株主数を確実に増やせないリスクはありますが、通常、売出株数の数倍の申し込みがあるので、そのリスクは極めて小さい。また公募や売出は証券会社の手数料として売るときに8〜10%もディスカウントされますが、立会外分売は2〜3%のディスカウントで済み、高く売れるので株主もハッピー。手続きが簡単なので企業側もハッピーと良いこと尽くしの方法です。私は、証券会社に20年間いて、この事実を知っていたので、第1フェーズの資本政策を考える時点で「証券会社は絶対に立会外分売を勧めないが、こちらがお勧めですよ」と伝えていました。

井竹:なるほど。でも株主を増やすという初めての試みの中で、それを知っている人がそばにいないとさすがにチャレンジできないですね。

岩本:そうですね。実際に主幹事証券会社からは「きっと売れ残るから、分売じゃなくて売出にしてください」と最後まで言われたんですけど、僕らは分売で行けるだろうと判断しました。結果、18万株売り出して、210万株分くらい応募が来て抽選になって、全く売れ残る様子はなかったですね。

渡邊:そうですね。この手法はIRのコンサル会社の方も採らないと思います。教科書的にはバツな方法だからです。だからこれは裏技と言えるかもしれません。

立会外分売で株主数と流通量を増やすことに成功

立会外分売で株主数と流通量を増やすことに成功

IR資料のビフォー・アフターで見る変更点

井竹:ここからは、アイルさんの実際の資料のビフォー・アフターを拝見しながら、IR資料作成のポイントを解説していただければと思っております。

Before|2017年、渡邊さん支援前 https://ssl4.eir-parts.net/doc/3854/ir_material/79468/00.pdf)

After |2019年、渡邊さん支援後 https://ssl4.eir-parts.net/doc/3854/ir_material/127011/00.pdf)

岩本:まず、パッと見でわかりやすいところから言うと、2017年の資料はとにかく文字が多くて見づらいですね(笑)。今の資料はもっとすっきりさせました。

渡邊:そうですね、新しい資料はさっと見ても文字の少なさがお分かりいただけると思います。投資家は忙しい上に10社も20社も見ないといけないので、省エネで内容を掴みたいんですね。だから、パッと分かるような内容が望ましい。なので、投資家に負担のかからないものにしていこうと話をして、実際にそうしていきました。

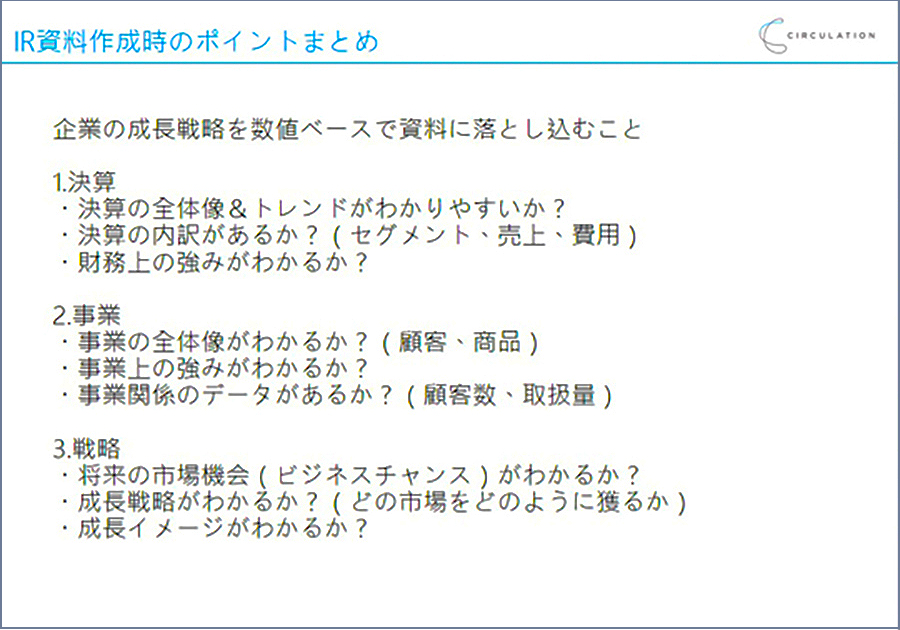

井竹:では渡邊さん、資料作成時のポイントを改めてお伺いできますでしょうか。

渡邊:IR資料は、第2フェーズのところでも話した「決算」「事業」「戦略」の3つが揃っていることが重要です。世の中的には、決算だけの会社、決算と事業だけの会社も多いです。でも、投資家からの評価が高い会社は、戦略を含めた3つがバランスよくつながっています。「今どういう決算で、どういう事業が行われていて、将来こんなふうに伸びていく」という一連のストーリーがわかるのが理想ですね。

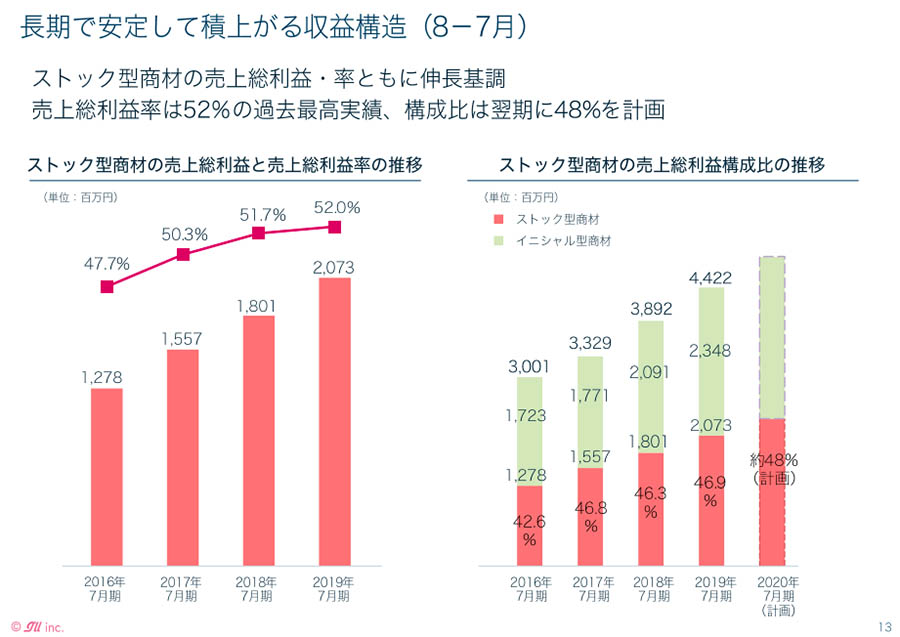

まず、「決算」のパートでは、単に「前期比何%増」と定量面を伝えるだけでは不十分です。例えば財務上の強みとかも載せられるといいですね。アイルさんの場合、「固定収入で人件費などの固定費用の何%を賄えているので財務的に健全です」といった説明を過去に入れたこともありました。Afterの2019年の資料ではストック型商材の売上の伸びを示すことで、収益構造の堅実さ、安定性をアピールしています。

After|2019年の財務的健全性をアピールする資料の一部

After|2019年の財務的健全性をアピールする資料の一部

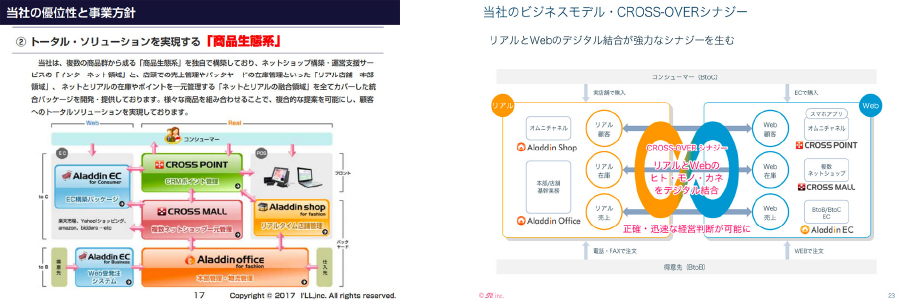

次に「事業」のパートでは、いかに強みをアピールするかが重要です。アイルさんの場合、リアルとWebでクロスオーバーした事業展開をしていることですね。そこを明確に打ち出していくのが望ましい。2017年時点でも、リアルとウェブの融合について説明する箇所はありましたが、各商材の関係性がわかりにくいので修正しました。

(左)Before|2017年・(右)After|2019年

(左)Before|2017年・(右)After|2019年

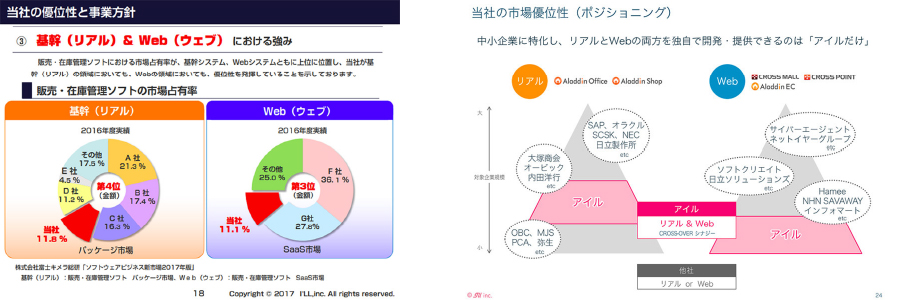

また、強みとしてシェアを表現するのに「リアルが4位」「ウェブが3位」とのグラフを載せていましたが、「4位と3位って強みですか?」と突っ込まれそうな内容になっていました。現在は、このようにシンプルにポジショニングマップで独自性を表しています。

(左)Before|2017年・(右)After|2019年

(左)Before|2017年・(右)After|2019年

戦略的IRの結果、得られた成果

井竹:2017年から2年間のプロジェクトを通じて、得られた成果を教えてください。

岩本:2017年8月に渡邊さんとご一緒し始めた頃の株価は400円程度。対して2020年1月16日時点で2,295円ですので、株価が3年で5〜6倍になっていますね(※2月頭にイベント開催)。東証一部への鞍替え時点と比較すると株価3倍、投資家からの個別問い合わせ件数は10倍になりました。問い合わせはスタート時は2、3社だったのが現在(※2月時点)はアポが確定しているだけでもこの四半期で35社です。中小型株に強い証券会社さんが当社を評価してレポートを書いてくれたので、それを見てお問い合わせいただくケースも多いですね。口コミ的に徐々に当社を知ってくれている方が増えている感じがします。

渡邊:四半期で35社の投資家対応なら、十分に「IR一流企業」と言えますね。東証一部に上場したことはもちろん大きいですが、ITという成長業界に属していること、その中でも事業に独自性があること、それに利益を大きく伸ばしていることも投資家から高く評価されているはずです。IRでは、投資家と個別に1on1ミーティングを行うことが最も大事であり、効果がありますから、これは目に見える大きな成果です。アイルさんは、IR強化により「成長期待」が高まったことに加え、「利益」もきっちり上げています。中期経営計画を見ても、今後も利益を堅調に伸ばしていく計画なので、「数年先を見据えれば、決して高すぎる株価ではない」と投資家が判断して株を買い続けた。その結果、これだけの成果に繋がったと考えています。

株価3倍、投資家からの個別問い合わせ件数10倍の成果に、喜びの表情のお二人

株価3倍、投資家からの個別問い合わせ件数10倍の成果に、喜びの表情のお二人

ポスト2020年代の戦略的IR

井竹:最後に「これからの時代の戦略的IRとは」というテーマでご意見をいただければと思います。

渡邊:2014年以降、スチュワードシップ・コードやコーポレート・ガバナンス・コードの制定・改訂がなされています。前者は「投資家はちゃんと企業と話をして、投資をするかしないのかの判断をしなさい」。後者は「企業もちゃんと投資家と話をして、彼らの意見も聞いて、経営をしなさい」ということです。投資家と企業の2つの側面からコードができていますが、意味するところは同じです。

企業は、なるべく多くの投資家と接して考えを伝える。また、投資家から意見があれば経営の参考にしていく。このエンゲージメント(目的を持った対話)が企業と投資家の双方に求められています。その意味でも、投資家との対話を積極的に行っていくことが重要だと思います。

また、今後は「ESG投資(Environment Social Governance=環境・社会・政治)」に代表されるようにソーシャルな面、エコな面が重視されると思います。アイルさんはモノを作っていないので、環境面はあまり関係ないですが、ソーシャルな活動はできますよね。今後は、ソーシャル活動を資料に落とし込み、投資家に説明することが必要になってきます。

井竹:そういったことを意識しないと投資家からも選ばれなくなってくる、と。

渡邊:そうですね。先日、世界最大の政府系ファンドであるノルウェー政府年金基金の方が、「長期で持続可能ではないとみた約240社から投資を引き揚げた」と話していました。こうしたダイベストメント(投資撤退)がそろそろ始まっていますので、ソーシャルな点も考慮しながらIR活動を進めていくのが大事かと思います。

これからの時代の戦略的IRについて語る渡邊氏

これからの時代の戦略的IRについて語る渡邊氏

井竹:ありがとうございます。戦略的IRの必要性は増すばかりですね。岩本さん、渡邊さんありがとうございました。