ベンチャー企業のストックオプション、仕組みや導入メリット・税制優遇について解説

※本記事は2019年9月25日に公開した記事の再掲です。

ストックオプションはベンチャー企業の報酬体系において魅力的な選択肢です。

「ベンチャー企業で報酬としてストックオプションをもらう」ということをよく聞きますが、これはどういったことを意味するのでしょうか。ストックオプションには現金報酬や株式報酬とは違う大きなメリットや魅力があり、「企業の成長ステージ」「誰に渡すか」「どのような条件設定にするか」などによって、インセンティブや資本政策など、さまざまな効果を狙うことができます。

その反面、権利行使のタイミングに最大税率55%もの課税がされるという、税制上のデメリットもあります。

これを解決するための税制優遇についてもまとめました。

Contents

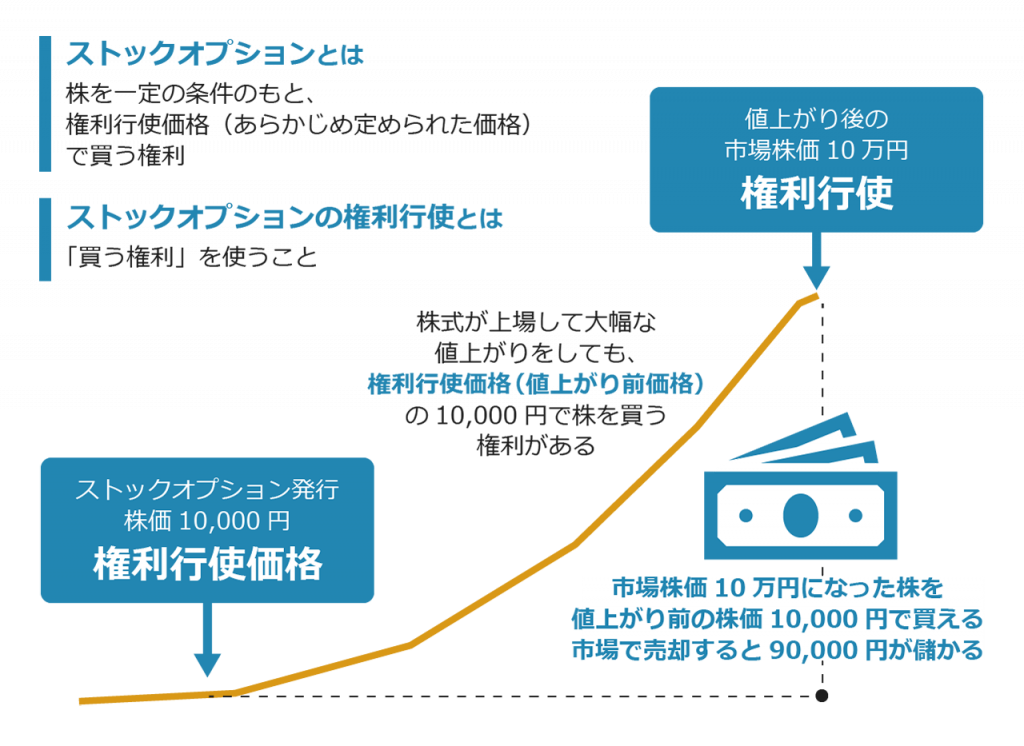

ストックオプションとは?

ストックオプションとは、株を一定の条件のもと、あらかじめ定められた価格で買うことができる権利のことをいいます。ベンチャー企業で報酬体系の一部として利用されることも多く、「入社交渉時の報酬パッケージの一部」「社内インセンティブ」「資本政策への施策」など、さまざまな場面でその威力を発揮します。

ベンチャー企業のストックオプションに魅力がある理由

ストックオプションのメリットが享受できるのは、株価が上がる局面です。企業の成長ステージの中で、株価が何倍(場合によっては何十倍)にもなり、時価総額が短い期間で数億円、数十億円に成長するのは、一般的にはベンチャーのステージだけです。このため、ベンチャー企業のストックオプションは、特に魅力的であるといえます。

ストックオプションの仕組み

ストックオプションは権利行使するタイミングによっては利益を得ることが期待できます。

ここではその仕組みや流れについてみていきます。

ストックオプションを行使するとは?

「ストックオプションを行使する」というのは、株価が高くなったときに、株価が値上がりする前の安い株価で株を購入する権利を使うことをいいます。これを、ストックオプションの「権利行使」といい、値上がりする前の安い株価を「権利行使価格」といいます。

例えば、株価が10,000円のときに発行されたストックオプションを持っていれば、株式が上場して10万円で取引きされるようになったときにも、値上がり前の10,000円で株を買うことができます。それを、値上がり後の市場株価で売れば10万円ですから、90,000円儲かるしくみとなります。

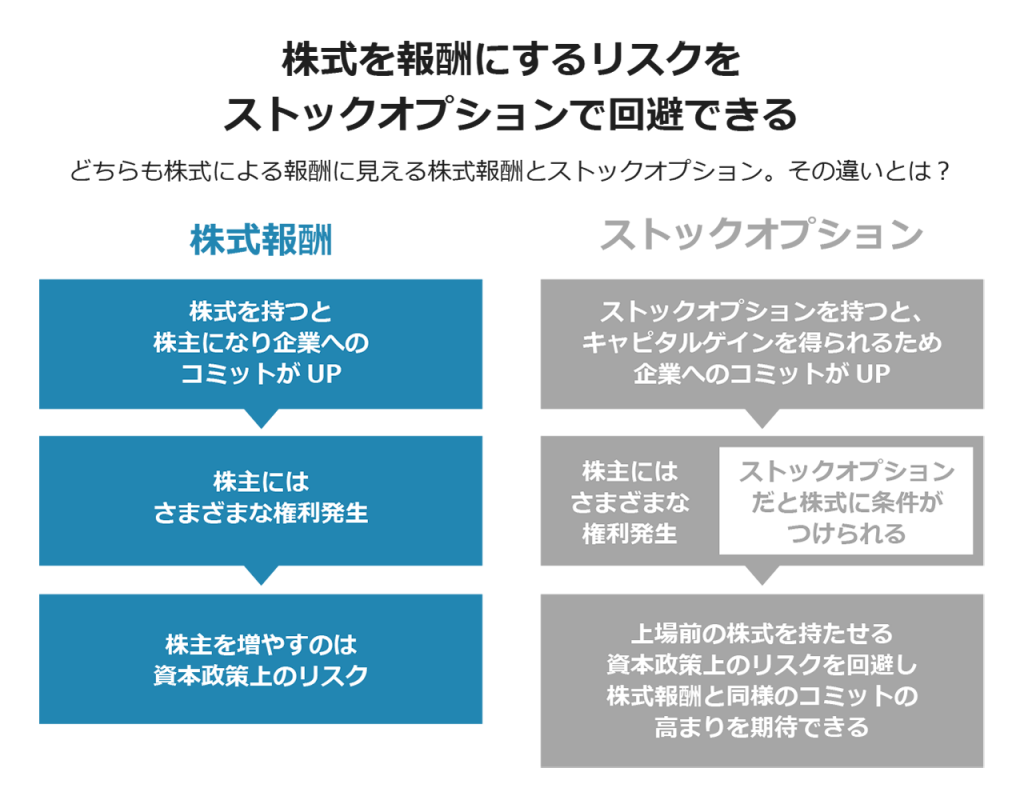

ストックオプションと株式報酬との違いは?

ストックオプションで報酬をもらうことのメリットとは、どのようなものでしょうか。ストックオプションと現金報酬の違いは、将来の企業成長に伴う値上がりの可能性を取るか、現金をもらうかの違いといえます。

それでは、どちらも株で報酬を受け取る、ストックオプションと株式報酬との違いについて見ていきましょう。

株式を報酬にした場合のメリット・デメリット

株式を報酬にした場合には、以下のようなメリットとデメリットが発生することが考えられます。

株式を報酬にするメリット

現金ではなく、株式で報酬をもらうと、企業へのコミットが高まるとされています。もし、自分が株を持っている企業が損失を被った場合、困るのは株主である自分です。また、将来の成長によるキャピタルゲインを期待するなら、業績アップのための努力も惜しまない可能性が高いといえます。

株式を報酬にするデメリット

将来の経営を真剣に考えるなら、株式は考えて発行すべきものです。株主には、株主総会の議決権など、多くの権利が発生するためです。株式を付与した後、経営方針が合わなくなって退職してしまった場合に取り上げることはできないですし、買い取るにしても価格をめぐって争いになることがあります。また、株式を多く発行すれば、既存株主である創業オーナーなどの持株比率が低くなって、「株式の希薄化」につながってしまうことにもなります。

ストックオプションと株式報酬の最大の違いは?

ストックオプションと株式報酬の違いは、「株式に条件がつけられる」ということです。

<ストックオプションにつける条件の例>

- 営業利益が1億円を超えるまでは権利行使できない

- 上場するまでは権利行使できない

例えば、「上場するまでは権利行使できない」としておけば、上場前の株式を持たせる資本政策上のリスクを回避しながら、株式報酬と同様のコミットの高まりを期待できます。

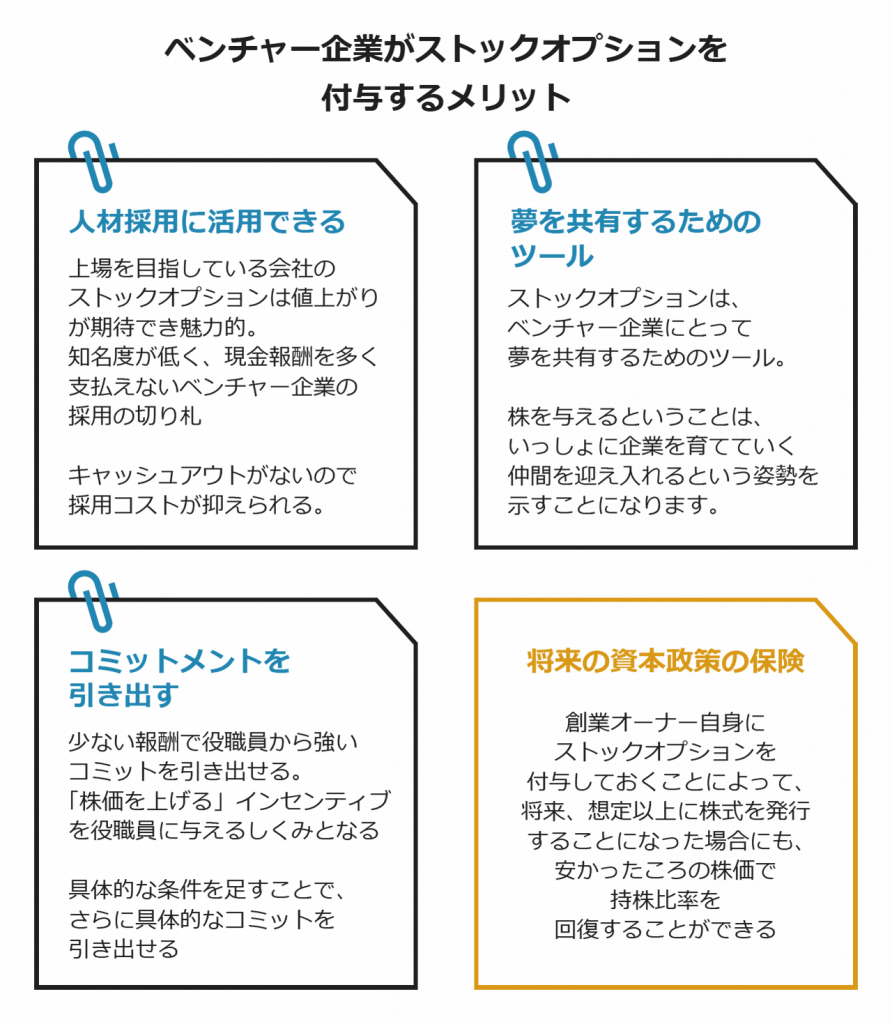

ベンチャー企業がストックオプションを付与するメリット

ここからは、ベンチャー企業が社員にストックオプションを付与するメリットを見ていきましょう。

人材採用に活用できる

ベンチャー企業は知名度が低く、現金報酬を多く支払えないケースが多い中で、狙った人材をどのように採用できるかが課題となります。上場を目指している会社のストックオプションは値上がりが期待でき、魅力的ですので、転職してもらうきっかけにすることができます。また、会社としてはキャッシュアウトがありませんので、採用コストも抑えられます。

コミットメントを引き出す

キャッシュが不安定なベンチャー企業にとって、現金報酬を抑制せざるをえないのはいうまでもありません。少ない報酬でも役職員から強いコミットを引き出すためには、ストックオプションが向いています。現金報酬以上に、「株価を上げる」インセンティブを役職員に与えるしくみとなるからです。この場合も、目標営業利益達成を権利行使の条件とするなど具体的な条件を足すことで、さらに具体的なコミットを引き出せるしくみにしておくことが重要となります。

夢を共有するためのツールとなる

ストックオプションは、ベンチャー企業にとって夢を共有するためのツールという見方もできます。株を与えるということは、ベンチャービジネスの成長性を夢を持って語り、同じ船に乗ることを誘うことにほかなりません。経営者として、いっしょに企業を育てていく仲間を迎え入れるという姿勢を示すことになります。

将来の資本政策の保険として

あらかじめ、創業オーナー自身にストックオプションを付与しておくことによって、将来の資本政策のために、保険をかけることができます。将来、想定以上に株式を発行することになった場合にも、ストックオプションを持っていれば、まだ安かったころの株価で持株比率を回復することができるからです。ただし、これができるのは、外部株主が入る前のベンチャー企業のみです。

法律・会計・税務面からストックオプションを理解しよう

ストックオプションには有償ストックオプションと無償ストックオプションがありどちらにもメリットデメリットがあります。

いずれにしても、ベンチャー企業にとってさまざまなメリットがあるストックオプション。

ここでは、法律、会計、税務の各面から、ストックオプションへの理解を深めていきましょう。

法律面から見たストックオプション

ストックオプションは、会社法上では新株予約権とされています。会社法に則った形での発行が義務付けられています。例えば、役員を対象者とする場合には、役員報酬として株主総会で付与理由を説明し、株主に理解を得なければ発行できません。

会計面から見たストックオプション

発行したストックオプションは、企業の人件費とみなして費用計上しなければなりません。大量のストックオプションを発行すると、営業利益が大きく減ってしまう結果となります。

ただし、非上場会社では、公正な価値の計算において特別な取扱いが認められています。発行時の株価以上に、ストックオプション権利行使時の株価を設定しておけば、費用計上はありません。

税務面から見たストックオプション

ストックオプションは、会社が労働サービスという役務を受ける対価ですから、報酬として整理され、給与所得として課税されます。

ストックオプションの税金は、行使時に累進課税が適用されるため高額となりがちであり、ストックオプションの大きなデメリットといえます。

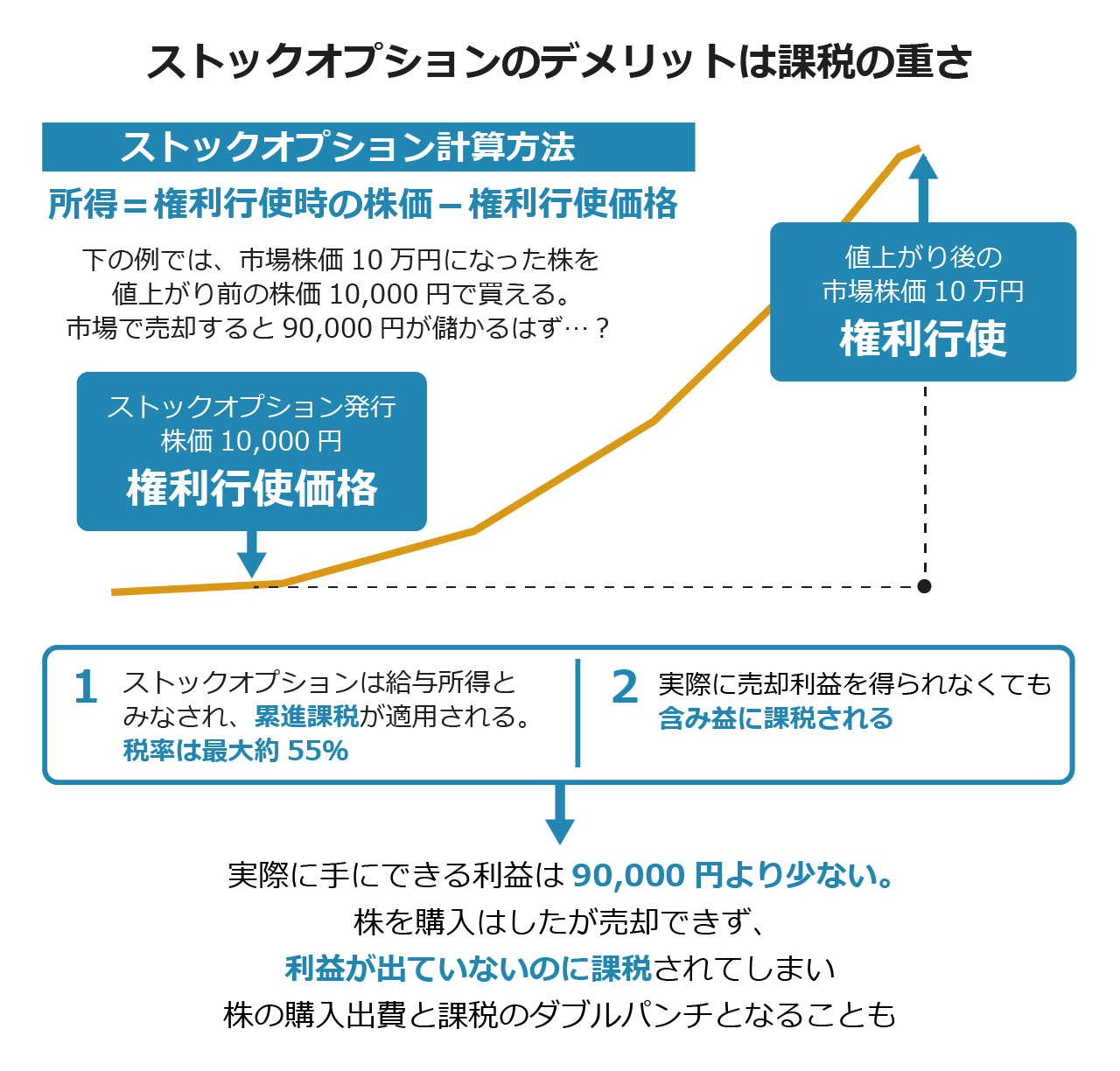

ストックオプションのデメリットは課税されること

ベンチャー企業にとって利用するメリットも多いストックオプションですが、そのデメリットは課税にあります。ストックオプションは「権利行使をしたとき」に課税されます。実際には、売却による利益が出ていなくても、株式取得時に発生する額面上の利益に先行課税されるのです。

権利行使して得た株式をすぐに売却して利益を手にできる人はいいのですが、役員または一定以上のポジションの従業員は、一般的に株式を長期保有することが求められますし、上場後はインサイダー情報を持っていることも多いので、株をすぐには売却できないこともあります。

権利行使するということは株を買うタイミングですから、権利行使のためのお金を払った上に、さらに税金を払うことになるわけです。時に何千万円の納税が先行して発生し、現金を回収できるのは何年も後ということが起きるのは、容易に想像がつくと思います。

ストックオプションの税率は累進課税で最大約55%!

ストックオプションの権利行使により、実際にどれくらい課税されるのか、その税率を確認しましょう。

<ストックオプションの計算方法>

所得=権利行使時の株価-権利行使価格

ストックオプションは給与所得としてみなされますので、累進課税が適用されます。

売却して利益を得られる・得られないにかかわらず、額面上の高所得に対して累進課税が適用されるため、税率は最大約55%となります。

ストックオプションの税制適格とは?

ストックオプションの権利行使時の先行課税をなくすために、ストックオプション制度には税制適格という税制優遇制度が設けられています。一定の要件(税制適格要件)を満たせば、課税のタイミングは(権利行使時ではなく)株式売却時、つまり、お金を受け取って初めて課税されることになります。

また、税率も最大55%の累進課税が適用される「給与所得」ではなく、約20%の固定の税率が適用される(株式等の)「譲渡所得」となります。

しかし、税制適格は多くの条件を満たさないと適用されないため、しっかりと確認をしてからストックオプションを発行しないと、権利行使時に社員が課税されてしまうことになります。

税制適格となるおもな要件とは?

税制適格となる10以上の要件のうち、おもなものは下記のとおりです。

- 内容発行の要件

新株予約権の権利行使価額を、付与契約時の株式時価以上に設定すること

行使期間は、付与決議日後2年を経過した日から10年経過日までであること

- 付与対象者の身分要件(非上場会社の場合)

新株予約権付与決議時に、発行済株式の3分の1超を保有する大口株主に該当しないこと

- 権利行使の要件

権利行使者の権利行使金額の年間合計額が、1,200万円を超えないこと

創業オーナー(大口株主)や、権利行使金額の年間合計額が1,200万円を超えてしまいそうな一定以上の経営層が税制適格にならないという点は、留意すべきです。

本来、ベンチャー企業の経営に最もコミットし、ストックオプションのメリットを受けるべき経営層は、先にご説明した、最大約55%の累進課税が適用されるのです。

ストックオプション導入や制度設計は誰に依頼すべき?

ストックオプション導入や制度設計は誰に依頼すべきなのでしょうか。

ベンチャー企業支援をしている専門家や投資家であっても、法律、会計、税務、その他運用実務をすべて横断的にアドバイスできる専門家は、そう多くはないのが現状です。顧問弁護士や税理士に相談することもできますが、自分の専門分野からの理解にとどまり、ストックオプションの理解は今ひとつだったりもします。

ストックオプションの発行意図を適切に機能させるためには、下記のようなことを意識して発行株数を検討しないと、後で取り返しがつかなくなります。

- 企業のステージや現状の株価を意識した発行時期

- 付与対象者の選定

- 付与対象者にどのように説明して付与するか

- 将来の増資やIPO、ストックオプション発行を考慮した株主構成

加えて、法律、会計、税務の留意事項を考慮しなければ、さまざまな制度上のデメリットに直面することになります。

専門家に相談してストックオプションを発行したのに、税制適格が考慮されていなかったという事例も多く目にします。

社員が、こうした不利益を受けたり、ストックオプションの効果が得られなかったりすることがないよう、専門家や投資家が示してくるプランが最適なのか慎重に検討し、不安を感じれば、違う専門家に改めて確認し直す必要があるかもしれません。

参考

https://nomad-journal.jp/archives/780

https://nomad-journal.jp/archives/854

https://nomad-journal.jp/archives/892

https://nomad-journal.jp/archives/1020

https://www.smbc-card.com/hojin/magazine/bizi-dora/finance/stockoption.jsp

監修:山田 昌史氏

株式会社プルータス・コンサルティング 取締役マネージング・ダイレクター 米国公認会計士

組織再編・有価証券発行・資本政策関連のアドバイザリー業務、有価証券の設計・評価業務、企業価値評価業務に従事し、多数の案件を手掛ける。企業研修・大学MBA講師。企業買収に係る第三者委員も務める。具体的プロジェクトには、TOB、株式交換等の組織再編アドバイザリー、資金調達アドバイザリー、非上場会社の資本構成の再構成コンサルティング、インセンティブ・プラン導入コンサルティングなどがある。

著書に「企業価値評価の実務Q&A」(共著、中央経済社)、旬刊商事法務No.2042、2043「新株予約権と信託を組み合わせた新たなインセンティブ・プラン」(共著)、ビジネス法務第19巻第4号「法務担当者のための非上場株式評価早わかり(第4回)」(共著)、企業会計Vol.68No.5「制度の変遷で理解する株式報酬諸制度のメリット・デメリット」、旬刊経理情報No1402「時価発行新株予約権信託の概要と活用可能性」(共著)、No1395「業績連動型新株予約権の設計上の留意点」(共著)掲載などがある。

2019年8月より京都大学経営管理大学院の客員教授に。